具体到金融领域,金融在很大程度上是看天吃饭的。在过去几百年历史里,系统性风险的发生频率很高,黑天鹅事件层出不穷。几乎每8-10年就会来一次所谓的经济危机,只是危机或大或小而已。而且每次构成经济衰退的原因都不一而足,也无法预测。而每次经济危机都会带来金融机构的崩盘,逆势而上几乎不可见,也就说明了在天气不好的情况下,你的风控技术再牛,其实都无法对抗这种系统性风险。

很多人说,不是还有金融机构活下来了么?这就是风控技术的胜利啊。要回答这个问题,我们先对金融机构做个简单的区分。金融机构就本质而言,我习惯分为两种,一种是银行业金融机构,另外一种是非银行金融机构。两者区别是什么呢?

银行业金融机构其实本质是存贷的中间主体,它是唯一可以向公众吸收储蓄的金融机构。利用吸收的储蓄,可以进行贷款投放,银行承担了所有储蓄存款客户的风险,然后赚取贷款投放的中间利差。理论上,一旦收不回来的钱,超过了利差收入形成的利润以及资本金,它就破产了。但是这种商业模式的优点在于,可以合法利用资金池,不断地借新还旧。只要保证足够的流动性,信用品牌不出现问题,就能继续吸收储蓄。哪怕坏账再高,超越了资本金,都还能不断地玩下去。

世纪之初,中国的商业银行曾出现过类似技术性破产的局面。当时,由于有国家信誉背书,储蓄一直在继续,这个游戏就能玩下去。而且随着时间的推移,经济的增长,也能不断地消化风险。事实上,这种金融机构的本质是用制度来对抗各种风险,包括任何人都无法对抗的系统性风险。支撑银行模式走下去的核心就是制度性安排。

另外一类是非银行金融机构,如投资银行、信托公司、证券公司等等。非银行金融机构都是无法吸收公众存款的,也就无法通过吸储来进行资金池运作。它们的盈利模式很简单,一种是代理,一种是自营。代理业务本身不承担风险,赚取的是无风险的服务费。由于这类金融机构的本质是帮助风险定价的证券化模式,机构可以自己持有一定额度的风险头寸,即自营业务。事实上,如果业务操作得当,这部分的盈利会远超代理业务的收入。像次贷危机之前,大量投行都乐于持有大规模的次级债,从而形成账面大额盈利。但是由于持有了头寸,必然意味着也要承担风险,而一旦风险来临,这些头寸就会成为你的噩梦。

从银行类金融机构和非银行金融机构的两种业务模式来看,事实上,过去市场的风控一般也就是这两种模式。

一种是以银行为代表的信贷化模式。它的本质是通过制度安排,利用中介机构的规模优势和期限错配,让风险在经济运行的长周期中被化解。这种制度安排其实是银行能活下来的根本原因。总体而言,当银行达到一定规模后,个人能力在银行体系内不再起主导作用,会不断分化和瓦解。也只有如此,银行才能稳定地发展到一定规模,凡是依赖个人能力的商业模式都是无法持续扩张的。

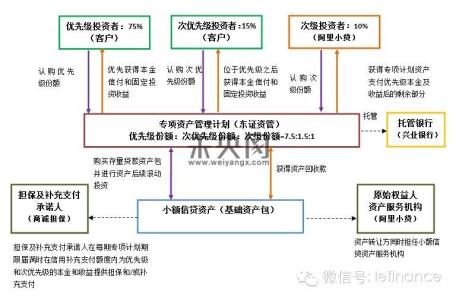

另一种就是证券化模式。证券化的本质是让核心风险在市场中寻求自我定价和平衡,最终让风险在不同的市场主体之间转移。证券化不是承担风险,而是让风险通过市场得到合理的配置。采用证券化模式的机构最终比拼的是风险定价能力,而并非承担风险的能力。

这两种模式各有利弊。我国是典型的信贷化主导的国家,信贷规模全球第一。这种间接融资占主导性地位的优点,是政府在经济活动中具备极强的控制力,而且在有效计算信贷总量的情况下,也可以有效防止发生系统性风险。缺点是因为无法通过证券化来分解和分摊风险,有可能会被倒逼产生极大的系统性风险。总体归纳,信贷化模式是总量可测下的风险不确定性。

证券化的优点,是让风险在自我承担和自我定价中不断分解和暴露。但由于证券化是个风险流动的过程,会因为各种原因导致风险在市场中出现总量不可测量的情况。如果市场堆积了太多的风险,而又无法进行测定,一方面会加剧投机成分,一方面则会形成比信贷化模式更可怕的风险。因为每个主体都可能承担了超越自我承受能力的风险,最终形成的风险会更高。

我们回到中国的国情来看下这个情况,事实上,我们很有意思的点在于,中国虽然名义上,有信贷机构,也有非信贷机构,我们在2012年年底大面积放开资产管理,开启大资管模式,无数人,包括我当初也都在欢呼雀跃,都认为资产管理元年开始,必将大面积削减银行主导的金融格局,但是两年多过去了,我们发现所谓的大资管,其实只是个接盘侠,而并非真正意义的进行所谓的证券化模式的核心就是让风险在市场中寻求合理定价,发现都不是,我们有那么多的资产管理模式,但是都是名义上的证券化,他们的实质其实都是信贷模式,为什么?因为他们都必须刚性兑付,所谓刚性兑付,就是如同银行一般,每个投资人都到最后必须拿回本金及利息,那也就是出现即使出现了风险,那必然到最后都是机构买单,这个时候,他们的盈利莫其实跟银行的逻辑是一样的,所以我们看到很有意思地方是,我们2012年的大资管,做的业务都是跟银行一样的,也就是纯粹是放贷款的壳罢了,以证券化的机构从事信贷业务,问题就出现了。他们并没有获得银行信贷机构的特许经营权,所以都只能变相的建设资金池,而资金池的成本却极高,导致现在我们看到的大面积的资管风险的出现,一场击鼓传花的游戏可能无法维系,这个时候打破刚性兑付其实成为了不得不为之的事情了。因为谁也无法兜底。传闻,银监会曾经对其所管辖的信托公司有过要求说,必须刚性兑付,公司兑付不了,股东兑付,股东兑付不了,换股东兑付,彻底的背离了资产管理公司所本身该承担的定义。

所以,我有段时间说目前我国银行的信贷模式占比高达90%,被许多专家攻击说不懂数据,缺乏支撑,事实上,我到是想说,是因为他们压根不接地气,我们目前的信托的主业大部分都是银行通道业务,我们的基金子公司都是信托接盘,回到最后也是银行信贷业务表外话的通道,其他就不用说了,这些能算是证券业务?风险凡是不能自担的,其实一律都是信贷业务,那么最终使得我们的所谓资产管理,到最后都成为了银行的小妾,银行让他们干什么就干什么,市场上最终比拼的压根不是风险定价能力,而是谁的资源更好,渠道更佳,关系更好。能力压根在过去的十多年来,根本不重要。这个也是为什么我们的资产管理,财富管理一直起不来的核心,核心还是资产风险定价的能力被制度性给破坏,银行的优势一览无余,无人可企及,只有在银行都无法兜住的时候,才可能出现零星违约的事件,但是问题就来了,当银行都兜不住的时候,谁又能兜住呢?

所以我们目前看到的大量的本该是证券化机构,包括了P2P模式,这类公司最大的问题,就是跟银行从事一样的信贷工作,却未能享受银行一样的制度性保护,所以,很多P2P拿自己跟银行比较,其实是扯淡的事情,你是银行么?银行坏账率可以高达40%都不破产,你可以么?不把这个问题想想明白,还是离开P2P比较好。银行和非银行都在同样的信贷工作中一致竞争的时候,那就要想明白自己的核心优势是什么?拿什么跟银行去打。

顺带,在谈谈政府的牌照制度的弊病,我们最近很多资产管理机构出了事情,大量的小贷、担保、甚至信托出了问题,回到最后其实是要反思牌照制模式,因为从正常意义上看,除了银行这张无敌牌照外,其他牌照都是无法给机构增加风控能力的,并不是你政府给了牌照,这些所谓的资产管理机构,担保、小贷等等,就具备风控能力了,你不给牌照就不具备能力,这压根就是扯淡的事情,所以有次我在演讲的时候,有个台下担保公司的老总站起来非常愤怒的指责我认为担保基本快被P2P搞死的观点的时候说,一派胡言,我们都是经过政府部门审批发放牌照的正规金融机构。我当时,回应说,对不起,真的,把你搞死的看上去是P2P,其实就这种好像很高大上,很牛逼,但是对你毫无帮助的政府牌照,这种牌照,对你有意义?是让你团队因为有了牌照就立刻牛逼了?那不是扯淡么。牌照,其实只会让没有风控能力的机构具备政府信用,从而引发的社会问题只会更大。

我们只要看看现在大量担保小贷跑路,政府却会被围攻的情况就可以知道为什么了?为什么啊,不正是因为你政府发放了牌照么?而且一年还一审批,领导没事还常视察,这种审批和视察了之后,有用么?不照样,该跑路的跑路,该倒闭的倒闭么?与此对比的是,反观我们P2P出了事情以后,因为政府不附加信用,反倒问题相对简单,去围攻政府的几乎没有,围攻了政府也好说话,关我屁事。你们爱投资投资,要死自己死去。

从这个角度看,我们其实是政府要远离大量他帮不上忙的信贷金融机构,既然帮不上忙,就离开他远点,让社会自己去解决,去用脚投票,优胜劣汰之后,谁都会被教育出来的,但是政府一旦附加了信用,你就必须保证他不出事,就必须要附加政府信用,这个其实本身就是不公平的事情,反映的其实是政府信用的泛滥,凭啥你给他发,不给我发,凭啥你去他那里,不去我那里,而且为了获得政府去视察的机会,一个个包装门面的高大上,数据一个个开始造假,这种事情越演越烈。

其实,对于非银行信贷机构,最终是要跟证券市场一样,政府应该远离牌照审批的同时,不断加强风险提示,从而培养出一帮宁愿自己跳楼,也不找政府麻烦的人,不断培育和加强市场的违约机制,才可能是我们金融市场的未来,从这个角度我还是认同,证券化改革是未来的金融改革方向这个命题的。其实,这个问题后面还会再提。这里先扯淡到这里。

前面说了,风控更多还是制度性安排,单一的风控技术其实往往是无效的,尤其是在市场同质化极为严重和饱和的情况下,更是无效,这里其实有个深层次的解答,是因为金融很大程度是维持社会稳定的一种工具应用,从跟原来看,信用过度的情况下,金融往往是零和博弈的游戏,整体金融的盈利一般被封顶在社会经济发展的上限制,超越这个值的很多都是自己跟自己玩的游戏,所以金融机构从短期和长期平均看,或者从整体和局部长期看,其实都是相对均衡的,往往都是社会平均理论值。

撇开这个角度,我们从微观来看,由于在同一市场里,大家最终的目标群体都是那些优秀的具备还款能力的人,因为最终都是通过收益覆盖,而这类人其实本身就是社会的少数,确切说是极少数,因此所有的金融机构的本质都是需要一种良好的技术能把他筛选出来。而事实上,银行在面临同业竞争的情况下,发现好的风控往往意味着没有业务可以做。因为你坚持严格风控,人家就不跟你玩了,全球都一样。很多人都跟我说我们的风控极端牛逼,第一我是不相信,第二即使相信了,我说,那就等死吧,谁来跟你玩啊,你要抵押,人家就不要抵押,你要担保,人家就不要担保,市场是竞争的,博弈的,谁都不是傻瓜,你以为你想怎么玩就怎么玩?还真想着业务随便你挑呢。也太把自己当一回事了。我们现在发现很多银行信贷机构都被套牢了,你以为人家风控能力差,不知道客户的真实情况?可能么?现实情况是,银行的风控面对业务压力的时候,大部分都只能选择妥协,尤其是客户经理,当前跟未来之间,做什么选择?肯定选当下,不然立马被扫地出门,所以客户经理每天想业务的同时,都想着如何绕弯子过风控?有时候想想,都是自己骗自己的游戏罢了。怪谁?不知道。只是觉得,每年要求银行40%的利润增长之下,谈风控本身就是很可耻的事情。

其实,现在的市场更有意思,今年二季度信贷规模数据下降,很多人很奇怪,有啥好奇怪的,今年这种情况,往往牛逼的人,都不来贷款了,为什么,因为贷款来的钱,赚不了钱,那贷款干什么呢?白白给银行付利息,市场形势不好的情况下,他们不愿意扩张,自然就不来贷款,而这么差的行情还来贷款的人,基本上都是垃圾,要么就是之前流动性出现困境,就是想浑水摸鱼,就是这么个事情,整体经济下行的时候,谈风控更是扯淡的事情了。毫无意义。

2002年次级债在美国兴起的时候,很多银行都认为风险极高,坚持抵制。但是随着该业务越做越大,盈利越来越高,你如果坚持抵制,就必然会丧失极大的市场,逼迫一些银行开始涉水进行该项业务操作,这就是劣币驱逐良币的结果,好人往往都是被坏人逼死的,或者沦落为坏人,很正常。

这几年很多人都开始指责银行的风控怎么那么差,明显的骗子都防范不了,事实上,我们再来比较银行过去五六年,发现五六年前的银行和现在的银行,在风控层面上无论技术还是人员结构都没有什么太大的变化,但是实质的坏账率却是十倍之差,难道是因为风控技术变化了么?都不是,实质是天气发生了变化,大环境在变化,导致你微观层面无论如何怎么动作都是无效的。

过去几年我在一个民间高利贷班上课,我经常让他们这几年如果没事就跟着我出去游山玩水,骗吃骗喝算了,回头看看,跟着我到处游走的人,这几年至少都还活着,而那些窝在家里勤勤恳恳努力放贷款的人,基本上都趴下了,为什么呢?跟技术毫无关系,你敢说在家勤恳放贷款的人一定比游山玩水的人要水平低?可能么,怎么可能,但是往往世界上有很多人很悲催的地方就在于在不该努力的时候太努力了。

过去十多年来看,往往发现一个真理是什么呢?是趋势比能力重要的太多,太多。我们很多技术大牛在00年的时候进了一家当时巨牛逼的技术公司,那家公司叫UT斯达康,而能力不行,而被抛弃的人去了当时一家名不见经传的小公司,叫阿里巴巴,十年后发现世界被颠覆了,ut基本死了,所以那些技术大牛都悲催了。而那些万般无奈去了阿里的人,现在身价都是当技术大牛无法企及的了?这种案例不可胜数,94年国企改革,大量下岗的人,转行经商,暴富,而那些没下岗的人都一个个现在开始下岗了。其实,能力越强,反倒越容易被趋势给击垮,这个是实情。我们很多人在02年出国读书,留在国外,其实恰恰错过的是中国发展最快的十年,虽然不能单物质来进行论述成败得失,但是错过的十年的确如此。

这个世界我们大多数人总是无意识的在做一件跟趋势对抗或者顺应的事情,但是我们还是希望能多抬抬头看看,有意识的希望看的更远点,我们的历史如同一条大河,奔腾而去,大气磅礴,我们如同河流里一条鱼,大部分的鱼都是随波逐流,而总有个别的鱼希望跳起来看看未来,希望能看的更远,但是,大部分的鱼都只看到了自己看到的方向,最终谁都无法得知正确与否,于是结果论是最好的论调了。我对自己说的总是跳起来看,对不对压根不重要,重要的是我跳起来了,看到了更多的风景,哪怕错了也无值得,思考是自由的最好表现,不思考给了自由和民主,也都毫无意义。

貌似有点跑题了,我只是想表达,金融这个东西吧,就是能赚钱的时候,狠狠的赚钱,不会因为你发放贷款12%就一定比36%的安全,本质都是一样的,都不会出问题,而市场无法赚钱的时候,你其实怎么做都是错的,这跟风控技术关系都不是很大,金融是个极顺应经济周期的行业,所以作为个体而言,金融有做和不做的选择。而无技术高低的区别,个别人或许有,极端牛逼或者极端傻逼,绝大部分其实是差不多的。而作为金融机构而言,金融业的竞争不是单一技术的竞争,而是综合性竞争,某一个维度的优势不太可能成为持续性优势。我们看几百年的金融行业竞争格局,一时的胜利容易,持续的胜利挺难,不断超越的背后其实是几代人的努力。很多盛极一时的金融机构,都消失在历史粉尘之中。

爱华网

爱华网