次级债券是指偿还次序优于公司股本权益,但低于公司一般债务的一种债务形式。下面是爱华网小编整理的一些关于次级债券的定义的相关资料。供你参考。

次级债券应用范围次级债券的发行主体在国内主要是各大商业银行,发行资金用于补充资本充足率。由于包括增发和定向增发在内的股权融资方案,在制度上有相对较为严格的要求,商业银行往往不能在急需资本的特定时间恰好完全满足增发的条件;而资本充足率一旦不能满足巴塞尔协议(Basel Accord)的要求(即资本充足率大于8%,核心资本充足率大于4%),商业银行的业务扩张将受到制度的极大限制,例如不能成立新的分行等。我国商业银行这几年业务发展速度很快,仅采用定向增发方式已不能满足银行对补充资本金的要求,而发行次级债,作为一种较为简便的补充资本金的手段(承销成本也更低),开始越来越频繁地为银行所采用。很多商业银行均发行过次级债券。

次级债券分类作为附属资本的次级债券根据有无偿还期限还可分为高级附属资本(Upper TierⅡ)和低级附属资本(Lower TierⅡ)两类。

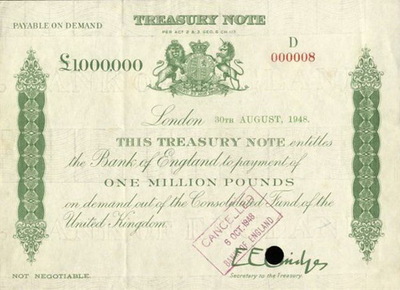

高级附属资本为无规定偿还期限、可累积的次级债券,具体包括可累积优先股、次级可转换债券和永久次级债券。

低级附属资本指次级长期债务,包括普通的、无担保的、最初期限至少五年以上的次级债券资本工具和到期可赎回优先股。由于长期次级债券工具有固定偿还期限,而且除非银行倒闭清盘,长期次级债券工具是不能用来冲销损失的,因此,有必要对列入二级资本的此类债务进行数额限制。巴塞尔协议规定,长期次级债券最多只能相当于核心资本的50%,而且在最后的五年期间,须每年累计折扣(或摊提)20%,以反映资本价值缩减情况。

在银行发生破产和清偿时,高级附属资本工具(Upper TierⅡ)的偿付次序位于高级债权人和低级附属资本工具持有人之后,且银行有权推迟支付此类资本工具的利息,并且可以无限期暂停支付所有本息,高级附属资本工具的最低期限为10年或为永久性。

与此相对的是低级附属资本工具(Lower TierⅡ),在银行发生破产和清偿时,其偿付顺序仅仅位于高级债权人之后,此类资本工具的最低期限为5年。银行通常是在市场状况不适宜发行股票的时候发行低级附属资本工具,用以提高银行的资本充足率。

次级债券定价问题(一)次级债券定价——案例分析

银行次级债券的金融特性与一般债券及可转换债券具有明显差异。与一般的金融债券相比,发行一般债券的主要目的是为满足特定投资项目的资金需求,而发行次级债券的主要目的则是为弥补金融机构资本不足。正是由于次级债券具有某种资本特性,因此其在原始期限、偿付顺序、担保设置方面具有较多限制,并比一般金融债券的清偿风险要高出较多。因此,次级债券定价可首先类比“国开债”等金融债券,并按信用差别、受偿等级差别及流动性差别进行差别化定价。

自2003年以来,已有兴业银行、招商银行和浦东发展银行率先发行次级债券。其中兴业银行于2003年年底发行30亿元次级债券,期限为5年零一个月,采取浮动利率计息方式,年利率为一年定期存款利率加2.01%,当前年利率为3.99%,发行对象为3家保险公司及国家邮政储汇局;招商银行于2004年4月发行35亿元次级债券,期限为5年零一个月,每年固定利率为4.59%,发行对象为太平洋保险公司单一买家;浦东发展银行于2004年6月发行60亿元次级债券,期限同为5年零一个月,采取浮动利率计息方式,年利率为一年定期存款利率加2.62%,当前年利率为4.6%,发行对象为“中国人保”等8家机构。

从以上已有发行案例来看,次级债券期限集中在5年期的下限区间,发行利率则明显高于当期可比“国开债”。如“招商固息次级债券”的发行利率比期限略短“国开固息品种”的当月市场收益率要高出约80个基点,而“浦发浮息次级债券”的发行利率比稍前一月招标但期限更长的浮息品种04国开08要高出约110个基点,比同期定价发行并由建行江苏分行担保的10年期“长航浮息企业债”也要高出60余个基点。可见,商业银行不同信用水平次级债券的发行利率水平较高。预计银行次级债券的定价区间应在期限相近的“国开债”品种收益率基础上上浮100个基点左右,并视发行人的具体信用状况而有所差异,其总体高息特征将较为明显。

(二)次级债券定价还需考虑的因素在银行次级金融债发行条款设计与定价时,发行人需要考虑多方面因素,其中发行银行的财务状况、融资成本及资本充足是较为重要的。同时,次级金融债投资者对产品结构的喜好也是发行条款设计的关键。发行规模、发行频率、期限结构、赎回条款、目标市场、发行方式、利息结构等众多因素都对银行次级金融债定价产生影响。

此外,银行次级金融债的定价与其他信用产品相似,除利率风险外,信用风险的分析十分重要。从国际银行业的发展情况来看,银行业倒闭的事件时有发生,因此在定价时须将银行的信用风险考虑进去,还要考虑到次级债券的流动性风险及市场供求等因素。

爱华网

爱华网