世界及中国金融系统的重要趋势之一,就是出现明显的"排媒现象"--越来越多的金融交易直接通过金融市场进行。公司债券市场在2009年开始试点运作。下面由爱华网小编为你分享如何掌握投资策略的相关内容,希望对大家有所帮助。

掌握投资策略,玩转债券市场2015年1月,《公司债券发行交易管理办法》正式发布,债券市场面临快速发展的前景。为了帮助商业银行等金融机构更好地适应这一市场发展的需要,参与债券市场的发行与投资业务。

政策层面,2013年7月国务院办公厅发布《关于金融支持经济结构调整和转型升级的指导意见》,要求“盘活存量”、“用好增量”。此后,国务院多次常务会议都强调要加快发展多层次资本市场,而能完成这些要求的主要手段是推进资产证券化、直接融资和债务重组等。

对银行而言,利率市场化是一项重大挑战,商业银行面临战略转型,资产配置、产品开发、业务类型、风险管理等都需要作出科学部署与调整。美国、韩国、日本等国利率市场化的实践表明,许多银行由于在此过程中没有有效转型,最终面临倒闭或被兼并重组。而摩根等银行由于在此阶段大量开展投行业务而得到长足发展。有效实施利率风险管理,增加利率弱相关资产收益比重,精细化管理、积极拓展投行业务是应对利率市场化的最有效手段之一。

因此,商业银行必须坚持差异化、特色化、专业化发展道路,不断丰富金融产品,创新金融服务方式。

为了帮助商业银行等金融机构更好地适应这一市场发展的需要,参与债券市场的发行与投资业务,掌握相关的专业知识,德恩银行研究院邀请到著名债券专家蓝教授,帮助商业银行相关从业人员更好的操作债券业务!

债券投资入门基础知识

债券的基本要素包括:

1.票面价值。简称面值,是指债券发行时设定的票面金额,我国发行的债券一般是每张面值100元人民币。

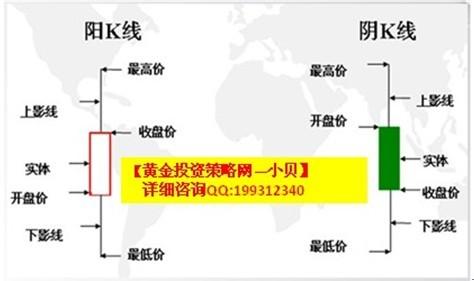

2.债券价格。债券价格包括发行价格和交易价格。债券的发行价格可能不等于债券面值。当债券发行价格高于面值时,称为溢价发行;当债券发行价格低于面值时,称为折价发行;当债券发行价格等于面值时,称为平价发行。

3.偿还期限。债券的偿还期限是一个时间段,起点是债券的发行日期,终点是债券公告上所标明的偿还日期。债券偿还日期也称为到期日,在到期日,债券的发行人偿还本金及利息,债券代表的债权债务关系终止。

4.票面利率。票面利率是指每年支付的利息与债券面值的比例。投资者每张债券获得的利息=债券面值*票面利率。

债券投资有哪些特征?

1.安全性较高。由于债券发行时已约定了到期后支付本金和利息,其收益稳定、安全性较高。尤其是国债和地方政府债,几乎不会出现违约,是具有较高安全性的投资方式。

2.收益相对稳定。投资于债券,投资者一方面可以获得稳定的利息收入,另一方面可以利用债券价格的变动,买卖债券,赚取价差。

3.流动性强。上市的债券具有较好的流动性,需变现时,投资者可到相应的交易市场卖出。

个人投资者进行债券投资的目的有哪些?

1.获取收益:投资者投资债券首先是为了获取收益,债券收益主要来自于利息和价差收益。

2.分散风险:对于风险承受能力较弱、保守的个人投资者,可以投资国债和高信用等级的公司债等债券产品,达到资产配置和分散投资风险的目的。

可能感兴趣的相关文章:

爱华网

爱华网