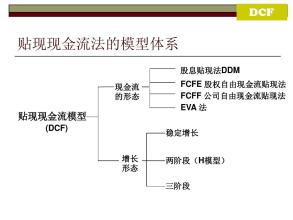

公司自由现金是企业所有权利要求者,包括普通股股东、优先股股东和债权人的现金流总和。

一、公司自由现金流的计算

两种方法

一种方法是把公司所有权利要求者的现金流加总:

FCFF=股权现金流+利息费用×(1-税率) +本金归还-发行的新债+优先股红利

另一种方法是用利息税前净收益(EBIT)为出发点进行计算:

FCFF=EBIT×(1-税率)+折旧-资本性支出-追加营运资本

两种方法计算的结果应是相同的。

二、FCFF和其他现金流的计算

FCFF和FCFE的差别主要来自与债务有关的现金流——利息支出、本金偿还、新债发行以及其他非普通股权益现金流(如优先股股利)。处于最优债务水平下的企业使用债务和股权组合对资本性支出和追加的资本进行融资,通过发行新债来归还旧债本金的企业,其FCFF将大于FCFE。

在公司估价中,一个被广泛使用的指标是利息、税、折旧和摊销前收益(EBITDA)。该指标与FCFF很相近,考虑了公司收益以及资本支出、追加营运资本所产生的潜在税收负担。

另一个常用的指标是净经营收益(NOI)。净经营仅指公司的营业收入,不包括税金和非营业收入(费用),如果它加上非营业收入(费用),则得到公司的利息税前净收益。

EBIT×(1-t)=EBITDA×(1-t)+t×折旧

EBIT=NOI+非经营费用

三、FCFF和FCFE增长率的比较

存在财务杠杠是FCFF与FCFE增长不同的根本原因,财务杠杆通常使FCFE的增长率大于FCFF。这一点可以用基本财务指标增长率的公式来证明。每股净收益的增长率被定义为:

gEPS= β×(ROA+D/E(ROA-i×[1-t]))

其中:

gEPS=每股净收益的增长率

β=留存比率=1-红利支付率

ROA=(净利润+利息支出×[1-t])/(债务的帐面价值+股东权益的帐面价值)

D/E=债务的帐面价值/股东权益的帐面价值

i=利息支出/债务的帐面值

只要公司的总资产收益率(ROA)大于其税后债务成本,增大财务杠杆比率就能够增加每股净收益的增长率。公司自由现金流(FCFF)是债务偿还前现金流,所以它不受财务杠杆比率的影响。因此,对于同一家企业,EBIT的增长率只是留存比率和总资产收益率

(ROA)的函数,计算公式如下:

gEPS= β ×ROA

在计算FCFF和FCFE时,资本性支出、折旧和资本消耗的增长率应保持相等。

四、FCFF稳定增长(一阶段)模型

稳定增长企业的现金流以固定的增长率增长,可以使用无限增长模型的变化形式进行估价。

FCFF稳定增长的企业可以使用下面的模型的进行估价:

企业价值=FCFF/(WACC-gn)

其中:FCFF1=下一年预期的FCFF

WACC=资本加权平均成本

gn=FCFF的永久增长率

使用这个模型必须满足两个条件。首先,相对于经济的名义增长率,公司的增长率必须是合理的,第二,资本支出和折旧的关系必须满足稳定增长的假设。因为没有额外的增长,也无需追加资本投资,所以一个稳定增长企业的资本性支出不应该显著大于折旧。这两方面的约束条件与Gordon增长模型和FCFE稳定增长模型必须满足的条件是相对应的。

与其他所有稳定增长模型一样,FCFF稳定增长模型对于预期增长率非常敏感。而且,因为对于大多数公司而言,此模型使用的贴现率,即资本加权平均成本,比股权资本成本低得多,所以此模型对未来增长率的和敏感性更高。此外,FCFF稳定增长模型对资本性支出和折旧的关系也十分敏感,减少(或增加)资本性出支与折旧的相对值会导致公司自由现金流(FCFF)的增加(或减少)。

五、FCFF模型的一般形式

只要可以获得充足的信息来预测公司自由现金流,那么FCFF模型的一般形式就可以用来对任何公司进行估价。在FCFF模型一般形式中,公司的价值可以表示为预期FCFF的现值:

公司的价值=∑FCFFt / (1+WACC)t, t从1至无穷大。

其中:FCFF1=第t年的FCFF

如果公司在n年后达到稳定增长状态,稳定增长率为gn,则该公司的价值可以表示为:

公司的价值= ∑FCFFt / (1+WACC)t + [FCFFn+1 / (WACCn-gn)] / (1 + WACC)n

其中:t从1至无穷大

WACCn=稳定增长阶段的资本加权平均成本

与红利贴现模型或FCFE模型不同,FCFF模型是对整个企业而不是股权进行估价。但是,股权的价值可以用企业的价值减去发行在外债务的市场价值得到。

债务的定价正确。在FCFF方法中,股权的价值是用整个企业的价值减去债务的市场价值得到的。如果公司的债务被高估,则由FCFF方法得到的股权价值将比使用股权估价模型得到股权价值低;相反,如果公司的债务被低估,则公司估价模型得到的股权价值较高。

具有很高的财务杠杆比率或财务杠-爱华网-杆比率正在发生变化的公司尤其适于使用FCFF方法进行估价。因为偿还债务导致的波动性,计算这些公司的股权自由现金流(FCFE)是相当困难的。而且,因为股权价值只是公司总价值的一部分,所以对增长率和风险的假设更为敏感。

使用股权自由现金流的一个最大问题是股权现金流经常出现负值,特别是那些具有周期性或很高财务杠杆比率的公司。由于FCFF是债务偿还前现金流,它不太可能是负值,从而最大程度地避免了估价中的尴尬局面。如果使用FCFF方法对公司股权进行估价,则要求债务或者以公司的价格在市场上交易,或者已经根据最新的利率和债务的风险进行了明确的估价。

爱华网

爱华网