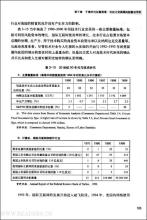

虽说净资产收益率很重要,但有些投资者却更喜欢其他指标,如投入资本收益率(ROIC)。晨星公司股票研究部负责人帕特·多尔西在《股市真规则》(帕特·多尔西.股市真规则[M].司福连,刘静,译.北京:中信出版社,2006.)一书中称ROIC为"一个久经考验的分析资本收益的比率……它是一个比资产收益率和净资产收益率更全面、更好的度量盈利能力的工具。"不过,这世上并不存在十全十美的财务指标,ROIC也不例外。理由有二,首先,高ROIC并不一定能转化成高ROE(净资产收益率),而后者与股票投资者的利益相关程度更高;其次,有时ROIC也并不能完全反映企业核心业务的盈利能力。ROIC的计算方法有很多版本,在这里我们采用《股市真规则》中的方法:ROIC=税后净营业利润(NOPAT)/投资资本式中,税后净营业利润=EBIT×(1-T)(EBIT为息前税前利润, T为企业所得税税率), 投资资本=总资产-不附带利息的流动负债-超额现金。在多尔西看来,ROIC的高明之处主要是去除了企业不同的融资决定造成的影响(不管是使用债权融资还是股权融资),这样我们就可以尽可能地聚焦在核心业务的盈利能力上。更具体些,ROIC"改进了资产收益率和净资产收益率,因为它把负债和权益放在一个彼此相当的位置上:它把与负债相关的扭曲矫正过来,这些扭曲使公司在使用净资产收益率时因为具有很高的杠杆作用看起来收益性很好"。此外,由于ROIC在计算过程中剔除了超额现金等非经营性资产的影响,人们认为这样可以更准确地反映企业核心业务的盈利能力,这是因为企业绩效与占用资源更加匹配。尽管ROIC有诸多好处,但对股票投资者来说,恐怕还是ROE更实惠。这就好比我们在计算好企业价值后,还要减去债权价值,得到的股权价值才是股票投资者的最终目标。于是,问题来了,某些上市公司ROIC高于ROE,但是投资者真的能够期望它们的高ROIC转化成高ROE吗?ROIC比ROE高的企业大致可以分为三类:第一类是少数股东权益收益率较高的企业;第二类是拥有较多超额现金或其他非经营性资产的企业;最后一类是不使用或较少使用财务杠杆的企业。先看第一类企业,在上市公司中,有很多企业少数股东比上市公司(母公司)的投资者要幸福得多。表2-1中我们列出了一些这样的公司。以三爱富为例,以3季报数据计算,其少数股东权益收益率(少数股东损益/少数股东权益)为12.93%,而净资产收益率只有1.58%。再考虑到三爱富还有12.10亿元的银行借款,这样的公司,不用计算我们就能知道其ROIC要比ROE高很多,但是,这样的高ROIC对投资者来说可能是没什么意义的。表2-1 2008年前3季度少数股东损益相对较多的上市公司 (单位:万元)也许会有投资者认为三爱富等公司并非好的投资对象,那么我们以万科为例好了。2008年3季报公布后,有投资者问为什么公司3季度营业收入同比增长74%而权益净利润下降了13.4%。万科执行副总裁兼新闻发言人肖莉女士在回答中强调因为合作项目的存在,报表中结算收入和权益净利润存在口径差异──其实就是少数股东损益的影响。2008年3季度,万科的少数股东损益为1.12亿元,而上年同期仅为4 085万元,增长了1.75倍。3季度少数股东权益收益率为1.66%,而净资产收益率只有0.72%。从报表数据来分析,未来万科少数股东损益对公司的影响还将更大。2008年9月30日,万科的少数股东权益为67.62亿元,而年初仅为46.41亿元,增长了45.70%,与此同时归属于母公司所有者的权益仅增长了2.77%。由于万科可以通过合作项目拿到价格低廉的土地,因此公司很有可能将这种经营方式继续发扬光大,不过因此而得到的高ROIC对投资者来说是可望而不可即的。第二、三类企业的讨论我们以五粮液(000858.SZ)为例。五粮液2007年的净资产收益率是15.35%,这家公司没有银行借款,少数股东损益占净利润的比例也几乎可以忽略不计,造成ROIC与ROE差异的主要是超额现金。2007年年末五粮液的货币资金为40.61亿元,而公司的总资产不过115.72亿元,年营业收入更是只有73.29亿元,无论是相对于资产还是收入,公司的现金都显得过多。我们假设其中20亿元为超额现金,据此计算公司的ROIC为19.31%。纯粹按公司金融理论,五粮液只需简单地做两件事情就可以提高公司的净资产收益率:适当使用财务杠杆,将超额现金以现金红利形式派发给股东。假设五粮液增加10亿元的银行借款,借款利率以一年期贷款基准利率计;超额现金为20亿元,全部派发给股东。这样做之后,五粮液的资产负债率约为30%(依然很安全),而净资产收益率可以提升至20%以上。但是,这样的好事能发生么?了解五粮液的投资者恐怕不会太乐观。事实上,五粮液存在大量超额现金正是公司吝于分红的结果(见表2-2)。表2-2 五粮液五年现金分红情况 (单位:万元)

在2007年年报中,五粮液为不分红罗列了整合五粮液集团所属酒类部分相关资产、构建配送中心等五项理由,然而,即使是号称以减少关联交易为目的的资产整合也难以做到以股东利益为重。据媒体2008年8月报道,五粮液集团的进出口公司"变相"成了上市公司的一个购销平台,关联交易巨大,受人诟病,在资产整合方案却并无纳入上市公司的打算。对此,五粮液董事长唐桥先生向记者解释道:"上市公司的酒主要通过集团进出口公司来销售,是为了满足‘淡储旺销‘的需要,从而减少上市公司大量流动资金的占用。"这显然是借口,难道五粮液(上市公司)的资金匮乏吗?事实上,公司存在大量的超额现金,却只能放在银行吃利息。上述报道最终得出的结论是"让集团的进出口公司来承担上市公司酒的存储任务,而不是选择其他的公司,也是为了保证集团的利益。在采访中,就有负责人向记者叫苦,‘当初,集团将最优质的资产剥离上市,现在,集团还有15 000人也要吃饭‘。"时间到了2008年年末,五粮液的资产整合方案尚未实施,而同年3季报显示公司的货币资金从年初的40.61亿元猛增到了58.39亿元。ROIC在判断一家企业核心业务的盈利能力时同时考虑股权和债权,这就有效地防止了某些项目借助财务杠杆达到较高的股权投资收益率,不过,有时候考虑一下政府税收的影响也是必要的。我们以白酒行业几家龙头企业为例展开讨论。2008年前3个季度,山西汾酒(600809.SH)的净资产收益率只有14.03%,而贵州茅台(600519.SH)为29.70%,五粮液(000858.SZ)为14.24%,泸州老窖(000568.SZ)为32.86%(见表2-3)。山西汾酒的ROE不但远低于贵州茅台和泸州老窖,甚至低于拥有大量超额现金以及有着极大嫌疑通过关联方式向关联方输送利益的五粮液,这除了公司经营方面的因素外,还因为公司净利润中有相当大的一部分为少数股东所占有。在这种情况下,ROIC指标有助于投资者判断山西汾酒的真正盈利能力。表2-3 贵州茅台、五粮液、山西汾酒和泸州老窖2008年前3季度净利润归属情况 (单位:万元)山西汾酒的少数股东损益之所以占净利润较大的比例,主要是因为上市公司占销售公司的股权比例过低。熟悉白酒企业的投资者知道,很多企业设立了销售子公司,将利润更多地体现在销售环节(即销售公司)可以有效地规避消费税,虽然如此,山西汾酒的消费税负担远比同行重(见表2-4)。表2-4 贵州茅台、五粮液、山西汾酒和泸州老窖2008年前3季度消费税影响比较 (单位:万元)之所以会出现上述现象,是因为山西汾酒(母公司)向销售子公司销售时价格相对较高,使得公司产品的销售利润大多体现在了生产环节。2008年上半年,贵州茅台合并报表的酒类产品毛利率为90.43%,母公司报表毛利率为67.35%,两者相差23.08个百分点;同一时间山西汾酒合并报表酒类产品的毛利率为75.59%,母公司报表毛利率为65.34%,只相差10.24个百分点。正是由于消费税负担以及少数股东损益等诸多因素的作用,尽管山西汾酒的毛利率在几家白酒企业中并不算低,最终净利润率(归属于母公司所有者的净利润/营业收入)却最低。少数股东损益的影响ROIC可以消除,但对上述消费税的影响,ROIC也无能为力。从理论上说,山西汾酒可以通过降低(母公司)在生产环节方面的售价减少消费税的负担,因此,其核心产品的盈利能力要强于报表所显示的水平。当然,也很有可能山西汾酒目前的税负水平是公司本身不能左右的,如果是那样,则又是对我们前面所述企业业务的高盈利能力未必能转化为投资者收益的又一例证。好的财务指标能够为投资者提供分析的思路和线索,却并不能代替对企业的深度分析,ROIC也是如此。对投资者来说,发现高ROIC的上市公司固然不错,不过如果这种高ROIC(在不增加风险的情况下)能够转化成高ROE就更好了。2009年,五粮液的净资产收益率为22.73%,比2007年提高了7.38个百分点。这主要是因为公司的净利润率从20.10%提高到了31.15%,2009年度,公司通过收购集团公司酒类相关资产及设立酒类销售公司等重大措施解决了大部分关联交易,这实为投资者的幸事。但是,从表2-5中数据来看,五粮液存在大量超额现金的问题依然没有得到解决。表2-5 五粮液的货币资金 (单位:亿元)因此,我倾向于像巴菲特那样在选择可投资的对象时,先寻找高净资产收益率的上市公司,然后剔除掉其中负债率高的公司,而不是直接寻找高ROIC的公司,找到后却发现有些公司的ROE不理想甚至预计其长时间以后也还不理想。

爱华网

爱华网