延续几年来的惯例,今年夏天,电荒仍将到来。 与去年夏天的3000万千瓦电力缺口相比,今夏全国最大电力缺口约为1800万千瓦,仅占最大用电负荷的比重不到3%,属于最轻一级缺电。 但在6月13日国家能源局举办的“全国电力迎峰度夏新闻发布会”上,与会的几位司级官员仍有忧色。 问题仍在火电。国家发展改革委经济运行调节局副巡视员鲁俊岭介绍,在已核准火电项目中,有三分之一建设进度滞后,新投产的容量大幅下滑,而已同意开展前期工作的火电项目规模中,55%的项目前期工作时间已超过20个月,迟迟不能具备核准条件。

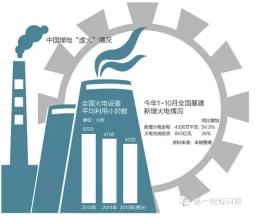

中国能源网首席信息官韩晓平在接受时代周报采访时表示,这个情况并不新鲜,从2005年开始,火电的新装机容量就一直稳步下降,“一方面是国家鼓励新能源投资,风电、太阳能都有利可图,另一方面则是火电的账面亏损,使得发电集团投资火电的意欲不强。” 新增发电主角 在较早之前,中国电力企业联合会也对夏峰缺口做过预测,在6月4日国家电监会和中电联联合举办的“2012年全国电力可靠性监督管理工作会议暨电力可靠性指标发布会”中,中电联党组书记、常务副理事长孙玉才指出,预计今年迎峰度夏极端情况下将会有3500万千瓦左右的电力缺口。 而国家电网公司同样也在本月迎峰度夏会议中提出,虽然目前我国经济趋缓,电力供需总体平衡,但预计夏季来临后,在其供电区域内电力供需依然偏紧,用电增速将达9.3%,电力缺口约在2500万-3700万千瓦。 与这两项数据相比,发改委、能源局的预测明显温和。“对电力缺口的判断,会考虑很多因素,特别是对极端天气是否出现,可能会有不同的观点,有不一致的地方很正常。”中电联统计部主任薛静在接受时代周报采访时如是表述。 厦门大学能源经济研究中心主任林伯强则对媒体表示,“今年的降雨比去年多,工业用电需求减弱,煤炭供应也比较温和,从这三方面来看,今年不太可能出现大面积的电荒。” “火电装机增长减缓、电煤供应不畅、夏季炎热天数、水电来水多少等各种因素都会影响到电力缺口的规模,最能够确定的就是火电增长的放缓。”薛静说。 今年1-4月,火电项目完成投资208亿元,同比下降29.3%,而夏峰前仅可投产的火电装机约为1800万千瓦,也较常年减少约1/5。 而中电联则预计,2012年全国基建新增的8500万千瓦左右的发电装机容量中,火电新增下降到5000万千瓦,水电新增2000万千瓦,核电新增100万千瓦,并网风电新增1400万千瓦,并网太阳能发电新增100万千瓦左右。 按照这一趋势,非矿石能源将很快取代火电成为新增发电的主角。 拖延建设四形式 “跑马圈地”、“未批先建”等类似的词语,多年来在电力建设领域频繁见诸报端。而如今,相比此前各地争相上马新项目,火电建设境况已经千差万别。 “这几年由于老是出现电荒,发改委对电厂的审批都相当放松,甚至还会在缺电地区突击放行项目。”韩晓平介绍,虽然“十一五”之后重点发展新能源,但火电并未被能源部门加以特别限制,因为火电在能源安全中的重要性无法代替。 在去年国家能源局的“迎峰度假”会议中,为了应对电荒,能源局局长刘铁男亲自提出,将集中审批一批火电和电网项目,以缓解浙江、江苏等地的用电紧张形势。但在今年,这项举措并未再度施行。 其原因是,目前拿到国家发改委批文的火电项目已经规模空前,官方数据显示,目前已同意开展前期工作的火电项目规模达到1.2亿千瓦,为历年同期最高水平。 然而,已批的项目中三分之一建设进度滞后,相关媒体的报道表明,在河南、山西、安徽、贵州等多个省份都存在不少火电项目获批复不建设的情况。 据薛静介绍,发电企业拖延建设主要有四种形式:一、虽然项目拿到了“路条”(即国家发改委同意其开展前期工作),但不急于去申请国家发改委的核准;二、企业获得核准,但暂时不开工;三、项目核准后虽然开工,但却缓建或停建;四、项目虽然已经建成,但暂时不投产。 对于火电投资放缓的趋势,国家能源局电力司副司长郝卫平在13日的发布会上表示,“一般电站两三年才能够建成投产,再加上规划,需要七八年的时间,这是我们需要重点考虑的因素。目前用电需求出现一定下滑,今年出现放缓的趋势,火电投资放缓,但纳入规划的火电项目,有一半以上的前期工作已经超过了20个月,还不具备核准的条件,这个是前几年都没有出现的。” 按照郝卫平的时间表,则今年火电新装机容量的减少,源头应在2005-2006年,这正是“十一五”计划开始施行的时间。 中国能源研究会副秘书长朱成章曾进行对比:2005年,全国电源投资3228亿元,其中火电投资2270.6亿元,占70.3%;非化石电源投资957.4亿元,只占29.7%;在非化石电源中,水电投资862亿元,核电投资33.7亿元,风电不到40亿元。其后为落实发展非化石能源和节能减排的需要,非化石电源投资不断增加。到2010年全国电源投资3641亿元,其中火电投资只占36%,非化石电源投资占64%。火电和非化石电源投资比例与2005年相比几乎颠倒过来。 在朱成章看来,压缩廉价、稳定的火电项目,必然会导致电力增长的不稳定,结果就是新增发电量的逐年减少。 在这样的背景下,火电投资减少的效应将在今后数年慢慢显现。 电力投资结构调整 在中电联统计部主任薛静看来,电力投资负增长的原因首先是受“十一五”电源结构调整的影响,在投资能力有限的前提条件下新能源大规模开工建设,火电投资在结构调整中其规模必然会下降。其次是火电缺乏投资能力。 中国华电集团政策与法律部主任陈宗法也认为,能源结构调整只是原因之一,但更重要的是火电投资积极性受挫。 “2008年以来,煤炭价格大幅上涨、国际金融危机导致火电连续4年亏损。发电集团虽然要讲政治责任,但火电连续亏损对企业的自我积累和可持续发展能力还是产生了严重影响,资本负债率居高不下、资金链断裂,已经危及到企业的生存问题。”陈宗法说。 此观点几乎是业内公认的火电缓建的重要原因。根据中电联的行业统计调查,2011年1-10月份,五大发电集团火电业务亏损319亿元,同比增亏196亿元。2011年全年,五大电力全年火电亏损平均在70亿元左右。 值得注意的是,当发电企业亏损超过了一定额度,延缓在建项目则无疑是尽可能减少亏损的自保之举。 而缩减火电投资,转向赢利水平较高的领域亦成为发电集团不约而同的选择。去年,中电投成为第一家退出地方火电企业的央企,在年底将半年巨亏3.14亿元的漳泽电力股权出售给山西同煤集团。不久,华电集团已挂牌转让其宁夏大唐国际大坝发电有限责任公司20%的股权,华能也挂牌交易了其云南滇东能源有限责任公司40%的股权。 尽管就在两三年前,五大发电集团还在大手笔收购地方电力企业,但火电的连年亏损使得他们又选择了退出。 “发电集团每年的投资额是固定的,在转方式、调结构,降低资产负债率、扭亏增赢的压力下,集团只能减少效益较差的火电投资,增加新能源和可再生能源、煤炭等其他符合政策引导方向或者能够增加集团赢利的产业投资。”陈宗法说。 但今年以来的电煤价格走低,煤炭压港却是出乎了很多人的意料。不少人士认为,这将大大舒缓电厂的成本压力。 国信证券的一项研究测算,煤炭价格继续下跌10%,则每度电成本将下降2.695分,如果其他条件不变,相当于电价每千瓦提高2.695分,按去年全年火电发电量38137.51亿度电计算,将带来利润总额1028亿元,而2011年火电行业总共实现利润总额仅为206亿元。 但这恐怕仍是一厢情愿。众所周知,电煤的中间环节费用占据了极大比例,由于我国煤炭产地与用电地区分布既不均衡,导致大量电煤需要长距离运输,铁路运力不足,又不得不走水运,致使运输成本大大增加。 国家电监会一份调研报告显示,煤炭从生产地运到消费地电厂,运输、收费等中间环节的费用占到煤价的30%-50%。 而另一方面,长期亏损带来的利息支出,也让火电企业不堪重负。以华能国际为例,2011年利息支出为77.4亿元,而2010年为52.8亿元,同比增长32%,而其一年的净利润仅12.7亿元。 “现在煤价降下来,发电不再亏损,投资火电的积极性肯定会上来,但目前的情况能持续多久,还很难说。煤电价格只是一方面因素,关键还是要理顺整个体制。”陈宗法说。

爱华网

爱华网