目前我们考虑的形态都是由直线框定的。当我们用曲线来圈定形态时,若要使用诸如趋势线一类的直线判定时,结果往往不够正确。使用曲线定义的形态同样也很有用,但是却更难描述。圆形顶、圆形底圆形顶部或底部(也称碟、碗或杯形态)是指反转缓慢、渐进的价格形态,与V形底或倒V形的顶部不同,后者的特点在于拥有明确、急剧的反转特征。当价格运动到底部时,成交量也顺次减少,而当价格重新上涨后,成交量也在逐渐上升。在圆形顶部,成交量随着价格下降而减少,当价格逐渐上涨时,成交量也逐渐上升。圆形形态需要花费一定时日才能形成,在形成的过程中会经历一些起起落落,但都是非常短暂的变动。因此,圆形形态更像是个概念化的形态,而不是指具体的某一种形态。有很多形态依靠圆形形态才能更完整地进行描述。最著名的当属由奥尼尔(O誑eil, 1988)详细描述的"带柄杯状形态"(cup-and-handle formation),但是更早一些的文献中也提到过这种形态。这种形态如图15-13所示,是圆形底部的变化形式,在底部价格回升后展现了"杯口"(lip),之后在小型的密集区域中经历的短暂下挫,称为"柄"(handle)。杯口的高点确立了需要在向上突破中关注的阻力位。有时候,突破一直都没能发生,而价格却顺着柄的形状一路下跌,不断创造新的低点。传统的观点是"带柄杯状形态"是底部反转形态。但是布尔考斯基研究后发现,从低点开始的持续形态更加可靠,赢利更多。就整体排名而言,虽然圆形形态非常受欢迎,但排位为13/23。图15-13 带柄杯形或碟形的圆形底部及向上突破圆形底部比圆形顶部更普遍,但是两者都不常发生。它们往往是长期形态,在周线图甚至月线图上比较容易判定。在价格长期盘整中也有可能出现反转形态。短期圆形形态,也称为"扇贝形态"(scallops),一般是长期形态,很难精确定义。圆形形态的总体表现在所有形态中排名5/23,失败率较低只有5%。圆形顶部的表现排名一样,当发生向下突破时,失败率相对较高,达到9%~12%。圆形顶/底部很难辨别,需要使用周线图或者月线图进行辨别。此外,很难在圆形形态中交易。首先,突破水平很难确认,不过带柄杯状形态除外。其次,形成圆形形态需要花费较久的时间,常不能突破。头肩形态

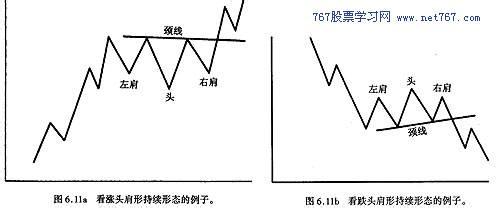

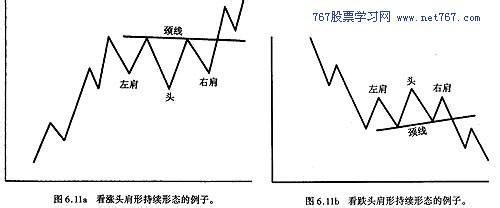

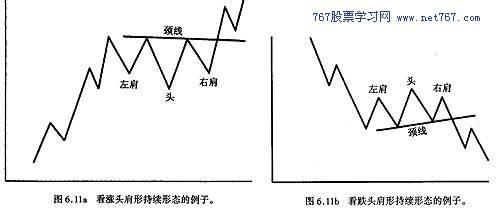

头肩形态可以说是技术形态中最著名的一种形态了。人们要想嘲讽技术分析时,常常搬出这个术语。但是与其他形态相比,这种形态的赢利能力很高,同时也是罗、玛马亚斯基(Mamaysky)和王于2000年开展的研究中,唯一显示了统计学显著性的形态。头肩形态很复杂,包含了形态所有三种可能的特征:趋势线、支撑位或阻力位、圆角。头肩形态常见于顶部或底部,以标准的形式出现,或在盘整时作为未能形成的形态出现。只有在头肩形态完成后,才能出手交易。这种形态异常复杂,让很多技术分析师翘首以盼,甚至过早地行动。该形态的变现和成功率较高,但前提是整个形态要全部完成,并满足所有需求。我们可以介绍头肩顶的特征。头肩底形态(见图15-15)与头肩顶呈镜面反射,里面有很多特征可以互相对应。头肩顶出现前往往会有上涨趋势,这一上涨趋势可长可短。如图15-14所示,头肩顶形态可以按照如下方式进入(头肩顶形态并不一定出现在某个趋势结束的时候,还可以出现在盘整状态。只是它发生的概率较低,常出现在头部有一系列带有假性向下突破的三角形形态或一个矩形形态)。图15-14 带有向下突破的头肩顶形态头肩顶形态拥有一系列精确定义的三个波峰,包括尖形或圆形波峰。一般第二个波峰比第一个、第三个波峰高一点。中间更高的波峰称为"头"。第一个波峰称为"左肩",第三个波峰称为"右肩"。左肩和右肩都低于头部,但是两肩的高度不一定相同。实际上,左肩如果比右肩高一点,可以提升头部形态形成后的价格表现(头肩底形态如图15-15所示。底部形态中,如果右肩低点比左肩低点矮一些,可以提升形态的总体表现)。图15-15 带有向上突破的头肩顶形态头肩顶中形态的三个波峰彼此等距。两肩以头为轴心对称,且在同一水平位上。对称性很重要,可以方便头肩顶形态的辨识。偶尔会出现两个以上肩形的情况。这种形态称为复合头肩顶形态,与标准的两肩头肩顶形态表现大致相同,失败率也不相上下。在标准头肩形态中,肩在头的两旁呈现对称特征。当出现双头情况时,总体表现和失败率与标准的头肩形态没有太大差别。此外,还有一个尚未平衡的形态,由爱德华兹和迈吉提出,很难精确描述,特指那些名为"头肩顶形态"但却无法精确定义的形态。标准的头肩形态最常见,也是大家最为期盼的形态。波峰之间的底部形成了可识别的趋势线。技术分析师称这条线为"颈线"(neckline)。虽然颈线一般呈水平方向延伸,跟支撑水平线一样,但除此之外,还有上涨或下跌趋势线。有证据表明,在顶部出现上扬的趋势能够让头肩顶形态比标准的水平颈线产生更好的业绩(在底部形态中也是如此,只不过颈线在底部形态中是指阻力位,不是支撑位。在底部形态中,下降的颈线比上升的颈线能更好地提升形态发生后的表现,但是下降的颈线相比水平线,没有这种优势)。将颈线的斜率调到极限值,可以破坏头肩形态及其可能的作用。成交量通常在上升到左肩峰值的时候最高,然后随着形态的发展不断降低,但是这并不构成头肩形态的必要条件。成交量不断下降的形态虽然不太常见,但是却在顶部拥有更好的业绩(而成交量上升在头肩底部形态拥有更好的优势)。肩上成交量更高并不会影响顶部的表现,但是对于头肩底部形态来说,右肩成交量比左肩成交量更高能大幅度提高突破后的业绩表现。当右肩形成后,价格跌破颈线,就产生了突破和行动信号。对于形态来说,突破是必不可少的条件。在形态完结之前进行事后评判是危险的。有时候,右肩并不完整,价格也没能突破颈线,只能上升到突破右肩峰值的水平。这不仅表明了头肩形态的失败,也说明分析师不能武断认定突破已经发生,从而错误地过早行动。根据施瓦格的观点(Schwager, 1996),头肩形态的失败可以提供大量的赢利机会。当价格跌破颈线,然后反转到达右肩时,就发生了标准型的失败。这种形态失败比较少见。突破常常伴随成交量的上升,但是成交量下降并不代表形态失败即将发生。只是成交量下降的情况很少见。底部形态的成交量上升可以提高业绩,而顶部形态突破点成交量下降可以提高总体形态的业绩表现。拉回或抛回现象比较常见,一般底部发生的概率高达45%~63%,而顶部发生这类现象的概率就更高了,有60%~70%。总而言之,头肩形态不仅是最著名的形态,连很多非技术分析人员都知道,而且也是所有经典形态中最可靠、最有利可图的形态。标准的头肩顶形态业绩表现排名第一,复合顶部形态排名第三,标准的底部形态排名第七,复合的底部形态排名第九。无论是顶部还是底部形态,都位于形态业绩榜单的前列。在其他各种形态中,我们知道当拉回或者抛回发生时,就会对业绩产生影响。头肩形态也是如此。顶部和底部的形态失败率比较低,没能突破5%的收益率的概率只有3%~4%。总而言之,头肩形态可靠性、赢利性都较高。投资常识15-9 头肩形态交易一旦发现某个形态具备了形成的特征,颈线就成了最重要的标志。颈线是突破发生的位置。不能按照颈线突破的预期过早行动,因为失败的风险太大。例如下降三角形形态的向上突破中,作为强势的上涨形态,从降低的峰值开始的上扬和平坦的颈线整体的趋势较强。头肩底形态也一样。向下突破的上升三角形也是一个有力的形态。因此应在右肩反转点附近设置突破止损点。一旦触发突破点,失败的风险大大降低。若突破态势穿越了颈线,使用标准的统计数据作为指南指导交易;若穿越右肩极值点的突破构成失败的头肩形态,请用适当的三角形形态统计数据引导自己交易。头肩形态的价格目标比较准确。与其他形态价格目标计算方法一致,可以将形态的高度与突破价格相加或者由突破价格减去形态高度。从头部的峰值到突破颈线点画出一条垂直的线,并衡量两点之间的垂直距离,即可得到形态的高度。这对于倾斜或平坦的颈线来说同样适用。短期持续的交易形态──旗形、细长三角旗形为了有效地使用交易资本,可以考虑在旗形和细长三角旗形形态(也叫下半旗形态)中交易。这类形态经常发生,赢利较快,也比较可靠。这种形态突破点发生后,价格会马上作出反应,经历几次拉回或者抛回,总体失败率较低。一些成功的交易者就在旗形形态和三角旗形形态中交易,因为这类形态优点较多。事实上,旗形和细长三角旗形只不过是同一形态的不同程度变化而已。旗形是一条短期的轨道,其倾斜的方向与趋势相反。细长三角形形态是一个短期的三角形形态,其方向也与趋势线相反。这两个形态具体的情况如图15-16所示。图15-16 上涨的旗形和细长三角旗形态旗形和细长三角旗形形态出现之前常有急剧尖锐的价格态势,因此趋势斜率呈45°角,优于直线上升的情况。旗形形态之前升势的涨幅达90%,失败率为零,平均收益达69%。旗形形态在众多形态中是最容易驾驭的。两条平行的趋势线形成一个轨道,价格就在这个轨道范围内运行,形成旗帜状,而轨道可以朝向任何方向。当轨道的方向与之前趋势的方向不同时,获得的业绩最佳。旗形形态的周期较短,一般几天到几周不等。最佳的旗形形态应该在15天以内。在旗形形态形成的过程中,成交量一般都会随之下降。事实上有80%的旗形形态都具有成交量下降的特点。三角旗形态与旗形形态类似,只是趋势线不平行,两条趋势线相交,可以形成一个小型的三角旗形。细长三角旗形态的方向往往与之前的价格趋势相反,只是态势更猛烈。而且三角旗形态还可以呈水平方向,甚至与之前的趋势相同。三角旗形态与楔形形态不同,周期更短,在出现之前,应该有剧烈的趋势作前奏。楔形往往是长期趋势。三角旗形态成交量下降更为普遍。90%的三角旗形态都有明显的成交量下降的趋势。这种形态会出现两种失败。首先可以发生与之前趋势反方向的突破。其次,在突破发生之后可能出现形态失败。由于旗形形态或三角旗形态通常是连续的,突破可以在之前趋势的方向发生,只是需要更强烈的动力。而当突破在与先前趋势相反的方向发生时,没能突破,自然就会返回到之前的趋势线上来,其间要有几番揪心的经历,还会触发几个保护性止损指令。投资常识15-10 旗形形态和三角旗形态交易──测定规则由于旗形形态和三角旗形态失败率较低,会经历拉回或抛回,而且历时短暂,形态前后有陡峭的价格趋势发生,因此这些形态很容易判定。最重要的标记性特征是形态出现前有剧烈的趋势。分析师要格外谨慎,最终确定整个形态已经发生,等待突破的发生。当趋势线被突破时就发生了突破,方向与之前趋势线方向一致。计算这些形态的价格目标,要衡量强势趋势的起点到形态的首个反转点的距离,而不一定是整个趋势的起点到反转点的距离,再将这个距离加上突破点的价格。这一方法称为"测定规则"(见图15-17),只适用于旗形形态和三角旗形态。这意味着这类形态一般出现在整个强烈趋势的中间,也因此将它们称为"下半旗形态"(half-mast pattern)。这种方法预测价格目标不能保证长时间准确无误(概率为60%),但由于后续趋势比较陡峭,为了保护利润,需要设置紧密追踪的止损点。图15-17 测定规则(道琼斯工业平均指数小时走势图:2010年7月1日~7月16日)

爱华网

爱华网