金牌、银牌拿不了,铜牌也行。

长期以来,一汽、上汽长期占据着国内汽车行业的一、二位,从汽车产销量来看,一汽在百万辆左右,上汽接近85万辆。而东风、长安和北汽产销量都在50—60万辆之间,争夺第三名的竞争一直很激烈。而不足50万辆的广汽,也要把产量在2010年提高到110万辆。

这四家汽车厂商对海外资本市场的觊觎,可以称得上是争取进入前三的重要一步。

争相海外上市

去年12月,中国证监会批准了东风汽车在H股上市的计划。当时,东风汽车集团股份有限公司拟发行不超过28.55亿股H股,筹集资金不超过10亿美元。后来却因受内地汽车市场逆转的不利影响,上市计划被推迟。

目前,东风汽车已经向香港联交所递交上市申请,预计最快在今年底前挂牌。东风汽车融资额为6亿美元。

今年6月28日,广汽集团宣布完成股份制改造,广州汽车集团股份有限公司挂牌。广汽高层明确表示,广汽股份的首要任务就是尽快上市,预计1年内可完成上市的准备。但上市的地点现在并没有完全确定。

广汽在上市前的布局似乎也是最为周密的。首先是广汽股份此次引入了万向集团公司、中国机械装备(集团)公司、广州钢铁企业集团有限公司、广州市长隆酒店有限公司四家企业(其中万向和长隆均为民营企业)作为战略投资者和发起人。

四个战略投资者也是从30多个意向伙伴中精心挑选,分别位于华东、华北、华南,都是中国汽车市场较发达地方,是广汽要重点“进攻”的地区。

值得注意的是,四大战略投资人中,万向是汽车零部件领域的龙头老大,广钢是汽车产业的上游企业、中国机械装备集团与汽车业相关度很高,尽管目前仅是广汽股份的战略投资人,并不参与经营业务,但明眼人都看得出来,他们能够带给广汽的远远不止投资。

北汽正在与投行谈判,虽然股份公司尚未成立,上市地点已确定在香港H股,同样争取明年上市,筹集资金估计可能达6亿美元,与东风调整后的目标基本一致。

长安汽车的情况有些特殊,中国南方工业集团公司,以长安集团持有的长安汽车52.47%股权作为部分出资,发起设立中国南方汽车控股股份有限公司。

南方汽车控股公司在海外上市后,募集资金在5亿美元左右,将会投入到长安汽车,重点用于扶持长安汽车的发展,扩大其汽车整车生产能力、汽车零部件的合资合作和汽车自主产品开发。

紧缺的“钱袋”

积极境外上市,就是为企业扩充产能和重组筹钱,希望依靠整体上市,构建产业发展大平台,并搭建畅通的融资渠道,确保获得持续的资本支持。

在各家汽车厂商纷纷踏上海外上市征程的背后,是他们为自己确定未来几年的宏大计划。长安集团提出了“四年产销过百万辆,六年销售收入过千亿元”的目标。

以2010年为标点,这几年汽车厂商的年销售量都定在了100万辆以上。

东风汽车预计2007年产销80万辆,实现产值842亿元。而到2010年,东风要实现销量120万辆以上、销售收入超过2000亿元。这意味着今后每年都必须有15%左右的增长。

2004年,北汽内地市场占有率10.47%,排名全国第四。到2008年,北汽将实现产销汽车100万辆,实现销售收入1000亿元;2010年产能将达150万辆,销量则达130万辆。

改制后的广汽股份似乎更有底气,他们希望力争在2010年形成轿车年产110万辆,同时构建起包括轻、中、重型卡车和客车在内的、完整的商用车板块,力争到时候商用车的年产达到23万辆,总市场占有率达到15%。

另外,长安及其合资企业在外地规划的年生产能力将达到175万辆,要实现这些产能,至少要有60亿元以上的资金来运转。加上长安每年还要给新车研发输血,以其销售额的3%—5%计算,也要近10亿元。

按照近期长安集团公布的计划,长安集团需要连续拿出70—100亿元进行投资。目前,广汽集团面临着广州本田兴建第二工厂、广州丰田和将要展开的广州现代等多个重大项目的投资压力“他们肯定都缺钱。在承接和整合资源所需要的巨大资金压力面前,他们的那点利润相对来说还是太少了。”中国汽车工业首席分析师贾新光表示。

值得注意的是,胡茂元在10月的上海汽车股改表决会上表示,上汽股份并不是只有境外上市这一条路可走,A股上市公司也一样可以做大做强。

业内人士普遍认为这是上汽股份发出的一个强烈信号:上汽股份将放弃海外上市计划,很可能改为A股上市。因为根据上汽目前的状况,在国内A股整体上市,融资额可能要比海外高。

对于其他那些想要谋求海外融资的厂商们来说,这显然不会是一个利好消息。

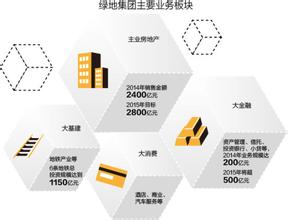

四大汽车厂商对比表

爱华网

爱华网