年轻富豪黄光裕再次令香港的股民瞩目。6月7日,黄光裕控股的中国鹏润股价上扬了112%,而股价飙升背后则是同是由黄光裕控股的国美电器巧妙地借壳中国鹏润上市成功。虽然在本次国美注入中国鹏润的资产中,并不包括香港国美,但这不妨碍国美与李嘉诚掌控的丰泽电器对撼。

另外,据本报记者获得的消息,目前家电连锁企业兴起了一股上市热,除国美借壳香港上市外,苏宁已获得上A股的“牌照”,而永乐则积极在筹划赴美国借壳上市。分析人士认为,在外资巨舰只等开闸放行之际,通过上市,迅速做大做强是家电连锁企业今后迎战外资的关键。

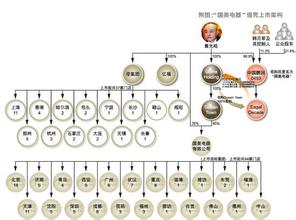

6月7日,中国鹏润宣布,中国鹏润(0493HK)以88亿元人民币(约83亿港元),向Gome Hodings Limit收OceanTown 100%的股份,而OceanTown拥有“国美电器有限公司”65%的股份。公司董事会决定将公司名称改为“国美电器控股有限公司”并进行股本重组,每40股合一股。收购代价全部以发行新股和可换股债券方式支付。

此次收购,被媒体戏称为“黄光裕将资产从左口袋放到右口袋”,但事情并非如表面看来的这样简单。

潮汕同乡香江对撼

在记者见面会上,黄光裕意气风发。黄光裕称,未来2年会动用3.9亿元人民币在香港增设573间门店,这意味着国美电器要与香港最大的家电零售商丰泽电器来一场动人心魄地对撼。黄光裕口气不小,须知丰泽电器的幕后老板是香港首富李嘉诚。其中有意思的是,黄光裕和李嘉诚都是潮州人。

在本次国美注入中国鹏润的资产中,并不包括香港国美。看起来,黄光裕似乎并不着急将刚刚起步的香港国美注入鹏润。但实际上,从其2年开设573间门店的计划来看,香港很可能是其下一步的要着。

就在国美借壳上市之前的一个月———2004年5月,在一个月内,国美在香港开了三家新店。国美电器主管广州、深圳和香港业务的总经理王俊洲表示,到年底,国美在香港的门店将增至8家,并且宣称国美的目标是占有香港家电销售30%的市场份额。而之前的半年多时间内,国美仅仅开设了一家国美香港旗舰店。

面对国美在上市前夕的扩张步伐的突然加速,丰泽电器迅速反击。4月中,丰泽抢先在国美尖沙咀新店附近开设分店,月底除在青衣城开新店,还在尖沙咀海运中心多开了一家,与国美正面“交火”。丰泽发言人表示,目前丰泽在港有68家店,年内总共会新增10家新店。此外,丰泽还表示,将斥资数百万港币进一步推广其自有品牌“丰泽电器”。

国美在港改变战略

一位熟悉香港资本市场运作的国内并购专家对本报记者分析说:“国美如此大张旗鼓的进入香港市场,势必会引起丰泽电器的猛烈回击。家电销售企业的一个很大的特点是现金流巨大,对于一些企业来说,利用销售企业的现金流来支撑其它业务的发展和折旧,尤其是地产业务,是一种重要的途径。”

由此看来,李嘉成不会轻易将家电销售市场拱手让给国美。潮汕同乡在香港市场的一场“火拼”看来不可避免。

但是,香港市场是一个比较成熟的市场。国美能否再次以价格战的方式取胜实在是一个未知数。王俊洲也坦言,由于在港销售的家电产品95%以上为外国牌子,其中大部分都需向代理购入,所以,不可能采取和内地一样的“价格战”策略,惟有靠销售量取胜。

竞争将现二三级市场

无独有偶,内地多家家电连锁巨头也都纷纷选择在这段时期上市。4月27日,在发审委2004年第23次会议上,苏宁电器也通过审核,即将登陆A股市场,融资额在4亿左右。而据知情人士对本报记者透露,另外一家家电连锁巨头永乐电器也积极在筹划赴美国借壳上市。再之前,另一家电销售巨头———三联集团已经在A股市场借壳郑百文(600898,现称三联商社(资讯 行情 论坛))借壳上市。

国内家电连锁经营专家郝登伟对本报记者说:“家电连锁企业的竞争,到目前已经去到要在资本市场竞争的阶段。谁越早上市,融资越多,在今后的竞争中就有了先发优势。”

郝登伟直言,2004年的家电连锁巨头集体上市热的背后是巨头们的竞争已经到了资本决胜的阶段了,“目前家电连锁企业已经把沿海城市和大城市等一级市场基本瓜分完毕,下一步,竞争将在二三级市场展开。同时,这些国内家电连锁巨头都要从内部的管理,设施,系统上提升自己,这都需要大量的资金。”

扩张迎战跨国巨头

虽然黄光裕声称用借壳的方式实现上市是因为“最符合股东利益”。但是,在三联,苏宁,永乐等强劲对手都已经完成上市或者积极密谋上市之际,国美如果依旧徘徊于港股IPO门槛之前不得入,那么其结果就是将在资本市场上被对手甩开。因而,借壳便成为一种最便捷的途径。

据本报记者了解,在国美宣布借壳中国鹏润实现上市之后,国内一些家电连锁企业已经积极在评估此次事件对国美对行业所带来的影响。

郝登伟对本报记者解释说:“2005年,零售领域将全面向外资开放,因此今年是国内流通企业生死攸关的一年。而现今国内家电销售巨头,比起外资巨鳄来,规模还是太小,因此迅速做大做强是今后迎战外资的关键。目前,国美,苏宁,三联,永乐,都在紧锣密鼓进行大规模的扩张,而扩张是需要资本市场的支持的。另外,这些家电连锁企业前些年投入巨大建立的无形资产,可通过上市使得资产证券化,对企业购并,企业间合作都大有好处。”

“圈”钱不仅为“圈”地?

上市“圈”钱后,家电连锁巨头首要做的恐怕就是“圈”地了。不管是国美还是苏宁,都宣布了大规模扩张的计划。国美电器副董事长张志铭在宣布收购案之后说:“从2004年的5月31日至年底,将开始传统门店24家,数码店134家;2005年将开始传统门店35家,数码门店152家;2006年将开设传统门店35家,数码门店183家。到2006年底,计划开设6~9家超大门店。”

另外,有业内人士向本报记者透露,有的家电连锁企业上市“圈”钱,是为了填补由于过去扩张过快而产生的负债“黑洞”。

AMC安盛管理顾问公司首席顾问周文对本报记者说:“对于中国目前的连锁企业来说,资金链是最大的心病。目前连锁企业新建一个店,一般自有资金在20%以下,而这只能利用不断的开店来弥补其他的漏洞,因此这些企业最怕的就是资金链条断裂。一旦一个环节出问题,就会引起资金链断裂而崩盘。因此从资本市场融资越多,越快的取得资本市场的支持,就越有机会获得成功。”

但是,资金不是一切。郝登伟表示,资金投放方向和资金利用效率是不可忽视的重要因素。信息系统和配送中心,是家电连锁企业在开发门店之后重点投入的部门。

本报记者从知情人士处得知,苏宁电器准备在上市之后投资7000万建立信息系统,而国美则准备重点建设配送系统。

但是扩张并不意味着胜利。周文提醒道:“很多连锁企业败在基础不牢固,所以采取不断的扩张,扩张太快又引起入不敷出。”

爱华网

爱华网