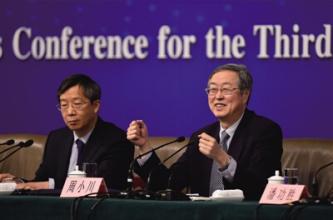

流动资金贷款过高 资金吃紧形成博弈 “宏观调控的部分措施已经见效,本次调控流动资金贷款压缩得比较多。”7月8日,上海国际会议中心,由中欧国际工商学院、清华大学中国金融研究中心、美国麻省理工学院斯隆管理学院主办的“中国金融国际年会”上,中国人民银行行长周小川表示。

在流动贷款的压缩下,市场上“资金吃紧”的观点已经非常多了。对此,周小川的观点是:这是一场博弈,一场地方与中央的“GAME”。

演讲的题目早就想好了,叫“再谈中国经济E/D(即股本债务比例)关系”。在演讲开始前,周小川刚从北京飞抵上海,演讲的题目之所以叫“再谈”,是因为他曾在香港科技大学讲过这方面的内容。当下宏观调控处于一个敏感时期,人民银行行长的每一句话都值得仔细体会。

流动资金贷款过高

“世界上很少有哪个国家像中国的商业银行,为企业提供的流动资金能高到这样的一个比例。”周小川率先提出问题的所在。

目前中国由银行提供的流动资金与GDP之比为70%,这是一个非常高的比例。多数国家的这一比值只是中国的1/3;马来西亚银行提供的流动资金仅达GDP的10%以下,是中国的1/20左右。

为什么要拿流动资金和GDP去比较呢?“生产出多少东西,就要多少流动资金,所以跟GDP可能是有一定关系的。银行所提供的流动资金占GDP的比重,中国处于特别高的一个状态。”周小川说,中国的现状是企业流动资金甚至可以全额向银行贷款,这样银行的风险无疑加大了。

周小川也谈到了多数国家统计口径的差异。特别是短期贷款并不一定都计入流动资金,如发达国家,相当一部分是可以透支的信用卡贷款,而我们的信用卡比例非常小,消费贷款在短期贷款中的比例比较低。“实际上,一些西方国家工业企业的流动资金占短期资金的比例比现在这个比例还低。”周小川说。

周小川分析,目前中国有8000多亿元一年到三年的中期流动资金贷款、7万多亿元短期流动资金贷款,两项加起来,全部流动资金贷款高达8万多亿元。

此外,周小川强调,这些流动资金贷款还没有包括农业贷款,中国的农业贷款也是一种流动资金贷款。农业贷款的统计数据是8000多亿元,相当于农业净产值的50%左右,而农业净产值在整个GDP中的比例为15%,其中还没有包括农业发展银行的政策性贷款。这些贷款只体现在农业流通环节。

在流动资金贷款居高不下的情况下,如果企业利用流动资金生产出来的产品卖不出去,就会产生很大的风险。“这是一个常识性的问题。”周小川说。

在过去的这么多年中,中国的几家商业银行都深受其害。周小川举例,中国工商银行就深受其害,中国工商银行是中国过去提供工业企业流动资金最为主力的一家银行,流动资金产生的不良资产比例相当高。

比例过高是历史遗留问题

谈到中国目前流动资金贷款比例过高的原因,周小川认为需要追溯到1980年代改革刚刚起步的时候。

改革刚起步的时候,经济急速扩张,财政放权让利。“财政一放权,一让利,就没多少钱了,财政没钱的时候就补充不了国有资金。”周小川说。

那怎么办?

“后来出现了解决办法。首先叫拨改贷,过去的拨款,当时就找银行贷款了,随后就是发展了像计改贷款、项目贷款等各种贷款。”周小川说,很多由股本金解决的问题转由银行来承担了。

周小川举例,当时天津有一个厂,建厂的投资都是向银行借的,所有流动资金也是向银行借的。这个厂在遇到困难的时候实行了债权股。这件事情引起了中央领导的重视,体会到企业要搞新项目,一定要有自己的股本金。

但当时对股本金的要求还是比较低的,因为当时财政比较弱,民间资本还没有承担起来。绝大多数项目只要求有30%的股本金,在一些特殊行业,如电厂等,可以只要求20%的股本金。

“由于股本金不够,在流动资金方面就实行了供给制。”周小川说。

所谓供给制就是,只要是企业能够生产,银行就应该提供流动资金。就是说如果产品能够生产也有销路,那么银行就应该向他提供流动资金。“供给制只是被冠的一个比较好听的名字。”周小川说,在供给制下,企业开工,银行就有责任贷款,至于流动资金价格是什么风格、什么风险,那是另一回事。当年甚至曾有类似的文件规定。

金融贷款不存在歧视

谈到中小企业贷款难的问题,周小川用了一连串数据来反驳这种观点。

从增量看,2003年国有企业贷款占全部新增贷款比例为17.22%,而在存量上,到2003年末,国有企业贷款占总贷款的比例下降到35.72%,2004年第一季度末,进一步下降到34.11%,与国有企业增加值占GDP的比重相当接近,说明国企在贷款方面并没有受到额外的优待。

再看中小企业方面,目前国内金融机构对中小企业贷款的满足率并不低,在沿海发达地区,已经达到90%以上,全国也达到了80%—90%。

“现在总体看,不能说国有企业占有贷款和流动资金贷款太多而造成了贷款资源配置方面的问题。”周小川另有看法认为,目前几乎所有国家都说“中小企业贷款难”,但从数字分析,中国总体情况“其实蛮不错的”。

那为什么大家还抱怨“中小企业贷款难”呢?“这主要是因为很多中小企业自己知道达不到贷款的要求,比如找不到第三方担保,因而并未提出贷款申请。”周小川认为。

资金紧是一场“博弈”

“现在问题出来了,进行了一些国际比较以后,我觉得还有很多不解的谜,一方面总比例很高,另一方面大家都急着叫流动资金偏紧,特别是最近,由于在一定程度上加强了宏观调控,对总需求进行了收缩以后,叫流动资金吃紧的现象越来越普遍。”周小川在讲了半个多小时的现状之后,提出了问题,“这个可以作为中国金融改革方面一个可以讨论的议题。”

面对抱怨,周小川用博弈论进行解释。他指出,这涉及到中央和地方的关系问题,中央与地方的关系很多时候是个博弈,甚至一些数字如何报、如何统计及使用都有这样一个关系。

周小川认为只要经济在较紧的情况下,货币供应收紧,就会有人叫得厉害,各人都会引用实例支持自己的观点,“这就是‘GAME(博弈)’”。

他说,最近有一部分宏观调控措施已经取得了很好的成效,但是有个不太好的问题——流动资金压缩得比较多,固定资产投资压缩得比较少。原因有二,一是企业本身不舍得压缩已经新投资的项目,二是银行压缩流动资金贷款比较容易。

周小川还认为,喊资金吃紧是一场大型商业银行的改革和风险控制的博弈。在不良资产压力下,银行不断强调要加强内控和扁平化管理、严格贷款程序,但一旦短期流动资金紧缺,却又开始抱怨权力上收。

“中央和地方的责任不同,宏观调控责任在中央和国务院。”周小川这么分析道。

周小川透露,央行最近已形成新的研究意见,认为应该充分利用商业银行的网点和客户资源发展股本融资,包括股本性基金和债权性基金。而对此举可能给分业经营带来的冲击,周认为有必要正确研究中国的分业经营做法。

防范金融危机的关键是善后而非避免

“不同的国家都有自己的金融问题,大家必须设计自己的金融架构,这种金融架构必须能够承受并且在金融危机之后收拾残局,因为我们知道金融危机是很难避免的。” Thurow教授在中国金融国际年会上说。

爱华网

爱华网