盈余质量分析 中国管理传播网(域名:http://manage.org.cn) 作者:楚汉 来源:本站原创 时间:2004-8-12

企业竞争的加剧,迫使越来越多的企业经营者必须象对待它们的目标顾客一样去重视竞争者.

在对竞争者进行分析时,并非所有的公司都有足够的资源去监视竞争者.那些资源不足的企业往往会陷入一种两难的境地:一是收集竞争者的情报所花费的金钱与时间是巨大的,二是不收集这些情报所付出的代价则更高!

由于竞争企业的会计报表一方面能较全面的反映出该企业经营方面的很多重要信息,另一方面是它的收集成本并不大,所以它往往受到进退于两难境地之间的企业情报收集系统的青睐.

研究竞争者的会计报表没有错误,如果再进一步分析就会发现,这里隐含了这样一个假设:对手的会计报表是完全真实的.

然而事实告诉我们,这些假设有时并不正确!

在我们周围有部分企业为了获取信贷资金、商业信用、公司上市、保持配股资格、偷漏税等原因,常常会粉饰会计报表,调节盈余.在这种情况下我们看到的资料当然是偏玻和有水分的了.

那么怎样辨别会计报表有无水分?怎样进行盈余质量分析?

根据我们在实际咨询工作中的经验总结了一些常用方法,主要有以下几种:

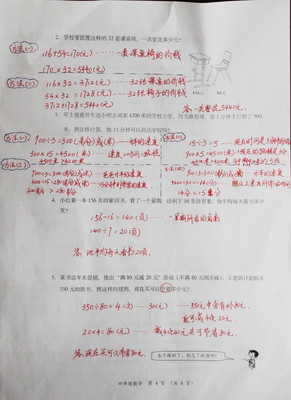

1、不良资产剔除法。所谓不良资产,是指待摊费用、待处理流动资产净损失、待处理固定资产净损失、开办费、递延资产等虚拟资产和高龄应收账款、存货跌价损失、投资损失等可能产生潜亏的资产项目。如果不良资产总额接近或超过净资产,或者不良资产的增加额(增加幅度)超过净利润的增加额(增加幅度),说明·企业当期利润有水分。

2、关联交易剔除法。即将来自关联企业的营业收入和利润予以剔除,分析企业的盈利能力多大程度依赖关联企业。如果主要依赖于关联企业,就应当特别关注关联交易的定价政策,分析企业是否以不等价交换的方式与关联方进行交易以调节盈余。

3、异常利润剔除法。即将其他业务利润、投资收益、补贴收入、营业外收入从企业的利润总额中扣除,以分析企业利润来源的稳定性。这里应特别关注投资收益、营业外收入等一次性的偶然收入。

4、现金流量分析法。即将经营活动产生的现金流量、投资活动产生的现金流量、现金净流量分别与主营业务利润、投资收益和净利润进行比较分析,以判断企业的盈余质量,一般而言,没有现金净流量的利润,质量是不可靠的。

作者: 楚汉: 上海楚汉管理咨询机构首席顾问;杨卉: 高级咨询师 硕士 注册会计师 著有<<销售收款与循 环审计>>等数十万字专著. E_mail:[email protected]

爱华网

爱华网