上市公司治理制度创新——董事职业化杜志艳

上市公司的监管包括两个层面的内容﹕外部监管和内部治理。外部监管和内部治理之间必须有很好的衔接通道,这是监管有效的必要条件。为了维护中小股东的正当利益,在借鉴西方市场经济国家的公司治理经验的基础上,中国证监会在上市公司中强制推行了独立董事制度。作为完善公司治理结构、制衡内部董事和管理层权力的有效措施,得到了广泛认可和采纳。但是由于独立董事在产生、行权与维权方面的制度缺陷,制度实行以来,存在如下六个方面的问题:不完善的委托代理关系、激励机制的缺失、信息支持不到位、独立与公正问题、新一轮监督成本问题以及效用定位问题,不作为现象、花瓶效应以及广告效应过度凸现。要解决独立董事存在的上述问题,显然有必要对独立董事制度进一步创新,不仅在董事会内部要形成有效的制衡,既要保证独立董事的独立性,还要从强调核心控制权的专业化、提高上市公司董事会的工作效率方面予以全面考虑。因此,要从效率与制衡的角度出发,在上市公司中推进董事职业化制度。董事职业化是指在委托——代理的框架内,把上市公司董事作为一种责权利高度统一的专业性较强职业,以全体股东为委托人,以职业董事为代理人,利用团体委托,将公司的核心控制权进行整体性的委托转移,通过职业董事市场对董事人力资本的定价,引导职业董事在公司治理中发挥应有的效用。

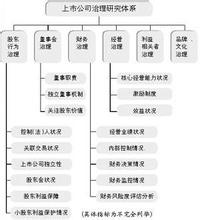

董事职业化是链接外部监管和内部治理的必要途径由于上市公司股东在数量和空间上的相对分散、同时大多数股东在议决事项上也存在明显的信息约束,目前看来召开高效的股东大会可能性比较小,所以董事会便成了公司治理结构的核心。从理论上讲,董事会是全体所有者的信托对象,而这种所有者包括传统意义上的出资人、以人力资本加盟的管理人员和公司员工、公司所处的社区以及与公司存在借贷关系的债权人。考察我国上市公司目前的实际情况,非股东的所有者一般都处于信息不对称的优势地位,而中小股东与大股东相比,弱势地位又最为明显,因此要把董事会如何代表中小股东的利益放在头等重要的位置来考虑。在我国上市公司的董事会中,成员大部分是大股东的代表,或者就是大股东本人。即使作为内部治理重要力量的监事会是一个尽职尽责的组织,从博弈论的角度分析,这种状态下的董事会明显还是信息不对称的优势方。在与监事会、外部监管的博弈中,能够通过隐藏信息乃至提供虚假信息,在一定程度上主导博弈,从而忽视乃至掠夺其他人的正当利益,达到自身利益最大化的目的。监管需要大量的信息和激励支持,缺少信息支持的外部监管和缺少激励支持的监事会内部监督都不可能有很强的效果,最少是不能及时对上市公司的非正常行为采取约束手段,董事会或董事个人的道德风险从而无法避免。因此也就不难理解目前我国的上市公司在内部治理方面问题较多的事实了。要真正解决上述问题,必须将目前的独立董事职业化,建立职业董事制度,在董事会内部打造能与外部监管有效对接的内部治理。 在公司治理的制衡与效率之间打造新的平衡,必须实行董事职业化由于对上市公司公众所有性质和人力资本参与剩余分配的进一步认识,考虑到公司外部利益相关者对公司成长的重要性,公司的所有者的概念得到了拓展,公司管理者、员工、社区、债权人都与出资人一样成为了所有者。在以委托——代理关系为基础的现代公司组织构架中,如何保护全体所有者的利益,协调公司治理主体与代理人的关系,达到公司财富的最大化是公司治理结构设计的核心问题。 如果从简单委托——代理的角度考虑,各种不同的所有者就必须推选自己的代理人进入公司的核心控制层——董事会,以便在董事会中体现不同所有者的意志,并监督制约其他的董事。显然,这是在制衡方面一种比较进步的设计,但是与现代企业的效率原则严重相悖,如果片面的强调制衡而以牺牲效率为代价,最终的结果必然是全体所有者的利益在制衡的过程中流失。制衡不是目的,制衡仅仅是一种手段,效率和财富才是目的。因此必须以现代公司委托——代理的组织理论为基础,在制衡与效率之间打造新的平衡,既要让董事能够代理委托人的利益,又要让董事本身有能够行使这种核心控制权的个人能力,唯一的途径就是董事职业化。由于终极出资人缺位的国有资本还在大部分上市公司中拥有一定的股权,从保护正当的国有资本利益、防止其多层代理人越位的角度,董事职业化也是一条比较可行的途径。以中小投资者的利益保护为根本出发点,建立董事职业化制度东西方若干年的公司治理实践有一条最重要的经验:不管什么样的股权结构,不管什么样的治理结构,中小股东永远不可能侵害大股东利益,只可能存在大股东侵害中小股东利益、只可能存在内部人侵害中小股东利益,我国证券市场上严重的内部人控制和大股东问题就是最好的体现。所以,任何对于上市公司治理结构的制度设计,必须重点考虑如何维护中小股东的利益。职业化的独立董事不仅独立于公司的经营管理层,还应该与大股东划清必要的界限,这是确保独立董事独立性的前提条件。独立董事职业化的性质体现在两个方面:一是独立于大股东,是中小股东利益的捍卫者;二是独立于经营者,是全体股东利益的捍卫者。大股东与债权人、社区代表以及员工代表一样,其参与公司治理的权利应定位于监督职能,只应该在监事会中得到体现。董事会作为核心控制权的唯一载体,应该是属于全体股东的,由于大股东拥有大额股权的特殊身份(作为股东,自然拥有选举董事的权利,可以通过自身拥有的股权,选举仅代表自身利益的内部董事,因此极有可能导致董事会“大股东化”,形成大股东控制董事会的局面),在尊重大股东的选举权的情况下,可以在制度上进行恰当的设计,强调独立董事在董事会成员中的绝对多数。创新股东大会投票机制。首先应改善中小股东参与公司决策的技术手段,降低其成本,方便其决策。要运用现代信息技术手段,以全国证券交易网为平台,以各证券营业部为终端,开发建立全国联网的中小股东电子投票系统,通过电子识别,让中小股东在各证券营业部或家庭个人终端设备上行使自己的投票权,最大限度减少权力流失,恢复其完整的股东权。尽管建立了全国联网的电子投票系统,方便了投票,降低了决策成本,但仍然还会有一部分股东的决策权会流失,所以在解决技术手段的同时,还必须进行制度创新,靠制度创新把那一部分流失的决策权转移给独立董事,集中行使,通过决策权的转移与让渡,形成职业董事行权的股权基础,在董事会中真正体现全体股东的平等地位。

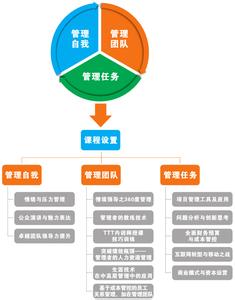

建立一种在中国证监会领导下、类似“行业协会”的社团组织,负责所有上市公司独立董事候选人的选拔、推荐与考评,制订职业董事工作条例,对职业董事实行行业内约束。作为具有一定相关专业水平和信用基础较好的外部人,在购买不少于股东平均持股额,并主动申请冻结一定期限的前提下,单方面向全体出资人做出独立性决策的承诺和及时的信息披露保证后,由股东投票选举成为董事会成员。此外,还应注意到董事长的性质,在董事会内部的选举过程中,独立董事占绝大多数的董事会不一定会选出独立性的董事长,因此在董事长不是外部人的情况下,还得选举一名外部董事领袖,领导各专门委员会独立地、公正地行使职能,最大限度地防止内部董事对专门委员会的影响和干预。严格意义上讲,包括内部董事和独立董事在内的所有董事会成员都与全体股东存在委托——代理关系,因此还必须强化董事会成员的财产责任和激励与约束。所有董事在享受奖励股权和期权同时,个人必须承担违背委托——代理原则而导致的民事赔偿及其他法律责任。既要完善董事责任保险的内容,也要明确董事责任险的买单人(《上市公司治理准则》第38条规定在上述两个方面都不完整),董事责任险的买单人只能是董事个人,应该是董事薪酬里的必须支出项目;不能让委托人为代理人的能力、道德风险买单,不能是薪酬体系外的附加支出项目。董事的权利与义务必须存在对称的逻辑结果,董事会的决策制衡应该从董事自身的利益制衡开始强化。这种责权统一的职业特点是构筑现代公司治理董事职业文化的基础,更是降低公司高管层鲸吞、掠夺中小股东利益可能性的重要手段。职业董事是风险与收益、权利与责任高度对称的职业,由于涉及利益主体的高度分散性和流动性,必须从不同的侧面采取措施,防范其机会主义风险。也就是说,建立董事职业化制度,还必须加强对职业董事的执业约束。要从各个不同的层面促使有中国特色董事职业文化的及早形成,从而在制度约束和文化约束两个方面构成互补的监督体系,提高职业董事的职业素养。一方面要尽可能地创造董事职业文化形成的制度基础,司法部门、证券监管部门和新闻媒体要对职业董事行为的全过程实施全方位的监督与制约。另一方面还必须重点加强行业协会组织内部的制度和非制度建设,任何对职业道德的违背在遭受受害人的司法诉讼的同时,还会被职业董事市场和其他职业董事永远唾弃,首先要有意识地加快行业协会的组织制度建设,在不断吸收优秀的独立董事进入协会领导层的同时,政府要逐步退出协会组织,其次要在协会内部强化职业董事的信用建设,在行业内部形成尽职尽责的道德氛围;再次要从社会舆论的角度最大限度地提升职业董事败德行为的成本在一定程度上,协会可以对个别职业董事实施必要的行业内处理;最后还需要从物质和精神上对优秀者和有特殊贡献者给予应有的社会地位和荣誉。

爱华网

爱华网