系列专题:直面金融危机

毫无疑问,这是百年一遇的金融大危机。美国金融危机带给我们的反思是:中国金融业应该如何在变革中创新,来处理风险与融资的关系。

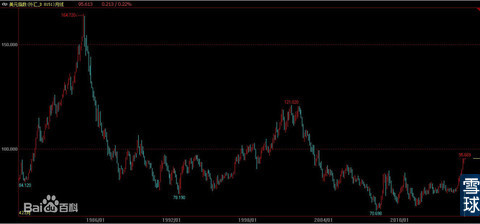

当人们还未从全球石油、黄金、其他基础原料产品以及金融资产大幅飙升的流动性兴奋中回味过来时,作为金融引力中心的美国金融体系,就让人体验了失重的滋味。

先是次级贷款及担保债务证券市场的价格暴跌,然后扩张到所有持有这些低级证券的金融机构,随之那些作为行业榜样的金融大鳄昂贵的股价也一泻千里,有的落到了要以辅币来计价的地步。接着,由心理因素主导的市场“多米诺”骨牌从资本市场延伸到货币市场,从美国扩展到其他国家。“救市”也便成了美国,甚至其他许多国家近期金融政策的无奈选择。

这次美国金融危机的导火线是去年开始的次级债务的信用危机,即次级贷款Subprime市场和alt-A贷款市场的崩溃。在美国,这些贷款的大部分可以通过证券化转换为抵押支持证券MBS而出售,然后这些抵押支持证券再次结构化为担保债务证券CDO。短短十年,就发展成为万亿美元级市场。

但是这些产品具有复杂的结构,作为这些产品支持的资产池中债务品种多样且风险不一。于是我们看到美国第五大投行贝尔斯登出售给了摩根大通,两家抵押贷款巨擘房利美和房地美实行准国有化,第三大投行美林被迫与其他公司合并,美国最大aihuau.com保险公司美国国际集团(AIG)收归国有,第四大投行雷曼兄弟递交破产保护申请……涉及数万亿美元的资产需要平仓,转眼间全球的流动性过剩变成了不足。

毫无疑问,这是百年一遇的金融大危机。

中文“金融”两字,顾名思义为“资金融通”,在金融业不发达的经济里,资金融通便是金融的根本职能。并且资金的融通是有风险的,只要控制好风险就能盈利,因而管理风险是与融资相伴的。

但是这种情景在以美国为领导的发达金融体系中改变了,“风险管理”已经成为独立的金融职能。不仅如此,与融资无直接关系的利用风险的交易量远远超过了融资的数量。金融资产可以经过多次的组合和衍生再来买卖,通过数学工具设计出来的金融产品成为金融业竞争的关键手段。然而,经过复杂计算的金融产品也掩盖了风险本身,这便是问题的症结所在。

我国的金融产品结构化和精致化过程才开始,但标准却是华尔街制定的。摆在我们面前需要解决的是金融体系的中国国情与金融标准和竞争全球化的冲突。比如造成美国危机导火线的证券化产品的兴起是以房地产景气为条件的,房地产金融及其衍生品的失控便是我们要吸取的教训。美国金融危机带给我们的反思是:中国金融业如何在变革中创新,以适合自己的金融文化和金融标准,来处理风险与融资的关系。

(作者为浙江大学经济学院金融系副主任、教授)

爱华网

爱华网