文/周一凡

香港地区的一位基金经理说,中国是新兴市场,GDP快速增长,因此不能以西方成熟资本市场的估值来评价中资金融股的价格,加之,相比美国或香港地区的市场,国内A股市场上市的金融股还是不多,基金和其他投资者都在抢购,也抬高了A股市场银行股的价格。

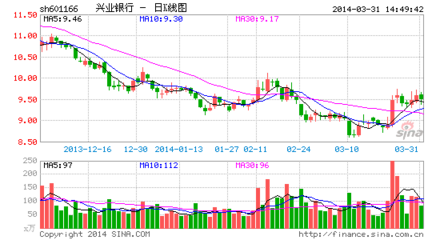

飞涨的股价 2007新年伊始,证监会通过了兴业银行发行A股的审核请求,成为2007年首单IPO。根据预披露招股说明书,兴业银行本次发行由中银国际担任主承销商,在不考虑超额配售的情况下,拟发行不超过13.33亿股A股。据估计,兴业银行有望在今年2月初挂牌。 兴业银行成立于1988年8月,是首批股份制商业银行之一,总行设在福建省福州市。到目前为止,该行有近50%以上的贷款集中于珠江三角洲、长江三角洲和闽南地区。但在英国《银行家》杂志于2006年6月首次发布的中国银行100强排行榜,兴业银行平均资本利润率列各家全国性银行首位,资产总额位列五大银行、招行、中信、浦发、民生之后的第10位。

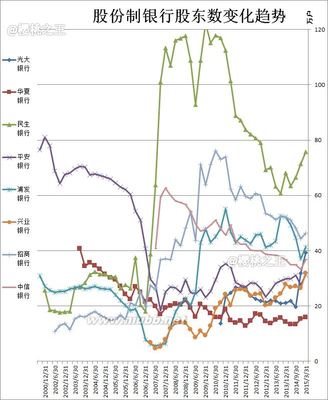

作为新年首家登陆A股的上市公司,加之中资银行股在很短时间内经历了惊人涨幅,对于投资者来说,目前关于兴业银行的焦点都集中在发行定价和合理的二级市场定价上。从各大证券公司发布的兴业银行的IPO估值报告看,多数机构认为兴业银行的每股发行价为13.6~20元。截至2006年6月30日,兴业银行的每股净资产为3.54元,故兴业银行此次发行溢价将达到3.5倍左右,远高于中行2006年中上市时不到3倍的作价。而对于兴业银行上市后的合理估值,根据目前市场上新股表现,各机构的预测为17~26元。 中国的银行股真是越卖越值钱了。 实际上,在内地可比银行中,兴业银行的盈利能力处于中等水平。中信证券的研究报告显示,兴业银行2006年上半年准备前ROA(总资产回报率)0.64%,仅高于“深发”、“华夏”,与“民生”相同,由于债券等免税收入占比高导致有效所得税率低,ROA为0.35%提高至上市银行第5名,中小银行第2名。上半年ROE(股权回报率)为12.35%,为上市银行最高值,主要是资本少,杠杆比率较高所致。如果考虑2007年增资,ROE则降低为第二三名。 而兴业银行的零售业务、中间业务落后。兴业银行属于批发性中型银行,在信贷业务中,个人消费贷款仅占12.6%,其余87.4%均为对公业务。储蓄存款占比在上市银行中最低,不到10%,非利息收入占比也最低。“近3年兴业银行在贷款复合增长率达到30%的同时,不良贷款额持续上升,复合增长率达17.8%。虽然坏账比率维持在2.5%及以下的水平,但是,由于该行新增贷款主要发生在经济高速增长期,不良贷款余额的上升仍然值得关注。”平安证券的邵子钦在研究报告中称。 数据也显示,2003~2005年,兴业银行在资产总额、各项存款余额、各项贷款余额3项指标上的年均增幅分别达到35%、31%和24%,净利润年均增幅超过30%。2006年上半年,兴业银行实现净利润17.46亿元,每股收益为0.44元,净资产收益率为12.78%。 有行业分析师就认为,与之前已经登陆A股的7个银行股相比,兴业银行不像深发展、浦发银行那样有强力的地方经济支撑;业务特色、股权结构也不如民生银行、招商银行灵活;也没有工行、中行的国有背景优势。兴业银行是一个各方面表现不突出但都适中的银行,因此较能反映当前内地银行的发展情况。 就是这样一家较能代表中资银行普遍情况的银行,上来发行价的估值就要比汇丰、花旗高出一截。 实际上,兴业银行于2004年4月29日引入海外战略投资者——恒生银行、TetradVenturesPteLtd和国际金融公司时,交易价格为2.7元/股(为公司2002年每股净资产1.5元的1.8倍)。而就在2006年8月中国人寿以股权拍卖的方式,以3.92亿元获得兴业银行7000万股份,合每股5.6元。仅半年之后,同一家银行的股价估值就可以增加3倍左右。 分化金融股 目前,内地银行股估值水平市盈率(P/E)高出香港地区和美国1倍左右;市净率(P/B)则分别高出香港地区和美国40%、60%。 香港地区的一位基金经理对记者说,中国是新兴市场,GDP快速增长,因此不能以西方成熟资本市场的估值来评价中资金融股的价格,加之,相比较美国或香港地区的市场,国内A股市场上市的金融股还是不多,基金和其他投资者都在抢购,也抬高了A股市场银行股的价格。 瑞银最近发布的一份银行业分析报告就认为,现在的市场调整提供了很好的买入机会,并预计在2007~2008年,整个中资银行板块利润的年复合增长率将达25%。报告指出,2006年年底,两税合并法案正在走程序,预期内地银行相关的税率将由原来预期2008年的29%下降到25%,优于原来的预计。瑞银将工行2007年到2008年的每股盈利预测调高至2%~10%,以反映内外资企业所得税合并的影响。而目前人民币正在不断升值上涨,处于长期的上升通道,这又为市场对银行股提供了新的想象素材。 中信建投证券佘闵华也认为,从静态看,目前上市银行的估值水平已经不低,但如果考虑2007年和2008年的盈利和净资产,则上市银行整体估值还处于一个相对合理的区间;从基本面看,拨备压力的持续减轻和两税合一的日益临近将成为银行利润增长的催化剂;从市场面来看,股指期货、备兑权证、融资融券等新产品、新实践的推出对银行股需求的提升不会是一个短期的事件。 这次兴业银行招股就引起了各家基金的极大关注,有基金经理就明确表示,只要上市首日兴业银行的股价低于19元,就会坚决买入。更多基金经理则表示会加大金融股的关注和配置比例,虽然目前金融股已不便宜,但不会明显降低其配置比例,而是更多地选择在金融股之间进行调整。 而摩根大通最近的报告对中国银行和招商银行的A股进行了降级,分别评为跑输大市及中性,报告称“对那些占指数比例很高的银行A股来说,即便是以较高的ROE水平估算,其估值也已经很高了”。在该行看来,由中行和工行A股两只银行股老大引发的整个A股市场的调整,可能不需要等太久。 一家国际投资银行的银行家也认为,不能以新兴市场为理由,就认为中资金融股这样的持续上涨是合理的。“2000年网络股泡沫的时候,也有很多人说新经济的估值不能按传统估值那一套,结果怎么样,是泡沫就一定会破的。”这位银行家对记者说,“这种情况在日本也曾经出现过,随着日本经济的增长、日元升值,日本的金融股也成了全球最贵的,日本曾经出过好几家全球市值最高的银行。但后来的结果,大家都知道的。” 湘财证券张结也比较谨慎,认为目前金融股的股价已经透支了近3年的业绩。资金推动的市场往往难以用估值讲得通,理性投资者在这个阶段往往赚不到钱。张结认为,坚持价值投资理念的投资者还是应坚持自己的观点,不去追涨,或持股待涨。因为在什么时候以什么方式结束这种不理性现象,很难判断。 中资银行的不良贷款问题,一直是市场各方最为关注的。实际上,现在中资银行的拨备普遍较少,这在目前经济形势大好的时候没有问题,但是,一旦中国的经济情况扭转,甚至只要是放缓,银行拨备不足的风险就有可能凸显出来,而一旦银行不良贷款率上升,其股价一定会受压。 业内人士认为,金融股的暴涨,除了人民币升值,金融股还享有了得天独厚的制度性溢价;另外,金融股的相对稀缺也是一个不容忽视的因素。今后,随着兴业银行、交通银行、平安保险、宁波商行等众多金融股的加盟,稀缺性将大为改观,金融股的分化将是大势所趋。

爱华网

爱华网