文/赵勇

中国银行业从分业向混业经营的转型由来已久,随着金融业的全面开放和外资银行的大举进入,我国商业银行实行混业经营的要求更加迫切

混业经营:分业转型:由来已久

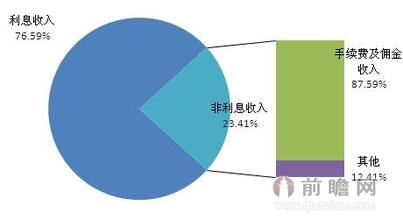

关于分业和混业经营的争论一直是金融理论界和实务界争论的焦点。尽管官方舆论和多数学者认为目前在中国不宜进行混业经营,但无论从政策层面上还是实践过程中,我国商业银行一直在向混业经营的方向前进。 金融当局从政策上放松对商业银行混业经营的限制最早可以追溯到上个世纪末。1998年8月,中国人民银行颁布了《基金管理公司进入银行同业拆借市场管理规定》和《证券公司进入银行同业拆借市场管理规定》,允许证券商和基金管理公司进入银行间同业市场;1999年7月,《中华人民共和国证券法》规定,禁止银行资金“违规”流入股市,从法律上为银行信贷资金“合法”进入股票市场提供了依据;2000年2月,中国人民银行与证监会联合发布《证券公司股票质押贷款管理办法》,允许商业银行向符合条件的证券公司以自营股票和证券投资基金作为抵押提供贷款;2000年10月,《开放式证券投资基金试点办法》开始执行,商业银行可以接受基金管理人委托,办理开放式基金单位的认购、申购和赎回业务,可以受理开放式基金单位的注册登记业务,使得货币市场与资本市场得以相互融通,银行、证券、保险行业的资金可以直接流动、渗透和补充,这意味着我国分业经营的金融框架发生了根本的变化;2001年7月,中国人民银行发布《商业银行中间业务暂行规定》,首次明确商业银行可以进行代理证券业务,发出了放开混业经营的信号;2003年10月,为适应商业银行改革与发展的实际需要,人大常委会第五次会议对《中华人民共和国商业银行法》、《中华人民共和国人民银行法》的有关条文做出修改,将原来的第四十三条“商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,不得向非自用不动产投资或者向非银行金融机构和企业投资”修改为“商业银行在中华人民共和国境内不得从事信托投资和证券经营业务,不得向非自用不动产投资或者向非银行金融机构和企业投资,但国家另有规定的除外”,为我国商业银行开展混业经营开辟了新的发展空间;2005年2月,由央行、银监会和证监会联合制定的《商业银行设立基金管理公司试点管理办法》公布施行,鼓励商业银行采取股权多元化方式设立基金管理公司,标志着商业银行设立基金管理公司正式进入实质性操作阶段,此后,许多商业银行纷纷设立基金公司,开始涉足证券行业;2006年2月,银监会公布的中外资银行《行政许可事项实施办法》明确表示,“非银行金融机构可发起设立商业银行,商业银行可收购地方性信托投资公司”,从而使我国商业银行实行混业经营的政策环境更加宽松。 随着政策上对混业经营的逐步放松,我国商业银行在实践中也开始逐步由严格的分业经营向混业经营过渡。最近几年,各家商业银行开始全面代理证券、期货、保险、信托等资金结算以及产品销售业务;一些大型商业银行通过境外的全资或控股子公司开展证券或保险业务,如中国工商银行旗下的工银亚洲和工商东亚等;中国工商银行、中国建设银行、交通银行等大型商业银行以直接投资方式设立基金管理公司或者设立基金托管部;个别股份制商业银行通过金融控股集团的方式实行混业经营,如中国光大集团和中信集团业务跨越了银行、证券、保险、投资管理、信托和基金几大领域,其中,中信证券与英国保诚保险公司在广州合资组建的信诚人寿保险公司,被称为“混业经营的第一例”。此外,交通银行、中国工商银行和上海浦东发展银行等也都在实施进军保险业的计划。相信随着金融改革的进一步深入,我国商业银行的混业经营趋势将更加明显。 混业经营:呼之欲出 2006年12月11日,我国履行加入WTO时签订的《金融与贸易服务协议》承诺,银行业对外资全面开放。13天之后,渣打银行、花旗银行等9家外资银行获银监会批准把其在中国境内的分行改制筹建为法人银行,并预计将在近期内开展人民币零售业务。届时,我国银行的垄断格局将被彻底被打破,外资银行将全方位进入中国,和中资银行展开真正的“同台竞技”。“同台竞技”需要有相同的“规则”才有真正的竞技公平。笔者认为,在所有“规则”中最大的不公平在于我国商业银行实行分业经营而外资银行实行混业经营。虽然花旗银行、汇丰银行、渣打银行等外资银行的在华分行实行分业经营,只能做传统的商业银行业务,但其母行大多是实行混业经营的全能银行,整体上具有明显的混业经营优势,具体表现在以下3个方面: 首先,可满足客户全方位的需求。中国的优质客户中大多数都有国际化经营业务,这些客户需要的不仅仅是贷款、结算,更需要全球范围内兼并、重组等多方面的服务。然而,中资银行仍是传统的分业模式,自身的国际化程度不高,不少业务受限。面对客户多元化的金融服务需求,中资银行只能满足其一部分。而外资银行虽然也受国内分业制度的限制,但可以把客户资源介绍给境外从事混业经营的分支机构,从而可为客户提供全方位多元化的服务。在这种情况下,大型企业客户会转移到实行混业经营的外资银行,从而使中资银行在高端客户的竞争上处于劣势。随着我国金融环境的宽松和客户业务需求的更加多样化,外资银行对高端客户的竞争优势将更加明显。 其次,可获得范围经济的好处。实行混业经营的外资银行在经营主导产品的同时,可以向客户推荐其混业经营的其他附加金融产品,在获得降低平均经营成本的同时,利用它在某种业务上获得的声誉来拓展其业务。 再次,具有金融产品创新优势。外资银行长期在境外实行混业经营,具有较强的设计开发新型金融产品的能力。他们能够经常调整和创新服务项目,设计出高附加值、个人特色强、集银行、证券、保险特点于一身的复合型金融产品,满足客户的多层次需求。 最后,可获得信息优势。银行提供信息服务种类越多,提供融资的可能性越大。实行混业经营的全能银行具有私人信息,因而在降低信息成本和对非所有者管理人员的监督上具有效率优势。 随着中国金融业的全面开放,外资银行加快了抢滩中国的步伐,这些银行凭借其雄厚的资本实力和全能型的混业经营模式对中资银行形成了巨大的竞争压力。如果不尽快放开对国内商业银行的混业经营限制,经过一段时间后,外资商业银行的混业优势将逐步显现,市场份额将不断增加,从而对中资银行形成威胁。因此,转变我国商业银行分业经营模式,全面实行混业经营,不仅具有理论的必要性,而且具有现实的紧迫性。 爱华网

爱华网