主权基金要想在国际金融市场成功运作,必须坚持商业性、专业性、独立性,必须加强透明度,打消被投资国的政治疑虑和阻挠。同时,主体投资应该交由外部基金,进行第三者管理,这样做一方面淡化政治色彩,一方面建立多策略、多通道的投资组合,加强基金间的竞争,也弥补了主权基金自身在资源、人才、内部监控上的不足。

文/陶冬

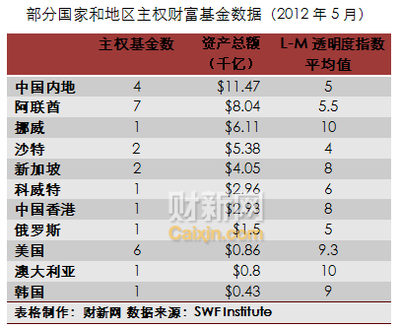

中国的主权财富基金(Sovereign wealth fund)还没有出师,已经惹来了全世界的目光。中国投资有限公司刚挂牌,所有的基金经理都在探讨它如何建立投资组合,市场上还出现了类似007杰姆斯·邦德这样的人,专门打听基金战略和动向。 人们对主权基金,或感到好奇,或感到警惕。对市场人士而言,这可能是“危”,也可能是“机”。主权基金的最大特点在于“主权”,隐约间可以看到国家的影子。它们与生俱来的不透明性,必然引来猜测和疑虑;它们庞大的规模,势必对市场走势带来影响。主权基金正在成为全球金融市场的一支新军,它的崛起对资金组成、市场运作、投资模式都会带来结构性的转变。 主权基金的崛起,与全球化有莫大关系。一批新兴国家成为世界的加工厂,经常项目巨额顺差常态化,国家又不希望汇率上升过快,于是外汇储备急速膨胀。中国、新加坡、韩国、马来西亚是其中的代表。另一批新兴国家则直接受惠于全球化带来的能源,商品需求增加,石油价格、矿产品价格的长期高企,以及国家对资源开发权力的拥有,制造出另一类国家财富,海湾国家和俄罗斯是其中的佼佼者。这些国家具有政府主导的传统,市场运作下的理财工具又不完善,于是财富大量集中在主权基金手中。 目前全世界大约有2.2万亿美元主权财富,其中2.1万亿美元集中在20家国家主导的主权基金中。6家最大的主权基金为:阿布扎比基金(6250亿美元)、新加坡(淡马锡、GIC共3250亿美元)、挪威(3220亿美元)、科威特(2130亿美元)、中国(2000亿美元)、俄罗斯(1280亿美元)。 目前主权基金还算不上一个大数目。它只相当于全球金融资产(股票、债券、储蓄)的1.3%,其他机构投资者所管理的资产是它的24倍。 但从另一个角度看,主权基金的规模已经超过对冲基金和私人股权基金的总和。由于主权基金集中在少数几家手中,它们资产配置上的任何变化,都可能对金融市场价格造成举足轻重的影响。更重要的是,此基金仍在爆炸性扩张中,其影响力一定越来越大。 亚洲美元和石油美元,早已替代欧洲退休基金,成为美国国债最大的买家。它们源源不断地向美国提供廉价资本,是美国低利率环境的源头,是美国及全球增长的动力,是世界贸易全面失衡但经济却屹立不倒的支柱。 但这些基金长期困在外汇储备中,受制于流动性、安全性的限制,回报却不理想。如果中国“超额”外汇储备(估计约9000亿美元)的投资回报可以由4%提高到8%(要求并不高),新增财富便超出中国全国的教育、卫生、环保预算的总和。资金流出国债,在可承受、可掌控的风险范围内争取更高回报,是主权基金的一致趋势。在这个方面,海湾主权基金的投资策略转型,步伐快过亚洲基金。 不过,主权基金也面临着其他基金所想象不到的困难。过于庞大的规模成为自己最大敌人。主权基金规模往往超过千亿美元,每单投资可能以10亿美元计算。在债券之外的市场,流动性和交易量往往不足。无论是股票还是黄金,第一个买单出手便带动价格急升,成为自己后续买单的障碍。政治敏感度是主权基金的另一敌人。国家的背景很容易令人产生疑虑,政治与国家安全考虑不断带来非商业原因的干扰。美国国会腰斩迪拜港口公司收购美国港口便是一例。 笔者认为,主权基金要想成为国际金融市场的一员,必须坚持商业性、专业性、独立性,必须加强透明度,打消被投资国的政治疑虑和阻挠。同时,主体投资应该交由外部基金,进行第三者管理,这样做一方面淡化政治色彩,一方面建立多策略、多通道的投资组合,加强基金间的竞争,另一方面也弥补了主权基金自身在资源、人才、内部监控上的不足。再者,主权投资不能含有政治上战略企图,但必须注意商业上的战略投资。长期投资成功的诀窍在于选准上升行业的龙头企业,通过配售成为战略投资者。这样做省去了二级市场上流动性的烦恼,又占据住资本市场的高地。短期市场的波动、股价的起落,并不重要。 今天,全球主权基金总规模为2.2亿美元,预计2015年可达15万亿美元,相当于美国GDP。今天中国主权基金为2000亿美元,2015年时预计可达1.5万亿美元,超过目前对冲基金的总规模。主权基金,全新的演员,全新的剧本,登上世界资本舞台。 (作者为瑞士信贷董事总经理兼亚洲区首席经济师,本文为个人观点,并非任何劝诱或投资建议。) 爱华网

爱华网