管理流动性,控制信贷的扩张将成为下一步宏观调控政策的重点

文/高鹤

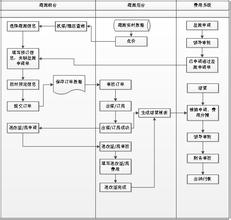

7月,多种货币政策工具组合不改流动性过剩格局,经济主体通胀预期明显: ——货币供应量仍然处于高位运行,经济主体投资意愿强烈;7月份银行存贷差继续加大,金融机构存款继续呈现活期化趋势;尽管央行组合紧缩调控,银行间市场利率不升反降,反映出银行资金仍然充裕;7月份我国贸易顺差再创新高,外汇储备持续增加; ——货币过多、信用膨胀、物价持续普遍上涨,我国经济7月份的运行数据表明,流动性过剩向通货膨胀转化的趋势在进一步显现。一方面我国居民消费物价指数呈加速上涨态势,另一方面我国资产价格也在进一步上涨。 从我国整体经济运行格局来看,其基本逻辑可归纳为:高储蓄率以及贸易顺差带来的流动性过剩推动股票、房地产等资产价值重估。资产价值重估导致经济主体融资能力上升,银行信贷扩张,这又进一步推动资产价格上升,同时也使得各类项目得以上马启动,最终形成需求拉动型的经济扩张。 当前的宏观金融,一方面我国流动性过剩的格局末变,另一方面经济体中通货膨胀迹象和预期越来越明显,上图给出了一个理解这些因素之间联系的逻辑架构。 人口红利和低资金成本,使得中国投资具有很高的资本回报率。据估算,自1998年以来,中国资本回报率维持在20%的水平上。随着2006年12月中国金融业全面放开,高资本回报率使得外资大量涌入。凭借低工资、低利率,中国企业在国际市场上表现出强劲的竞争力,再加上国际市场需求大增,使得中国出口强劲,贸易顺差大幅攀升。高资本回报率推动下的外资涌入以及贸易顺差的持续攀升,使得中国外汇储备大增,人民币基础货币出现被动迅速扩张的格局;再加上中国人口年龄结构中储蓄年龄比重较高,以及前些年密集实施的改革措施带来的不确定性加剧居民储蓄倾向,这些因素便直接导致了近两年中国持续的流动性过剩。流动性过剩推动资产价格上涨,带来股票、房地产等资产价值的估重。资产价值重估意味着企业抵押物价值的上升以及赢利预期的增强,从而直接提升企业融资能力,在银行主导型的融资结构下,导致银行贷款扩张。银行贷款扩张将扩大总的货币供应量,又进一步推动资产价格上涨和重估,从而形成正反馈,出现贷款扩张的自我增强。

此外,随着我国分税制改革的推进,营业税、土地转让收入成为地方政府的主要财源,这使得地方政府行为由发展企业转移到以土地开发为主的城市化上面来。地方政府的城市化冲动,也使得资金和银行信贷流向城市基础设施、建筑业和房地产业等等与城市化相关的行业,从而推高土地、房产等资产价格。 资产价值重估带来信贷约束的放松,使得缺乏效率的企业和项目也能得到资金的支持,出现资源的错配,投机需求增强,从而一方面使得整个经济的生产效率下降;另一方面使得社会总需求迅速扩张,出现需求拉动型的通货膨胀。新的投资增加收入,从而刺激了进一步的投资,收入进一步增长,经济步入上升期。但是,投资的迅速扩张,一方面将带来对劳动力和资源需求的上升,从而推动工资和资源价格上升,提高企业成本,削弱企业竞争能力;另一方面将导致生产过剩和重复建设。一旦出现外来冲击,经济将转入下降通道,最终将导致企业出口下降,贸易顺差缩小,低效率企业被淘汰,银行实行信贷紧缩,外资撤出,股票、房地产等资产价格也将随之下跌。 值得指出的是,正如经济上升期最先受益是的劳动密集型和资源密集型的企业和行业,而后才是资本密集型的行业和企业,由于劳动力工资上升或人口红利的结束,经济下降期最先受到冲击的也可能是劳动密集型和资源密集型的企业和行业,然后是对信贷融资依赖性较强的行业和企业受信贷紧缩的影响,再逐步扩展至其他行业。此外,在通货膨胀的通道中,那些价格放开的行业将能享受到价格上涨带来的好处,利润丰厚,也将吸引大量的资金流入,而受到政府价格管制较严的行业将得不到发展,甚至出现萎缩,像电力、热力、煤气等公用事业行业在分享经济繁荣周期的收益将受到限制。 在上述框架下,可以看到银行信贷扮演了一个关键的角色。一方面资产价格重估使得企业进行抵押融资的能力大为增强,促使银行信贷扩张,而银行信贷的扩张又将进一步加剧投机需求,推动股票、房地产等价格的上升,形成资产价格上涨和银行信贷扩张的相互推动的格局;另一方面银行信贷约束的放松使得低效率的企业和项目都能得到融资支持,导致整个经济投资呈现无效率的扩张,出现需求拉动型的通货膨胀。 银行信贷在其中扮演了一个扩散器的作用。7月份宏观金融数据表明我国经济正在按这一逻辑运行。 首先,7月我国已表现出较为明显的信用膨胀。7月末,全部金融机构人民币贷款余额25.31万亿元,同比增长16.63%,增速比上年同期高0.33个百分点,比年初增加2.2万亿元。2007年7月当月的贷款量达到过去3年平均水平的三倍左右,新增贷款同比多增2032亿元,头7个月完成全年新增贷款任务已达94%。从行业来看,中长期贷款主要投向了基础设施行业、房地产业和制造业。2007年上半年主要金融机构人民币中长期贷款投向基础设施行业(交通运输、仓储和邮政业,电力、燃气及水的生产和供应业,水利、环境和公共设施管理业)、房地产业和制造业的比重分别为35.9%、15.1%和9.1%。 其次,从总需求来看,我国总需求增速强劲。7月份,我国社会消费品零售总额达6998亿元,同比增长16.4%,增速比去年同期加快2.7个百分点,并在过去5个月呈现逐月加快的趋势。1-7月累计,社会消费品零售总额为49042亿元,同比增长15.5%,社会消费品零售总额增幅也已连续6个月保持强劲增长态势。分商品类别看,粮油、肉禽蛋等涨价幅度较大的食品以及汽车、金银珠宝等“消费结构升级”商品成为7月份消费强劲增长的“主力军”。尽管7月份固定资产投资增速有所放缓,但这种放缓不具有持续性。1-7月份,城镇固定资产投资56698亿元,同比增长26.6%,略低于1-6月份的26.7%;其中7月份城镇固定资产投资同比增长26.2%,低于6月份的28.5%,但是,如果从新开工项目和施工项目来看,其投资额度继续反弹,7月份分别为14.6%和17.2%,比上月高8.2%和1.4%,处于年度较高水平,从长期来看,新开工项目增速将推动固定资产投资的高速增长。而目前企业业绩的大幅增长也将推动固定资产投资高位运行。7月份我国贸易顺差继续扩大,7月贸易顺差为243.57亿美元,7月出口同比增长34.2%,进口同比增长26.9%。1-7月份进出口总额为9809亿美元,增长23.3%,累计实现贸易顺差1125亿美元,同比增长83.1%,增幅比上年同期高27.9个百分点。 未来宏观政策走向 8月8日,中国人民银行发布的2007年第二季度《中国货币政策执行报告》指出“坚持把遏制经济增长由偏快转向过热作为当前宏观调控的首要任务”,结合前面的逻辑架构,管理流动性,控制信贷的扩张将成为下一步宏观调控政策的重点: 在未来一段时间内央行将继续实行紧缩性的货币政策。7月份我国居民消费价格总水平同比上涨5.6%,其中食品价格上涨15.4%,明显高于我国多年来形成的合意的通货膨胀率,而且目前市场上不少人预期下半年通货膨胀率将高达到6%,预计年内央行将再次上调基准利率,短期名义利率的上调幅度甚至可能会高于通货膨胀率的上升幅度,以达到控制当前通胀预期的目的。同时央行也有可能再次通过公开市场操作或一些非常规性的行政手来应对当前流动性过剩的格局。 可以看到,8月22日央行已经再次上调金融机构人民币存贷款基准利率。金融机构一年期存款基准利率上调0.27个百分点,由现行的3.33%提高到3.60%;一年期贷款基准利率上调0.18个百分点,由现行的6.84%提高到7.02%。 其他各档次存贷款基准利率也相应调整。个人住房公积金贷款利率相应上调0.09个百分点。这是在近年来固定资产投资增长较快、银行信贷增长过猛、流动性过剩问题依然突出的背景下,央行今年第四次,也是2004年以来第七次上调银行基准利率。央行指出,这次加息是为合理调控货币信贷投放,稳定通货膨胀预期。 由于巨额贸易顺差是我国出现流动性过剩的一个重要原因,因此我国也将延续抑制出口等结构调整政策,放宽人民币汇率调整幅度,对部分商品鼓励进口,以抑制国际收支顺差过快增长势头。 针对银行信贷的扩张,不排除政府下半年利用产业政策,采用行政手段和数量手段进行信贷紧缩的可能性。央行将可能采取发行定向央票、特别国债和上调存款准备金率等措施,同时还将加强对商业银行的窗口指导,来控制信贷投放过快的势头。 宏观调控将进一步针对部分高耗能行业,以遏制高耗能行业的超常增长势头。高耗能行业主要包括钢铁、有色、建材、电力、石油加工及炼焦、化工等六大行业。目前,这六大高耗能行业耗能量占全国工业能耗量的70%以上。在需求拉动型的通货膨胀的环境下,高耗能行业实现利润成倍增长,市场具有很强的力量来拉动高耗能行业增长,使这些行业的投资不断扩大。高耗能行业的扩张,最终将使重复建设、能源供应紧张、环境污染和国际贸易不平衡等问题进一步加剧。因此,国家将有可能综合采取经济、法律、甚至行政手段来加大对高耗能产业的结构调整力度,不排除监管机构通过窗口指导等方式,引导银行贷款的流向,以达到引导产业结构调整的目标。 产业结构调整短期里看可能会提高行业内企业的生产成本,但长期而言,行业龙头企业将调整中受益。

爱华网

爱华网