2008年2月29日,由中国欧美同学会商会2005委员会主办、《商务周刊》杂志作为战略合作媒体的2008年首场商界名家午餐会。在北京美洲俱乐部举办,主题为“次债骨牌中中国如何再避危机”。 美国次债危机的爆发引发了包括中国在内的全球经济的震荡,在中国经济发展的关键时刻,了解次级债危机经历怎样的发展过程、为何会发生,以及由此引致的金融危机究竟是什么级别的金融危机,尤其是次级债当中我们能够吸取什么教训,具有重要的现实意义。

次债危机引发原因

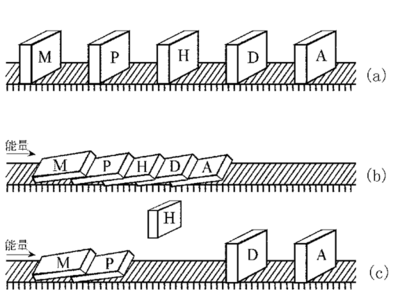

陈兴动(法国巴黎百富勤有限公司北京代表处董事副总经理兼中国总经济师) 到目前为止,受损失最大的好像是瑞士银行,因为次级债已经损失了184亿美元,目前还持有276亿美元的次级债,还有800亿美元的风险残口,花旗最后一个季度损失98亿美元。英国第三大银行市值下降了40%,市值缩水到了186亿英镑。日本银行业损失了61亿美元,但是仍然持有132亿美元与次级债相关的金融产品。 现在次级债的危机已经蔓延到其他市场上。比如说信用卡市场,美国信用卡不良债务去年增加了19%,另外全球资本市场也受到了压力,道琼斯股指和伦敦金融期货日均指数都在下降。 次级债危机为什么会产生这么大的影响呢?次级债曾经是一种金融创新,就是由房屋抵押公司给信用级别比较差、没有充分的法律收入证明的负债比较重的人贷款。过去银行采取比较谨慎的运行状态,所以次级债规模并不是很大,到1994年,根据美联储的估计总量不过是350亿美元,但是后来一直膨胀到15000亿美元左右。为什么次级债后来会大幅度发展?主要的原因是2000年之后美国网络泡沫破裂,美国经济出现衰退,迫使美联储采取货币政策鼓励进行大规模投资。利率低的时候最好是买房子,在货币宽松的条件下,2001—2004年出现了许多推动抵押贷款的各种各样的金融创新出来。没有收入的人都可以贷款。2004年6月以后,美国经济开始发展,房价大幅度上涨,美联储开始改变货币政策,利率上调。经过连续17次上调利率,到2006年6月9日,利率从不到1%调到5.25%。这对房地产业产生了压力。2006年和2007年,房价开始走低,全美各主要城市平均房价下降了16%—30%。但2007年,仍然新增了1500万个房屋抵押人,这时,绝大多数房价已经低于未付抵押贷款的总量,问题开始出现,现在美国有800万个家庭马上就要破产。 次级债究竟是怎么回事,是怎样产生的?在美国居民个人要想进行抵押贷款,不是向银行贷款,而是由房屋抵押贷款机构放贷,房屋抵押贷款机构需要现金流,于是把房屋抵押贷款再卖给商业银行或者投资银行。通过抵押贷款证券化,银行对这些资产进行打包,再通过对这些包的评估和担保,卖给投资人。由于有一系列包装,这些东西在资本市场上非常受欢迎。一个次级债,商业银行、各种基金、公司和个人都被卷进来了,在这么长的链条上,没人关心贷款是怎么来的,房价上升时,大家都能从里面挣钱,而当房价下降的时候,所有的人在这个系统里输个精光。 中国不要过于乐观 范剑平(国家信息中心预测部主任) 次债危机对中国经济的影响到底有多大?另外次债危机以后中国应该吸取什么教训呢? 如果按陈先生刚才讲的,流动性的危机会逐步发展到偿付危机,那么,会不会最后造成整个金融体系崩溃呢?现在谁也不敢下最终的结论。关于美国次债危机要持续多长时间,最后会在什么时候结束,美国也有很多的说法,有的说是要看今年二季度的情况,也有的说可能要到下半年。也有很多人认为,结构性产品后面的后续风险还会源源不断的出现。现在,无论美国金融市场还是美国实体经济,还是世界经济,当然包括中国经济,唯一可以肯定的就是今年和今后一段时间不确定因素会不断增大。目前,次债危机对中国经济的影响有各种各样的估计,有一些是高估了,比如国内证券市场最近几个月来发生的变化。实际上每次大的下跌,诱因主要还是来自于外围市场的下跌造成的。如果说美国的次级债对美国实体经济的影响,通过美国经济的影响再传导到中国,特别是传导到中国上市公司,那中国的证券市场完全没有必要做出这么大的反应。现在国际上流行着一种脱钩理论,很多人觉得“金砖四国”,特别是亚洲新兴国家,受美国次级债危机影响很小。比如中国,金融开放比较晚,国民理财观念比较保守。中国的银行在整个资产配置中,次级债占的比重很小,所以不会有多大的影响。另外,很多人认为中国经济的发展,内需还是主要的,所以,次级债虽然可能会对中国的出口有一点影响,但中国自身内需的强劲增长可以弥补这方面的影响。 但对于国内企业来说,还是不能忽视次债危机给我们造成的风险。过去5年,世界经济确实经历了一个非常强劲的增长,年均增长率达到5.2%,大大超过了过去30年年均增长3.5%的水平。中国经济过去5年的增长更达到10.6%,也超过过去30年平均9.7%的水平。但是,经济是有周期性的,所以我们搞经济预测的人就喜欢在大家非常乐观的时候泼点冷水,现在从各方面的迹象看,这一轮世界经济周期的峰值已经过去。中国经济过去5年的这一轮强劲扩张,可能2007年也是本轮经济周期的峰顶。2008年开始进入减速,减速不一定会像美国经济那么猛烈,但毕竟扩张期即将过去,现在可能处于一个周期的转折点。所以,此时我们看次债危机对中国经济的影响,就需要宁可往更坏的程度认识。我们估计2008年次债危机所造成的降温,对中国经济的影响,最严重的程度可能会影响经济增长速度1.5个百分点,最轻可能影响到0.5个百分点。最近三个月好像是越来越朝着坏的方向在发展,去年年底我们认为可能就是在0.5到1个百分点,现在还在观察整个过程,还不能下结论。 谁将是次债危机的最大受害者? 李稻葵(清华大学经济管理学院教授) 我特别赞同陈兴动的观点,这次次债危机的本质就是资产证券化的过程中,信用链条拉得过长,同时,在这个过程中出现了监管的缺失。所以,这个教训非常值得中国汲取。 那么,谁是次债危机的最大受害者呢?我想美国恐怕不是一个最大的受害者,是一部分的新兴市场经济国家。因为,这次次债危机一个重大后果是使美国重新审视评估金融风险,是不是以前投资的金融资产风险过高了?那么,在风险重新定价的过程中,必然要拨备,拿一部分钱出来重新充实资本。在这个过程中,受害者将是一部分新兴市场国家,因为这些国家过去几年吸收了很多来自发达国家的资金。这部分资金在一部分国家看来风险是很高的,而这些风险没有被金融机构所认真分析过。那么,哪些新兴市场国家最容易受害呢?我觉得,第一类国家是波罗的海三国,即立陶宛、拉脱维亚和爱沙尼亚。这三国过去几年吸引了大量外资,与此同时宏观经济的数字很难看,外贸赤字高达GDP的20%以上,实际汇率又在升值,同时通货膨胀率还很高,而且还实行了实际上的联系汇率制度,这些国家可能成为第一轮被发达国家金融机构撤资的国家;第二类国家可能是中欧的三个国家,即匈牙利、波兰、捷克。这三国也大量吸引了外资,本国实际汇率升值,出口出现了逆差,股市价格高涨,存在很大的泡沫经济;第三类,我觉得是印度和巴基斯坦。印度长期财政赤字,外贸也是赤字,贸易是逆差,股票市场50%以上的资金来自海外,同时实际汇率升值。一旦撤资的话,对印度经济的影响可能会超出对中国经济的影响。 我个人认为,次债危机可能对中国来说是一个重大战略机遇。从两个方面分析,第一,由于次债危机,使得西方一些主流金融机构对资本的需求高涨。他们以往对来自中国的主权基金保持高度的政治警惕性,现在是饥不择食,反过来游说,欢迎主权财富基金的进入。我认为中国应该抓住这一大好的机会,入主华尔街,这是一个战略机遇。第二,次债危机以后,如果美国经济将进入长期低速增长,那么中国经济几乎百分之百将成为全世界最大的经济增长火车头。中国经济增长潜力很大,城市化的进程、人口的结构、消费结构的升级等等,潜力非常巨大,只要中国能够抓住机遇,我相信跟美国经济的软脱钩完全能够实现。 金融机构的风险控制机制 吴剑(光大银行董事)

我们的团队一直在持续监控次债危机的发展变化。总的来讲,经济衰退是基本可以肯定的。从现在来看,事情还远远没有完。整个次债危机对中国经济的影响也值得关注。首先是进出口。中国现在进出口整个的对外依存度在30%左右,其中美国占1/4。美国如果实体经济出现衰退的话,对中国GDP影响将在1—3个百分点之间;第二个影响是利率。美联储还要继续降息750个基点,按照这个判断,央行再次加息的空间越来越小。有一点请大家注意,就是在未来短期、中期和长期,世界资本流动的变化对我们的影响。 危机本身对我们的启示,第一,无论金融风险千变万化,最主要的还是信用风险。次债危机的内在原因是资产被分拆打包,根源就是降低了对信用风险的要求。中国要很好的总结反思,我们的银行大量的资产放在信贷资产上,那么信用资产的标准是不能轻易被降低的。 第二,我们要注意金融衍生工具。金融衍生工具被拆来拆去、换来换去卖到了几乎所有的金融机构,使得所有系统的风险连带作用非常强。所以很多的同行提出,中国发展金融衍生工具应该放慢速度。这种观点在当前是有一定影响力的。从长期来看,中国的金融创新才刚刚处于起点,我们的金融产品不是太多了,而是太少了。所以,我们不是要放慢速度,而是要尽快开发出更符合市场需要的、更能够抵御各类风险的金融工具。我们觉得尽量不要因噎废食。接下来的问题就是如何对衍生工具加强监控。 第三,就是我们的开放速度,特别是资本项目。中国利率市场化已经启动,但是没有走完,我们的汇率弹性在增加,但是基本上还锁定在央行手里。最关键的资本项目的放开,要根据需要而行,一定要慎之又慎。就是美国这样所谓金融自由的国家,对自己金融安全的保护程度也是相当强的。

爱华网

爱华网