美国消费下滑直接影响中国出口和外贸顺差,并且通过乘数效应和全球效应影响中国投资和整体经济增长。为了摆脱金融危机和经济衰退,美国向市场注入大量资金。其结果是美元大幅贬值,从而推高国际大宗商品价格,导致近期通胀都不断高涨,甚至超过中国。

哈继铭 邢自强 徐剑

一季度中国经济回顾 一季度经济走势主要表现为“外冷内热”,出口疲弱但国内投资与消费相对强劲的判断:首先,外需疲弱影响出口:今年1-2月合计出口比去年1-2月增长16.8%(以人民币计价增长10%),比去年4季度22%的增速有所放缓;受外需放缓影响,1-2月中国规模以上工业增加值同比增速15.4%,比2007年12月增速大幅降低2个百分点。1-2月份对美出口比去年同期零增长,远低于去年4季度10%左右的增速,显示了美国经济走弱的影响进一步显现。1-2月份贸易顺差平均比去年平均下降10%(以人民币计价则下降17%),低于市场预期,源于国际大宗商品价格高涨推高进口。其次,国内消费与投资则保持稳健:1-2月社会消费品零售总额同比增速20.2%,与07年12月的历史高位持平;剔除价格因素后实际同比增速约为12.2%,雪灾和通胀之下仍保持平稳增长态势。1-2月城镇固定资产投资同比增长24.3%,房地产开发投资依然强劲,显示雪灾并未使得投资受到影响,保持了稳健势头,房地产开发投资也尚未受到房地产成交量低迷的影响。 综合来看,这一趋势基本印证了我们此前作出的今年经济出口疲弱但国内投资与消费将保持强劲的判断。预计1季度GDP增速略高于10%。

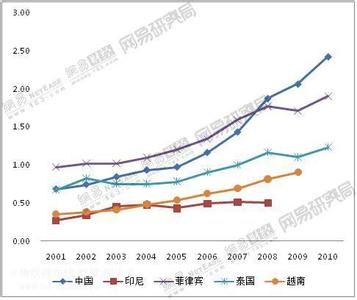

预计今年CPI达6.5-7.0%,全年通胀仍将前高后低。我们于3月12日将全年CPI预测由5.5%上调至6.5%,主要源于雪灾对于农产品的冲击和近期美元加速贬值推高了输入型通胀压力。 货币信贷增速放缓,紧缩效果逐渐显现。今年1月份信贷与货币数据反弹,但主要是季节因素所致,并非货币紧缩失效。2月份M1增速为19.2%,比1月下降1.52个百分点;M2增速为17.48%, 比1月下降1.46个百分点;人民币贷款新增2434亿元,比1月份显著下降;贷款余额增速为15.73%, 比1月下降1.01个百分点,意味着货币从紧政策逐渐生效。 外汇涌入依然汹涌,货币政策捉襟见肘。近两月FDI涌入较为异常,1、2月份分别达到112亿美元和69亿美元,同比增速达到75%以上。此外,中国外汇储备1、2月份分别新增616亿和573亿美元,达到16471亿美元。扣除外贸顺差和FDI,这两个月外汇储备增量中不能被解释的部分分别为309亿和418亿美元,占外汇储备增量比重达到50%和73%。这可能昭示了目前中外利差逆转以及人民币升值预期使得热钱涌入。尽管央行不断采取包括发行央票和存款准备金率上调的数量型手段对冲外汇涌入,但仍然难以完全对冲。在这种局面下,尽管银行信贷进行货币扩张的能力在存款准备金率连续提高下有所收敛,但源源不断的外汇流入使得基础货币增速高企,增加了货币政策的难度,如果中国再度加息进一步扩大中外利差,将吸引更多热钱流入。因此货币政策捉襟见肘。 政府财政收入不断超预期,有能力扛通胀。2008年政府预算中将财政收入增长目标定为14%,然而仅1-2月份财政收入增速就达到40%,预示今年财政收入还将超收。这使中国完全有能力通过财政补贴低收入者来扛通胀:中国在校大学生1885万,城镇注册失业人口847万,离退休人员5088万,三者合计7820万,如政府为这些人每年补贴1000元以应对食品价格上涨,只需花费782亿元,仅占中国07年财政收入的1.5%,占07年GDP的0.3%。充足的财力也为中国政府应对外部经济放缓的大幅冲击增加了砝码:我们的计算显示,中国财政乘数为1.35,因此政府财政支出只需多增2000亿元,便能拉动GDP上升1%。中国08年财政收入增速只需要达到18%,便会比预算超收2000亿元。而1-2月份,财政收入增速已达40%。因此财力上没有任何问题。 美国经济下滑对于中国影响显著 美国经济衰退及其应对政策将降低中国经济增速并推高通货膨胀。具体影响表现: 1、降低经济增速:美国消费下滑直接影响中国出口和外贸顺差,并且通过乘数效应和全球效应影响中国投资和整体经济增长。美国GDP下降一个百分点,中国也下降一个百分点:中国出口与美国的消费从未脱节。美国消费走软对中国经济有着三重影响。第一,直接降低中国出口增速。对美出口占我国GDP的比重逐年提高,07年达到7.2%,对美顺差占总顺差的62%。第二,乘数效应。出口下降首先直接导致国民收入下降,继而降低消费和投资(尤其是出口行业的投资),对国民收入又有间接影响。第三,国际效应。美国经济下滑还会影响其它国家对美国的出口和这些国家的收入增长,继而影响这些国家从中国的进口。我们将以上直接和间接因素均考虑在内,估算美国GDP增速下降1个百分点,将带来我国GDP增速下降1个百分点左右。这意味着,如果美国经济增速从2007年的2.2%降至今年零增长,我国今年经济增速可能下滑至9%左右,就业增长将减少220万人,占全年就业增长目标的五分之一。美国经济下滑当年对我国当年出口影响较大,而对投资的影响次年更为明显。也就是说,我国投资增速尽管今年因某些一次性因素将保持较快,但明年将大幅下降。 2、推高通货膨胀:为了摆脱金融危机和经济衰退,美国采取极为宽松的货币政策,大幅减息,向市场注入大量资金。其结果是美元大幅贬值,从而推高国际大宗商品价格,至少在客观上向全球(尤其是发展中国家)输出通货膨胀,所有主要新兴市场近期通胀都不断高涨,甚至超过中国。本轮大宗商品与农产品的通胀与美元贬值完全同步开始,过去5年,美元名义有效汇率贬值了35%,而同期反映国际大宗商品价格的CRB价格指数上涨了100%和118%,反映全球农产品/粮食价格的标普高盛农产品指数上涨了152%。美元贬值对于新兴市场带来的通胀压力最为明显,包括中国在内的所有主要发展中国家近期通胀都不断高涨,阿根廷、印度、印度尼西亚、俄罗斯、南非、土耳其和越南等国最近一个月CPI分别达到8.0%,5.5%,7.4%,12.7%,9.3%,9.1%和15.7%;其食品类CPI分别达到7.7%,7.0%,12.2%,17.8%,13.4%,12.9%和25.7%。这是因为新兴市场、发展中国家的恩格尔系数较高(消费支出中很大一部分是食品),其CPI中食品的权重比较高;而且新兴市场普遍还有较大的建设投资需求,因此农产品通胀和国际原材料价格上涨带给新兴市场的通胀压力显著大于对发达国家的影响,特别是那些较为依赖进口原材料与粮食的国家。在美元反弹以前,这一输入型通胀压力难以消失,包括中国在内的发展中国家还将继续承受输入型通货膨胀压力。 这种输入型通货膨胀具有周期性。有两种情形将导致这一周期终结。一是美国逐渐好转。我们认为美国目前宽松的货币政策和积极的财政政策的效果将逐渐显现,经济可能会在2009年有所复苏,美联储可能在2009年加息以对付通胀,届时美元反弹,能源及大宗商品的高价位将难以支撑。二是其它重要国家变得更糟。如果某些重要新兴市场经济“扛”不住通胀,经济出现硬着陆或者通胀失控,大量资金流入美国,新兴市场爆发金融危机,国际商品价格应声而落,游戏结束;或者是欧元区因经济恶化而减息,对美元会起到支撑作用,大宗商品价格向下调整。 作者单位:中金公司

爱华网

爱华网