每日大幅震荡,频频变脸成了市场近期的标志,给人的感觉好似当前点位如同鸡肋,食之无味,弃之可惜,指数上下均是心有不甘。而从日K线来看,4月以来的休整性小平台已被17、18日的阴线击穿,短期走势并不乐观。未来是在中石油的护盘之下震荡筑底,还是延续当前趋势下探寻底?“迷底”短期内仍难揭开。

于杰 杨莲城

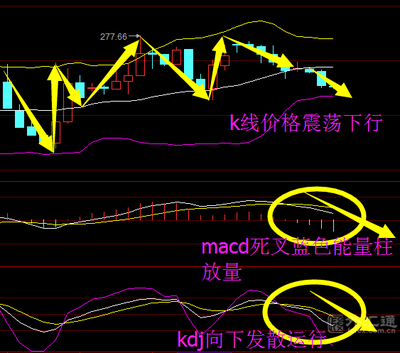

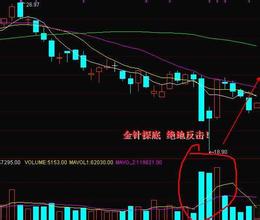

4月3日,上证指数低开低走,触及3271的低点之后展开反弹,当日上涨2.94%,振幅5.55%。 4月15日,上证指数走低之后再度反身上行,创下3212的新低,收涨1.57%,振幅4.17%。 4月17日,受央行提高存款准备金率影响,市场最初解读为短期利空出尽,上证指数高开后再演变脸,盘中一度击穿3200关口,而当日振幅达5.25%。 4月18日,中国石油16.70元的发行价终被击破,市场在一波快速下探之后被金融地产板块顽强的拉起,再创3078点的新低。 每日大幅震荡,频频变脸成了市场近期的标志,给人的感觉好似当前点位如同鸡肋,食之无味,弃之可惜,指数上下均是心有不甘。而从日K线来看,4月以来的休整性小平台已被17、18日的阴线击穿,短期走势并不乐观。未来是在中石油的护盘之下震荡筑底,还是延续当前趋势下探寻底?“迷底”短期内仍难揭开。 市场头上的阴霾 高通胀下实体经济阴影 周三收盘前,一季度宏观经济数据出台。初一季度国内生产总值61491亿元,按可比价格计算,同比增长10.6%,比上年同期回落1.1个百分点。居民消费价格总水平上涨8.0%(3月份同比上涨8.3%,环比下降0.7%),涨幅比上年同期高5.3个百分点。其中,城市上涨7.8%,农村上涨8.7%。一季度,商品零售价格同比上涨7.4%(3月份上涨7.8%),比上年同期高5.3个百分点;工业品出厂价格同比上涨6.9%(3月份上涨8.0%),比上年同期高4.0个百分点;原材料、燃料、动力购进价格同比上涨9.8%(3月份上涨11.0%),比上年同期高5.7个百分点。

10%以上的增速基本打消了由于美国经济衰退、从紧货币政策等不利影响拖累我国实体经济大幅回落的悲观预期。3月CPI同比增长8.3%,相比2月有所回落,总体仍维持在高位。市场预期未来CPI高位运行态势仍将持续,GDP高增长下紧缩政策执行力度或将加大,而国内通胀压力难以在短期内发生转变。在紧缩政策仍将持续的预期下,股指在周三宏观数据发布之后,出现了一轮快速的回调。 股改后半场供求关系转化 股改之前的上市公司存在着非流通股不能流通的问题,股改之后,非流通股取得了上市流通权。从解禁期限来看,06年6月,限售期一年的股份开始解禁,07年6月,限售期两年的股份开始解禁,进入2008年,承诺限售期3年的股东所持限售股将开始解禁。 在赚钱效应明显的06年和07年上半年,市场为流动性过剩而“烦恼”,而在股改后半场,市场可能将为流动性不足开始头疼。 管理层保持缄默 面对A股市场的大幅下跌以及日益高涨的救世呼声,管理层依然保持着缄默,这也让市场对于未来的政策方向怀有疑虑。 伴随着指数的逐步走低,市场传言四起。单边征收股票交易印花税和降低交易佣金标准以减少“漏出”;鼓励资产重组,加速推进央企整体上市;IPO扩容加速;“大小非”及国有股改限售股加速减持兑现;严格审核资产重组和并购方案,打击在信息披露和内幕交易等方面的违规违法行为;股指期货推出;融资融券业务开闸;通过加速QDII或“港股直通车”等多空传言此起彼伏,管理层却总是三缄其口,即便有所回应,也是泛泛而谈并无实质性内容。而A股市场的政策市传统难改,在缺乏政策面“有力”指导之下,市场难免心有惴惴,陷入迷茫。 面对当前复杂的经济形势以及难以确定的政策面因素,在管理层保持缄默之时,市场解读起来亦颇为迷茫,存在多种可能性。 筑底?尚需导火索沪综指自6124点大幅下挫以来,跌幅接近50%,A股市场估值水平也由最初的60倍市盈率下降到当前的28倍左右。随着一季度宏观经济数据的公布,通胀继续走高的忧虑稍减,再加上二季度资金压力放缓,构筑阶段底部的条件似已具备,有市场人士认为,如遇政策面利好,反弹行情有望展开。 宏观经济好转 由于突如其来的次贷危机爆发、冰雪灾害、春运高峰、新劳动合同法实施、外资企业税率提高、人民币快速升值等多重因素聚集到一起,致使今年1-2月份宏观经济增速、企业盈利、物价等都受到很大影响。但风雨过后或将迎来彩虹,银河证券认为,今年1-2月份很有可能是全年宏观经济最差的时候,3月份以后将回归正常增长。第一,严重影响前两个月的冰雪灾害是一次性的。从3月份以后,灾后重建的力度逐渐加大,如农业方面通过补种等措施扩大种植面积,工业方面通过提高开工率水平补回产值损失等,则灾害对1-2月的负面影响将在后面几个月完全消除甚至成为加速投资与经济增长的正面因素。第二,企业对人民币快速升值、劳动合同法实施、外资企业税率提高等不利因素的适应有一个过程,通过一段时间的自我调整,这些因素对企业的负面影响也将会逐步降低。第三,由于春运高峰与冰雪灾害的叠加效应使交通运输、企业生产的损失被放大了,随着这两个因素同时消失,各行业的生产经营都将回归正常。随着本周投资、消费、工业生产、GDP等一系列数据公布,银河证券预计市场对经济增长的担忧将逐渐消除,市场信心也会逐步恢复。 二季度资金压力减缓 虽然长期来看A股市场资金压力依然存在,但在2季度供求关系有望短期达到平衡。从资金需求来看,解禁数量显著减少,以目前的市值计算,4、5、6月的解禁数量分别为1545亿、2029亿和1092亿元,还不到1季度的一半。首发和定发增发的机构配售数量也大幅减少。此外再融资在严格的审批管制之下,实际数量将会大幅小于预期,时间跨度也将大大延长。这将减少需求上的压力。 而从资金供给来看,基金发行审批速度加快,未来1个月将是新基金成立的高峰时期。4-5月新基金将陆续进入建仓期,将给市场带来不小的增量资金。此外基金、券商专户理财以及QFII重新放开将逐步增加市场资金供应。总体来看,资金供求格局的短期改变有利于市场企稳。 估值水平大幅下降 大盘深度调整之后,行业板块估值水平明显下降,按08年全部上市公司业绩平均30%左右的增长率推算,以3月31日收盘价计算,全部A股的TTM(前12个月)市盈率水平为27.9倍,08年动态市盈率为19.8倍。考虑到A股市场的成长性以及受美国次贷危机影响较小,估值水平已处于合理区间。 而从反向投资的思路出发,目前各项指标都已经达到了极端水平,比如说市场的悲观情绪继续蔓延,从全球范围看,增持现金的基金经理达到了创纪录的42%的高水平,而减持股票的水平达到了23%的历史新低,民族证券分析师马佳颖这或将成为“物极必反”的一个信号。银河证券亦认为,4月份是震荡整固、恢复信心、积聚能量的时间,而5月份负面影响已基本消除,5月份将迎来较好的投资机会,反弹可能达到上证综指4200点左右,对应上证50指数2008年市盈率23倍左右。 探底?寻找新的平衡点 而从近日市场表现来看,股指阶段性弱市趋势未变。市场成交持续萎缩,投资者信心缺失,要改变这种弱势趋势可能需要时间,同时也要政策面的实质性举措。亦有市场声音表示,短期做空的能量有待继续释放,不能排除股指进一步下探寻找新的平衡点的可能。 分析师拉开下调盈利预测序幕 今年一季度工业品出厂价格同比上涨6.9%,3月份的涨幅更是达到了8.0%,这表示通胀的主导因素正在向成本推动转移。市场对上市公司盈利水平的担忧正在加剧。根据申银万国的统计显示,分析师下调盈利预测的序幕已拉开,07年11月至08年4月,申万336家重点公司07、08、09年盈利预测分别下调1.2%、7.0%、6.9%,而历史数据表明,分析师调整盈利预测与市场走势高度正相关。07年A股公司的平均净利润增速由49%进一步下调为46%,下调三个百分点,其中336家重点公司预计增长41%,非重点公司预计增长103%,分别下调2和11个百分点。08年一季报业绩增速(不含中石油等新股)由3月7日35%的预测下调为32%,包含中石油、建设银行、中国神华等新股同时按本期数与本期披露的上年同期数相比后预计增长22%,比3月7日预测的29%下调7个百分点。不过剔除金融、石化、石油开采、电力后其余重点公司一季报净利润仍预计增长44.9%。(业绩增速下滑及分析师下调盈利预测等信息提示投资者对08年市场整体需要适当谨慎。)市场信心严重不足。 新的IPO再度开闸,欧美以及香港市场的波动都对A股市场产生一定不利的影响。以往的“利空出尽是利好”的局面已经演变成为“利空之后犹有利空”,市场信心已经严重不足。上市公司的业绩即使超过预期,也难以发挥正面作用,而业绩预告低于预期者,股价大幅度下挫。而所谓入场“抄底”的资金绝大多数是基于技术性反弹而参与交易性机会,一有风吹草动就出逃,这也导致近日市场呈现大幅震荡,冲高回落屡见不鲜的格局。 从近期的开户数来看,月报显示,3月新开股票账户数总体仍停留在较低水平。3月两市新开股票账户数为186.21万户,其中A股账户数185.46万户,B股账户数7428户。尽管开户总数相比前一个月130.92万户的水平有了大幅的提升,不过考虑到2月春节的因素,3月8.87万户的日均开户数环比仅有不到1成的升幅,而且总开户数继2月大幅下降后并未见大幅回升,继续停留在200万户以下的较低水平。在赚钱效应丧失之后,A股市场对资金的吸引力已大幅下降。 A股市场流动性风险加剧 08年股改限售股解禁市值为1.6万亿元,其中大非解禁1.3万亿元,小非解禁2780亿元;首发限售股解禁市值为1万亿元,其中原股东限售股解禁3843亿元,首发机构配售、战略限售和一般股份解禁6415亿元。招商证券估算,08年限售解禁股股将减持1.3万亿元,比07年全年1万亿元的直接融资额还要多。而从2008到2010年,各种类型的限售股解禁解禁市值将达到2.8万亿、6.1万亿和6.4万亿元(按4月11日股价计算),合计解禁市值为15万亿元,几乎相当于再造2个A股市场(截止4月10日,A股市场流通市值为7万亿元)。A股市场近3年将经历全流通时代到来前的挑战。 巨大的全流通压力,面对的却是国内日益加重的紧缩政策以及国际热钱“吃饱喝足”后从股市的战略撤退,其结果不言而喻。从去年5月开始,A股市场的成交活跃度逐渐降低,从成交金额考量,已经回到了2006年底的水平;而从市场换手率来考量,甚至已经和2005年股市跌破1000点的时候相当;如果把未来解禁的大小非计算在内,A股市场的当前换手率水平比之伦敦,德国等成熟市场还低了不少。中信证券表示,如果这一成交萎缩的趋势持续下去,投资者将遭遇难以克服的股票流动性风险。 此外以仿真期货走势相印证,市场空方依然强大。4月上旬,仿真期货走势紧跟现货,呈现持续下跌态势。所有合约均大幅度下跌,跌幅按照近远月依次递减,IF0804跌幅最大,下跌13.9%;IF0809跌幅最小,下跌6.6%。同期沪深300指数下跌8.5%。IF0804和IF0806的成交量出现了冲高回落的走势,IF0809的成交量则放大了1倍之多,反映投资者近期更关注远期走势的博弈。中信证券表示,在多数合约成交下降的同时,各期限合约的未平仓量均有所上升,因此,空方仍然处于强势。 “探底”加速变“赶底”? 从周五的走势来看,以往的缓慢下跌有加速的趋势,“探底”正向“赶底”转变。在前期护盘资金“主动”撤退下,中石油跌破16.7元的发行价,成为继中国太保、中海集运和中煤能源后第四只破发个股。市场对此反应并没有预期中那么样恐慌,民族证券分析师邓悉源表示,“多头不死,跌势不止!中国石油16.70元的发行价无疑是死多头固守的最后一道屏障,部分做多机构企图守住这道防线来阻延指数的下跌,但中国石油的负隅顽抗只会是拖延大盘见底的时间,而不能扭转大盘的下跌趋势。” 作为权重指标股,中石油的破发后快速下探仍给市场带来了沉重的压力,沪综指随即创下3078点的新低。金融地产虽然顽强拉升,但终究是“有心杀贼,无力回天“。而在中石油的带动下,前阶段表现较为抗跌的煤炭、医药、造纸等板块亦大幅下跌。如果此类前期强势板块后市展开补跌行情,股指恐将进入快速下行探底的过程。 底在何处? 自07年10月的回调以来,市场关于牛熊的争辩当前已告一段落,而底部之争再起。 从2008年1月14日5522点调整以来,市场一直在探寻底部,真正的底部在何处,一般多为事后确认,在调整趋势中不轻易言底。从上证指数的月K线图来看,30个月均线位于2994点,3000点关口仍具抵抗意义。申银万国分析师魏道科认为目前调整的趋势并没改变,操作中仍然保持相对谨慎的策略。如果再连续下跌,可能会有技术性反弹,毕竟上证指数3000左右有一定的技术支撑作用(3062点、2956点和2815点),可能有超跌反弹的机会,但中期调整的格局尚未改变。无论指数宽幅震荡筑底,还是继续下破考验3000点甚至2800点,投资者都应当保持足够的耐心,控制仓位,不易着急进场,进行短线的过度交易。

爱华网

爱华网