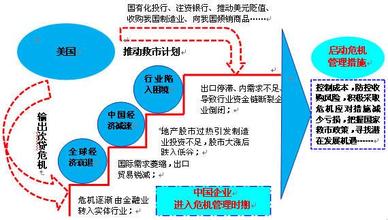

文/丁斗 美国经济堪称全球经济的发动机。如今,这个引擎出现问题,发出了很大的噪音。 去年夏天,美国次级抵押贷款危机(以下简称次贷危机)开始爆发,当时经济界普遍认为不过是美国经济的一次感冒。格林斯潘去年9月还表示,美国经济衰退的可能性低于50%。今年年初,“感冒”开始恶化,并迅速蔓延。恐慌情绪也随之四起:这是不是美国经济衰退的信号?美国政府一时也拿捏不准,诊断不出病因,自然开不出合适的药方。 进入3月,一系列重要的经济数据陆续公布,数据表明美国经济的基本面确实发生了较为深刻的变化——经济衰退基本确诊。这是一个重大的判断,预示着今后相当长的一段时期内,世界经济结构将发生重大调整,美国官方将把它的政策重心放在刺激经济复苏上,而世界各国(包括中国)也要灵活采取相应措施来减缓美国经济衰退引发的冲击。 导火索:次贷危机 美国经济衰退的导火索是美国次级贷款的债务泡沫,它的破裂引发美国金融业流动性危机,即美国金融业资产价格急剧下跌,金融市场陷入流动性不足的恶性循环。 美国房地产价格持续下跌,通过与房产有关的一揽子房产抵押债券、以及房产抵押贷款担保债券等信贷衍生品的价值传递,传染到了美国投资银行和商业银行。美国银行资产负债表的净资产部分,在很短的时间里急剧缩减。美林在今年1月份发布了公司创建近百年来最糟糕的季度业绩,称2007年第四季度亏损98亿美元;花旗集团同期公布的财报显示,公司遭遇了1998年以来的首个季度亏损,第四季度亏损额达98.3亿美元。 万般无奈之下,银行要求对冲基金等金融机构客户偿还债务。银行的这一举动又迫使一些金融机构客户被迫斩仓,卖出抵押债券和其他信贷衍生品,这又导致了资产价格严重跳水,仓位严重缩水,并使得那些杠杆操作的对冲基金财务出现崩溃的可能。 于是,投资者形成了较为一致的资产价格继续下跌的市场预期,开始逃离除美国国债外几乎一切可能存在风险的资产。美国金融市场陷于动荡,一个重要指标就是美国企业债券风险溢价创下新高,3月初,美国投资级债券的违约保险成本从1月份的80个基点,飙升至188个基点的高位,投资者的借贷成本大幅度上升。 贝尔斯登困局是美国整体风险的一个缩影。3月14日,美国第五大投资银行贝尔斯登宣布濒临破产,美联储决定以纽约联储为担保人,通过摩根大通向贝尔斯登提供紧急资金,这是美联储自1929年美国经济大萧条以来首次出手援助非商业银行,足见形势危在旦夕和美联储的忧心如焚。16日传出消息,摩根大通又以每股2美元的低价格收购贝尔斯登,收购价只相当于其市值的2.5%。 经济衰退基本确诊 美国流动性严重不足的症状终于传染到了美国实体经济。今年三月以来,美国经济基本面表现出衰退迹象,几个关键的基本数据表明了此点。第一,2007年第四季度美国GDP的增长率为0.6%,增幅远低于第三季度的4.9%,增长速度明显减缓。第二,就业比例下降,劳动力市场出现问题。美国2月非农就业人数下降了6.3万,为五年来最大的单月跌幅。1月份下降2.2万,自去年12月以来的三个月,平均下降了1.5万,这是自2003年7月以来的最低水平。第三,消费支出缩减,消费市场出现问题。美国2月份零售销售月率增长-0.6%,2月核心零售销售月率增长-0.2%,均大幅低于1月份的0.3%。3月,密歇根大学发布了消费者信心指数初值,也明显下滑。这反映出消费情绪疲软,消费者对美国经济充满了担忧。根据美联储3月6日发布的数据,五年多以来,美国家庭第一次“变穷”了,家庭财富总额下降了5330亿美元,至57.718万亿美元,美国消费者感受到了财富递减效应的切肤之痛。 美国金融业的流动性危机,导致公司的借贷成本大幅上升,投资意向急剧萎缩。与此同时,消费者紧缩开支,消费意向急剧萎缩。商业投资和消费支出是美国经济发展赖以支撑的重要支柱,两者都出现明显衰退迹象,将对未来的美国经济产生深刻影响。 注资+减税,政府大手笔救市 美国政策部门已雷厉风行地出手救市,促使经济回暖。这种“宏观调控”措施主要是:减息与注资的宽松性货币政策,以及减税的扩张性财政政策。

货币政策方面。美联储自去年9月份起,已累计减息300个点,联邦基准利率从5.25%下降到2.25%,并可能进一步继续下降。3月11日,美联储与四家西方央行联合行动,宣布向金融业注资2000亿美元,准许金融机构以抵押债等具有一定风险的证券,向央行交换低风险的美国政府公债,这一大手笔是美国现代史上的融资创举。美联储无论大幅减息还是大笔注资,其目的都在于缓和金融市场的流动性不足,恢复金融业的贷款能力,从而有利于刺激投资和消费需求,带动经济回暖。 财政政策方面。1月份,布什总统提出了财政激励方案。在此方案基础上,2月7日,美国国会参、众两院通过为期2年、总额达1680亿美元的经济刺激计划,包括退税、奖励企业投资、帮助低收入者等。此次财政激励的计划规模甚大,金额占到美国国内生产总值的1%,其核心就是通过减税来直接增加消费者的收入,以鼓励消费者对市场的信心。 救市猛药只能是权宜之计 美国经济衰退已清楚地浮出水面。美国经济衰退到什么程度?衰退多长时间?目前为止仍然是个未知数。美国的次贷危机不是急转直下的大灾难,而是钝刀子慢慢割肉,一步一步地展现它的狰狞面目。什么时候坏消息彻底出尽?尚不得而知。一些业界人士担心,它是否会像上世纪90年代的日本经济一样,经历旷日持久的衰退。美国民调显示,经济议题已超过伊拉克战争,成为美国总统预选中选民最关注的问题。 美国政府大手笔救市,其力度之大在美国现代史上实属罕见,但其刺激经济活力的效果还需观察。大幅度减税的财政政策固然可以在短期内刺激消费,但本已大开窟窿的政府财政预算赤字就会更加捉襟见肘,必然牺牲政府的公共服务开支,加剧美国社会矛盾。美联储激进的减息和注资措施,在刺激投资和消费需求的同时,也会刺激通货膨胀。 事实上,相关数据已经发出了强劲的通胀信号。2月份消费者物价指数(CPI)为4.0%,1月份高达4.3%。此外,包括石油在内的世界大宗商品的价格不断飙升,屡创历史新高,加剧了美国通货膨胀的外部环境压力。如果美国经济增长继续减缓,通货膨胀在低利率政策的刺激下不断走高,那么,美国是否会出现上世纪70年代那样的经济滞胀?那又将是一个令美国人不寒而栗的梦魇。 美国官方的救市猛药,只是缓解了美国金融业债权者和债务者之间债务清偿问题的扩散传染,为解决这个问题争取了珍贵的时间,但并不能从根本上解决美国金融业的整体健康问题。美国经济基本面的根本变化,表明美国经济衰退将是长期的,这就决定了美国官方的拯救行动也将是复杂和曲折的。 丁斗 北京大学国际关系学院教授

爱华网

爱华网