中国的金融机构,不应该再头脑发烧追逐什么与油价挂钩的理财产品,这相当于小狗追逐自己烧焦的尾巴,被耍弄得团团转。

撰稿·叶檀 财经评论员

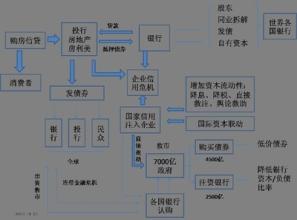

油价拖延战术换来的可能不是全球情况好转,而是不可逆转的金融大泡沫。 石油战是金融战的重要组成部分。在这场金融大战中,中国处处被动,损失惨重;但是,如果任由石油泡沫疯狂下去,全球会形成比次贷危机风险更大的超级金融大泡沫,受损的绝不止于中国,也包括欧美那些疯狂的投机资金。 中国目前石油进口依赖程度高达50%,今后还将上升。中印两国旺盛的石油需求构成了国际石油上升的最大理由。穆迪投资的最新研究显示,当前油价中的22%为投机行为所赐,供求关系仍决定了56%。不仅如此,这两个国家还实行石油补贴。根据摩根大通的估计,我国今年政府补贴可能达到1800亿元人民币,不超过GDP的1%。另据摩根斯坦利估计,油价上升10美元,中国GDP损失0.5%,国际油价从20美元上升到目前的140美元,中国损失GDP6%左右。即便用最保守的估计,中国GDP损失也在3%左右。同时,由于油价升值与美元贬值相辅相成,导致中国外汇储备5年来缩水三分之一。这是现实的财富损失。 中国石油消费概念成为全球投机资金疯狂的动力。为应对油价上涨的压力,减少国内炼油企业的损失。从6月20日起发改委调整汽油、柴油和航空煤油价格。国际投资者愣了一天神,而后更加疯狂地追逐油价上涨预期,目前已经到达每桶143美元的高位。

国家发改委宏观经济研究院副院长刘福垣认为,我国一直采取财政补贴的方式平抑能源价格,“结果是越补贴价格越高——中国一进行财政补贴,国际上就以此为题炒高能源价格”。这句话不过是拾人牙慧并且说得不完整,中国提升油价,只要不是一步到位,就会引发更加疯狂的投机,逼得中国政府不得不进行更多的补贴。这才是现状。而如果一步升值到位,则没有人能够承担实体经济崩溃与通胀无限上升的责任。 产油国沙特指责国际资本玩家应该对高油价负主责。美国众议院能源商务委员会6月23日发表的报告显示,2001年1月,纽约商交所原油期货交易合约中的37%为“投机交易者”所持有,但到今年4月这一比例已大幅攀升至71%。另据英国《经济学家》杂志报道,目前进入国际原油期货交易市场的投机资金约为2600亿美元,为2003年的20倍。 全球性的油价上升未必是国际资本玩家的蓄谋,但一定显示国际市场出现了巨大破绽,国际资本玩家不会放过这个太过明显的市场趋势。他们食髓知味,做多石油相当于继续做空美元做多欧元,押宝中国经济短期内增长前景。这种资本市场的运作方式有自我强化功能,油价越上涨,美元越疲软,投机资金越疯狂,这是身处其中的人无法摆脱的恶性循环。 再有前景的经济体也会承受不住油价持续不断的上涨压力。美国股指普遍大跌,这说明无论哪一类的美国公司都无法应付高油价的冲击,它们的生产效率远远赶不上油价上涨的步伐。 新兴市场情况好不到哪儿去。那些抵抗能力差的经济体已经败下阵来,中国很难一支独秀,越来越多的制造企业破产,更多的企业无法承受成本上升与融资紧缩的压力。 油价泡沫迟早会因为实体经济的破产被刺破。到那时,资本市场的嗜油者会发现,自己处于比次贷更危险的冰山上。 谁会因此受伤?截至今年3月底,进入纽约能源期货交易市场的投机资金约为1390亿美元,其中绝大部分都投资于原油期货。在这部分资金中,有超过一半的比例来自养老金机构,其余部分则来自投资银行、共同基金和对冲基金等。美国的老人会成为首当其冲的受灾者。至于中国的金融机构,不应该再头脑发烧追逐什么与油价挂钩的理财产品,这相当于小狗追逐自己烧焦的尾巴,被耍弄得团团转。 如果全球生产模式不能在新能源上取得突破,不能重回效率之路,而一味以上百万亿的金融衍生产品进行投机,那么,全球资本市场就会在能源泡沫上打滚,直到泡沫破裂,经济陷入新一轮衰退,上世纪70年代的滞胀噩梦重演。

爱华网

爱华网