中小企业贷款利率高达15%至18%,存贷差约为一般贷款的2倍,能够在一定程度上抵消贷款增速下滑对银行利润的影响

杨练/文

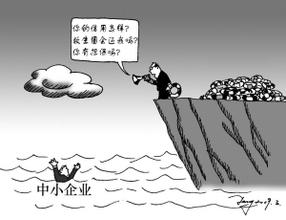

日前,国内一些商业银行开始高调进入中小企业贷款,纷纷推出小企业信贷新产品或新政策。这除了与信贷紧缩大环境下急需开拓新的信贷市场有关外,也是监管部门最近出台的新政策压力使然。 目前,中小企业贷款利率达到了15%至18%,比以往有大幅提高。不过,在中小企业贷款能带来持续利润增长的预期下,银行在此领域实际操作中的风险也不能忽视。 绕过中小企业信贷 从银行的角度看,中小企业的信贷市场巨大,而且能给银行带来持续利润增长的高预期。更重要的是,监管部门在小企业贷款方面出台了实质性利好政策,更进一步刺激了银行对中小企业贷款的放贷。

近日,银监会下发了《关于在从紧货币政策形势下进一步做好小企业金融服务工作的通知》,小企业贷款将在全年信贷总规模中单辟规模,且小企业贷款增幅不低于放贷机构全年贷款的平均增速。这意味着,在今年新增贷款总量不变的前提下,小企业贷款额度被强制固定,其他贷款的规模控制将更加严格。 根据惯例,即使在从紧的货币政策下,银行首先要考虑的一是长期客户,二是盈利的主要来源,这两个因素决定了银行必须要维持和大企业关系,把有限的信贷资源尽可能多地分配给大企业,即使利率并不是很高。 “银行无论在什么时候都不能得罪大企业,因为宏观调控总是暂时的,而与大企业的关系是长期的。而且,有一些大企业与银行间总会有一些借新还旧的贷款关系,银行不给贷款,会导致企业资金面更紧张,对银行资产质量也不利。”一位银行内部人士说。 不过,今年的宏观调控措施与去年不同,在对待中小企业贷款问题上,无论是央行还是银监会,都多次表示要给予倾斜。 业内人士认为,表面上看是鼓励银行积极有效地发放对中小企业的贷款,但从另一视角看,等于从紧的货币政策被撕开了一个口子,给银行提供了一个信贷资源腾挪的空间,尤其是像中国银行这样新增信贷额度被缩减的银行。 2006年,中国银行某县级支行贷款余额为19.5亿元,中小企业贷款8.98亿元,占比为46.05%。这对于中小企业密集的县级支行来说,不足50%的比例不能算高。而据了解,到总行一级的中小企业贷款比例更低,一般不会超过10%,而中国银行去年年底零售贷款的比例则为23%。 这就有可能造成实际上是贷给大企业的贷款,最后被计入了中小企业贷款规模。这样,管理层将中小企业贷款单列的目标就会落空,而一些银行却有可能借此逃避管理层对信贷指标额度的调控。 中小信贷等于高利率 此前,银行的一年期贷款利率是7.29%,信用卡透支贷款年利率为18%,一般中小企业贷款的利率比基准利率稍高,多在10%上下。而进入2008年,各银行推出的中小企业贷款利率均有大幅上升,甚至达到了15%至18%的水平。 比如,专注于中小企业信贷的宁波银行正准备在年内推出“账户透支”业务,类似于个人信用卡业务,只要在宁波银行进行开户、结算,银行就可根据客户状况,设定授信额度,小企业在授信范围内可以即时透支,无须再向银行申请。 不同于信用卡的是,该业务透支之时即开始计息,利率不高于信用卡透支利率,但高于基准利率,基本确定在15%左右。 在严控信贷投放规模的情况下,中国银行也开始重视起中小企业贷款。截至2007年底,该行中小企业客户数已接近3万户。目前,中国银行也提高了中小企业贷款利率,基本上在10%以上,最高在15%左右,整体利率比去年提高了约30%。 据了解,以前银行之所以更热衷于大客户,是因为一个大客户只需要一个客户经理去维护,而且一个项目的绝对收入也多。而在从紧的调控政策下,中小企业客户比大客户更具持续性和稳健性。 虽然每个中小企业贡献的绝对利润额较小,但是客户群庞大,风险分散,稳定性强,即使今天失去几十个客户,明天可能又会进来几十个客户。而且,这个市场实在太大,即使银行间的业务有所重合,也有足够的空间供大家开拓。 不过,中国银行对中小企业贷款的热情可能与其新增信贷规模被缩减200亿元有一定的关系。根据机构对银行贷款和盈利增长弹性系数的研究,中国银行贷款总额变化1个百分点,将会影响利润1.02个百分点,但中国银行只要将息差提高6个基点,就可以弥补200亿元的信贷额度规模下降带来的影响。 在目前各股份制银行的存贷比普遍比较紧张的情况下,管理层却给了中小企业贷款具有特色的各银行支行以更优惠的政策,如浙商银行、宁波银行的一些特色支行在中小企业贷款方面,存贷比被放宽到125%,而银监会规定的存贷比一般不能超过75%。 “管理层出台政策允许小企业贷款单列,又提高了中小企业贷款业务的存贷比,会有更多的资金投向中小企业领域,这些资金往往是银行的资本金或其他低成本资金,能提高银行的资产收益率。”中国银行内部人士坦言。 高利率背后的风险 尽管中小企业贷款业务能获得较高的利息收入,但银行对中小企业贷款也是有一定要求的。例如,银行普遍采用的一个原则是倾向于在本行开户及有存款的中小企业,一般先要求中小企业把主要结算放在本行,通过3至6个月的监控,观察企业每月的资金进出情况,以此判断企业的业务情况及是否需要资金。 业内人士介绍,由于中小企业可抵押资产少,如果是初创型企业,更难通过资产抵押来控制风险,因此,银行在实际操作中摸索出这样一个风控的方法,即通过关注企业的现金流管理,来规避信用风险。 而且,中小企业财务制度往往比较混乱,一般有三套财务报表:一套给银行看,利润特别高,各方面情况良好;一套给税务机构看,亏损的,为了避税;另一套则是给自己看的。因此,如果银行不注重评价现金流,风险就无法控制。 然而,中小企业能否承受如此高的贷款利率却是一个疑问。2月份经济数据显示,我国出口贸易增速出现大幅回落,如果外部经济无法改善,出口前景不容乐观。而我国许多中小企业都是出口型企业,这将对它们的盈利能力产生了负面影响,如果其盈利能力无法覆盖15%或者更高的资金成本,对银行来说,就意味着大量坏账的产生和资产质量的恶化。 此外,有关法律规定,民间借贷利率不能超过同期银行贷款利率的4倍,超出的部分将不受法律保护。即,如果民间借贷利率超过29.16%,超出部分就不受法律保护。 上述数字只是理论上的利率,现实中目前民间借贷利率最高也就在20%左右,某些银行给中小企业贷款的利率上限与此已比较接近。“银行开出的利率多在15%至18%,但加上其他成本,就跟民间借贷的成本差不多了。这样的话,不如直接在民间借贷,能省去与银行打交道的调查、询问等各种烦琐的程序,还能节省不少额外的成本。”一位中小企业负责人说。 业内人士认为,在如此高的利率下,即使银行有很多控制风险的措施,但对银行能否安全收回贷款本息仍是一个不小的考验,这就是银行在中小企业贷款中面临的最大风险。

爱华网

爱华网