系列专题:2008中国营销

在线广告可能受挫,高回报公司锐减,利润空间缩减,赢利模式模糊。2008年,风投行业蕴含着众多未知的风险。

2007年12月20日,软件制造商NetSuite公司在其较高的IPO预期股价下,上市当日市值就上升了1.61亿美元。这极大地刺激了风险投资行业的发展。同时,那些靠风险投资支撑的企业,其被收购的价格也开始走高。

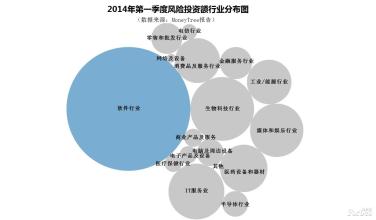

以此为契机,风险投资商们期望,他们投资多年的公司,能够在2008年被顺利收购,从而赢利。美国国家风险投资委员会(NationalVentureCapitalAssn)对于170家风投公司的一项调查显示,59%的风投人士希望新一年首次公开募股的市场能够得到巩固。大约3/4的人期待,已经比上年翻番的并购交易价格能够继续上涨,或者至少与2007年持平。 对于投资数百万美元到互联网、清洁技术和生命科学公司的人们来说,前景相对比较乐观。“如果你想投资一个未来一年内运行良好的领域,技术行业是一个越来越具吸引力的领域。”美国风投公司VantagePointVenturePartners的合伙人邓肯8226;戴维森(DuncanDavidson)说。 他这样说,部分理由是因为,其他领域现在已经没有发展潜力。邓肯8226;戴维森认为,房地产、日用品、原油和瓷器的价格,都已经上涨到极限。 在线广告或受挫 事实上,虽然有越来越多的公司在走上市路线,可风险投资商们也发现,要达到他们所期待的目标,即所获得赢利至少是其原始资金10倍的目标回报率,还是有一定的难度。 他们的投资组合,都是在本世纪初技术消费下降中能够幸免于难的公司。现在,这些公司已经能够产生稳定而不断上涨的利润。 但是,像Facebook和LinkedIn这样一炮打红的网络公司,可能会一直等到2009年才考虑上市。金融服务领域普遍的不景气,有可能扼杀在线广告的快速增长势头,而在线广告是刚成立不久的互联网公司的一个重要收入源。 “增长不会总是一帆风顺,它很可能面临崎岖。”纽约风投公司StarVestPartners的主要合伙人黛博拉8226;法林顿(DeborahFarrington)说。这家风投公司曾经为NetSuite公司以及其他的软件公司投资。 根据市场研究公司DowJonesVentureOne风投公司的研究,2007年,风险投资公司在全球新成立的互联网公司上共投入400亿美元,而上一年这项投资仅为373亿美元。 即便如此,这个数字距风险投资商在2001年对同类公司投入的560亿美元,也还有很大的差距。当然,这与2003和2004年的投资比,已经提高了1/3。 据国家风险投资委员会分析,在2008年所有的热门投资领域中,风险投资商们将会把注意力更多地放在清洁科技、媒体和互联网公司,以及生物工程设施上。 高回报公司锐减 另一方面,据国家风险投资委员会研究,80个获得风险投资的公司在2007年上市,比上年的57个有所提高。这其中包括第一个交易日股价就上涨36%的NetSuite公司,以及从2007年8月14日上市以来股票价格飙升60%的VMware软件公司。 然而,来自国家风险投资委员会和汤姆森财金公司(ThomsonFinancial)的数据显示,2007年上市的公司数量,根本无法同1999年互联网泡沫时期相比。那年有260个公司上市,次年则达到264个。 从2007年前三个季度的平均状况看,公司成立到上市,前后需要近八年时间,比2005年的六年和1999年的四年有了明显延长。这就意味着风险投资商们不得不鞭策那些表现不佳的企业。“必须促使它们采取行动,或者干脆放弃它们。”国家风险投资委员会主席马克8226;汉森(MarkHeesen)说。 有些公司上市后表现不好,使得风险投资商们难以得到他们所期望的赢利回报。据国家风险投资委员会和汤姆森财金公司分析,风险投资商们从某些表现良好的公司并购交易中,至少可以获得10倍于其原始投资的赢利,但这样的公司在他们的投资组合公司中,只占约20%。 至于那些公司具体被卖到了怎样的高价,这是风险投资商们所不愿透露的。20%的比例比2006年稍高一点,但是却无法跟六年前相比。2000年,可以使其获得10倍甚至更高回报的公司,占到总投资公司数量的45%。 难以利润最大化 这种走下坡路的上市环境,还产生了另外一个结果:它降低了风险投资商们从所投资公司被微软等大公司收购时所发挥的杠杆作用。“正是公司上市所带来的足够利润,驱动并购方从并购交易中获得利润的最大化。”VantagePoint风投公司的戴维森说。 的确是这样的。雅虎公司花费6.8亿美元,收购了成立不久的互联网广告公司RightMedia公司,使得RightMedia的风投公司获得了高出其原始投资45倍的利润。微软、Google、美国在线服务公司(AOL)以及IAC/InteractiveCorp公司,也向风投支付了巨额的交易费。 2007年1月5日,戴尔公司支付14亿美元现金给EqualLogic.Standard&Poor‘s公司。这家公司同《商业周刊》一样,从属于麦格罗8226;希尔国际出版公司(McGraw-Hill)。它预言,相对于标准普尔指数500家公司15%的涨幅来说,科技公司的每股赢利在2008年将要上升24%。 但是,信用紧缩已经影响了风险投资商们从并购交易中所获得的赢利。私募公司买下在某一特定领域非常强的科技公司,然后又买下几个比较小的起步不久的公司,后者可以作为对前者的补充,从而创立一个新的公司。这就阻碍了风险投资商们抽回他们的资金。 “这样,风险投资商们就会较少地发挥杠杆作用。”法林顿说,“从某种程度上说,风险投资商们从并购交易中获利,以后不会再那么容易了。” 赢利模式成问题 风险投资商们在努力卖掉自己所投资的公司,或者把表现最佳的互联网公司推上市,并后续组建新公司时,他们必须时刻关注美国经济如何影响在线消费的表现。如果顾客的消费信心指数继续降低,商业信心持续下滑,投资者将会降低对那些刚起步公司的发展期待。 “投资一个刚起步的公司,投资的就是它的未来。”HummerWinbladVenturePartners风险投资公司主任威尔8226;普瑞斯(WillPrice)说,“如果顾客的消费信心指数普遍下滑,那么在线广告市场也会面临滑坡。公司50%的增长率和15%的增长率,还是有巨大差别的。” 对于那些高速发展的互联网公司来说,风险投资商们还必须考虑的因素是:有些公司还没有明确的赢利模式。就拿社交类网站Facebook粗糙的购买跟踪广告系统来说吧,这可能会降低那些本来准备投放互联网广告的公司的热情。 “人们不得不非常小心地投资互联网公司。”StarVest公司的法林顿说,“以免杀死那些会给企业下金蛋的鹅。” 作者:AaronRicadela来源:《商业周刊》2008年1月2日编译:曹惺璧 2007年中国风投业呈井喷式增长 2008年1月9日,中国风险投资研究院发布了《2007年中国风险投资行业调研报告》。报告指出,2007年度,中国风险资本规模与投资总量呈现井喷式增长,共有109家风险投资公司扩资或募集新的基金,筹资金额达到893.38亿元人民币,为上一年度的4倍以上。投资总额超过398.04亿元人民币,投资项目数高达741个。 2007年,实现增资或新募集基金的内资机构为83家,募集金额为197.53亿元人民币。本土资金中,来自政府资金的比例由7.4%提高到34.57%,但政府角色由直接投资者转变为间接投资者。 是年,受国内股市的影响以及国家政策导向,为方便在中国国内进行投资与退出,大量外资机构开始设立人民币基金。与此同时,风险投资机构组织形式在新《合伙企业法》生效之后开始进行调整,至年底共有十多家有限合伙制风险投资企业设立。 在风险投资方面,投资行业进一步分散,尽管TMT领域和能源环保类企业仍占据大部分投资份额,但传统行业尤其是一些连锁类企业体现出扩张优势。在此背景下,很多新兴行业加快了整合速度,产业链条逐步完善。 在退出渠道方面,共有77家具有风险投资背景的企业在境内外资本市场上市,大大超出2006年的22家IPO退出数量,融资总额1569.41亿元人民币,其中共有28例IPO发生在A股市场。

该报告显示,仅11.5%的被调查投资者认为2007年行业已经发展过热、出现泡沫,46.2%的投资者认为行业出现偏热现象,32.7%的投资者认为行业发展正常。 对于2008年的行业前景,有17.88%的投资者认为可能会出现泡沫,但约有57.6%的投资者则认为,随着创业企业的进一步增多、投资环境的进一步完善、资本市场整体水平的提高,行业将实现平稳增长。

(来源:《2007年中国风险投资行业调研报告》)

爱华网

爱华网