通过三次资产注入,苏宁环球已经严重透支了未来的盈利

文/孙进山

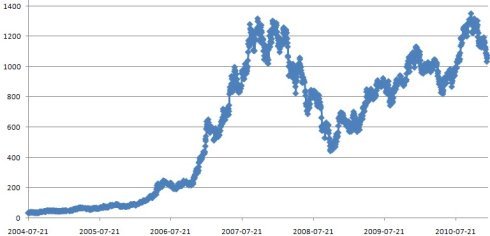

很多人都知道,房地产是暴利行业。尽管这样,如果说用1亿元盖的房子可以卖出10亿元,你还是不太相信。但在中国证券市场,你一定要相信。由于财富游戏规则的缺陷,可以使这种财富效应完全实现。并且,这一游戏规则也会为未来许多地产类上市公司所使用。苏宁环球就是这样一个极具特色的案例。 借壳重组 苏宁环球近期公布2007年年报,所披露的盈利状况并不像它的股价一样引人注目。但是,苏宁环球操纵财富的技巧应该引起管理层的注意。 2005年12月,张桂平及其儿子张康黎通过控股苏宁集团,以1元钱的象征价格,受让吉林市国资公司持有的、已成为净壳的吉林纸业2亿股股权,改名为苏宁环球。 控股苏宁环球后,苏宁集团通过资产置换,将主营房地产业务的天华百润投资发展公司(以下简称“天华百润”)和主营建材业务的华浦高科建材公司(以下简称“华浦高科”)各95%的股权无偿注入上市公司。转让价值按北京中天华资产评估公司(以下简称“中天华”)评估确定的40278万元,并豁免苏宁环球由于受让上述资产而产生的全部债务。资产重组完成后,苏宁环球每股净资产从0元上升为1.01元。 从上述交易看,张桂平父子重组的代价是40278万元,其实不然。 按照中天华对天华百润和华浦高科进行的整体资产评估,两家公司的净资产账面价值为26551万元,评估结果为42398万元,增值率60%。按目前的市价水平估算,张氏父子注入资产的价值至少达到了40亿元以上。也就是说,净资产比原账面价值至少暴增36亿元。 高估值资产注入上市公司 2007年4月,苏宁环球非公开发行人民币普通股9125万股,每股面值1元,每股发行价4.51元。其中,张桂平父子分别以其持有的江苏乾阳房地产开发有限公司51%和49%的权益,认购不低于本次发行总量的90%,即8212万股。在新资产注入的刺激下,苏宁环球股价再次大幅上扬。按目前市价计算,张氏父子认购的市价至少在16.5亿元以上,净资产比原账面价值至少暴增16亿元。 2007年8月7日,公司公布非公开发行股票预案,发行价格不低于本次董事会决议公告日前20个交易日股票均价的90%,即26.45元/股,按此价格90%计算为23.81元/股。发行股数为38000万~42000万股,张氏父子又分别以其持有的浦东公司46%和38%的权益认购不低于本次发行总量的50%。 2008年3月7日,苏宁环球公告称,本次向张桂平父子发行股票的价格,由董事会决议公告日前20个交易日股票均价的90%调整为100%,即26.45元/股。此次张氏父子总共以51亿元认购了19264万股。按20元的市价计算,至少在38.5亿元以上,净资产比原账面价值至少暴增38亿元。 通过三次资产注入,苏宁集团以账面价值3.4亿资产,作价8.15亿元注入上市公司,取得近95亿元的市值。 未来风险大于收益 由于一系列高估资产注入,必然影响苏宁环球未来的盈利能力。对于资产的几次评估是在房地产狂热、并预计未来市场仍然上涨的情况下做出的,给张氏父子带来了提前兑现利润的时机。 目前,房地产已经处于调整时期,注入的资产已经严重透支了公司未来盈利,提高了运营成本。所以,未来是无法保障其他股东利益的,对参与定向增发的对象也是一个陷阱。但是,对于张氏父子来说,只要股价不低于0.716元,就不会亏损;只要股价不低于1.72元,评估增值的利润也能兑现。中国证券市场缺陷的制度设计,给苏宁环球带来了有利的套利机会,却让散户承担巨大的风险。 爱华网

爱华网