加强监管与市场化,哪一个才是当务之急?

撰稿·朱伟一

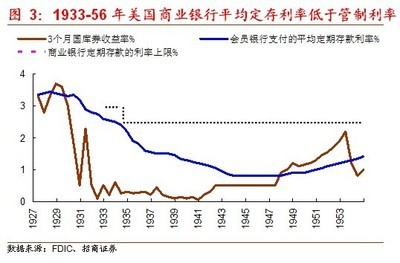

2008年7月17日,巴基斯坦的卡拉奇股票交易所发生骚乱。在此之前,股价连续下跌15天,投资者恳求交易所暂停交易,但被管理层所拒绝。可能是刚看过《功夫熊猫》,投资者们一声喊打,数百人刹那间直拳飞腿,将交易所的门窗打得粉碎,很有“拳打三山五岳,脚踢五湖四海”的气势。 卡拉奇的股市骚乱并不是孤立的,以股市为核心的美国式资本市场在全世界范围内普遍受到了严峻挑战。英国和美国的一些学者公开提出,这次金融危机为美国式的资本主义敲响了警钟。 美国式资本主义的致命弱点之一就是过度市场化——美国那边叫“放松或取消监管”(deregulation),结果牛鬼蛇神,纷纷出笼。但有些朋友对市场化仍然割舍不下,把市场化视为我们的当务之急,批评过度监管,甚至把矛头对准监管部门,这就不得不引起我们的深思。 股市好在哪里?在一些朋友看来,莫过于市场化。美国总统里根也是一贯主张行政让位于市场,他的名言是:“政府本身就是问题。”里根说得很对,政府本身经常就是问题。但美国先哲麦迪逊也有一句名言:“倘若我们都是天使的话,我们就不需要政府。”市场化也可以是很坏的东西。 相反,政府的行政行为并非百无一是。大萧条期间,罗斯福总统靠政府投资基础设施来拉动经济。东南亚经济危机之后,中国也靠政府投资基础设施来拉动经济。现在又轮到了美国。美国的民意调查表明,70%以上的人支持政府投资基础设施以拉动经济。另外,市场化所形成的垄断也只能靠政府的行政行为来打破。 从历史的经验看,资本市场的活动就不可能是纯粹的市场行为。利率高低是资本市场的头等大事,而利率的高低首先是一种行政行为。美国券商也并不是一味地要求市场化。股价高的时候他们就让政府走开——不,是让政府滚开。股市不好的时候他们就要求政府干预,用纳税人的钱救市,并且一点也不含糊。 我们还应该问:资本市场本身是不是有其不可克服的致命缺陷。如果股市或资本市场有其不可克服的致命弱点,那么不管我们如何市场化,也不可能打造出一个清凉世界。

可以看一看香港的例子。香港的监管是否比大陆的好,我不敢妄加评论。但香港是全球市场化程度最高的地方。可直到2003年,香港才将内幕交易定为刑事犯罪。又过了5年,也就是直到2008年7月,香港关于内幕交易的起诉总共只有三起,只有一人被定罪。而且量刑非常之轻,只判了六个月缓期执行的刑期,罚款20万港币,完全是草草了事。如此之低的违法成本,内幕交易者当然多如过江之鲫。对于打击内幕交易,香港监管当局如此裹足不前,有两个重要原因。一是内幕交易取证比较困难,还有一个说不出口的原因,那就是监管当局并不想真正打击内幕交易。水至清则无鱼,人至察则无徒。许多人来证券市场就是来浑水摸鱼的,人气和打假不能两全。以股市为首的资本市场本身就有其不可克服的弱点。 单纯的行政干预和单纯的市场化都有可能把我们推入困境。市场化与行政干预的结合可以互相牵制、互为补充,但两者的结合也可能会“发扬光大”各自的缺陷——美国次级债危机便是狼狈为奸的一个典型例子。 也有人假设,我们的市场化和行政干预可以完美结合,但中国股市的市场化还不够。那么我们的股市或资本市场是不是应该进一步市场化呢?我以为还是不行,资本市场不能单兵突进。我们的司法系统在受理股市诉讼方面经常力不从心,一有风吹草动,行政部门还是要冲到前台。在这种情况之下,股市的进一步市场化,将是一件充满危险的动作。 还有一些戴着市场面具的行政单位也在高唱市场化,并且愤怒声讨其他行政部门。其实这些所谓的“市场派”是要将权力从一个行政部门的权力划到另一个行政部门。当然,还有的人是打着市场化的旗号,为美国券商和美国式券商老大说话,要为他们开山辟路。偷梁换柱、移花接木是我们的长项,挂羊头卖狗肉是很普遍的现象。 “大家去谒灵,强盗装正经;静默三分钟,各自想拳经。”市场化的讨论像不像这种谒灵?

爱华网

爱华网