本刊记者/刘立新 银行参股保险业,虽然近期才“破冰”,但彼此之间的参股早已经暗中发力。最近监管部门政策的明朗,加之综合经营的冲动,银行参股保险业顿时提升了业界的想像空间。银行与保险之间,无论从最初商业银行基层网点代理销售多家保险公司产品的“一对多”的“交友”状态,到未来与某家保险公司的“联姻”模式,对于银行业与保险业来说都是一件值得欢呼雀跃的事情,但由于是一次全新的尝试,因此对于双方来说,未来依然充满了很多不确定性。 参股保险公司曾经是银行业觊觎已久的,如今梦想照进现实,对于银行业与保险业来说,各自意味着什么?对于各自行业会带来哪些影响?双赢的背后将改变哪些格局?其中又隐藏着什么样的问题和风险? 增加银行竞争筹码 对于银行参股保险公司如此“兴致盎然”的原因,中央财经大学保险学院院长郝演苏分析认为,银行之所以积极参股保险企业,是因为目前市场上保费收入的30%是通过银行窗口实现的;如果银行拥有保险公司的股权,就可以锁定自己的产品,这样就可以给银行创造很多中间业务收入。而且这种中间业务收入是稳定的,不像现在银保之间是互签协议的代理关系,收入很不稳定。 对外经济贸易大学保险学院副教授徐高林在接受本刊记者采访时表示,银行参股保险公司源于金融机构进行综合经营的意愿,这是一个基本原因。另外,从业务本身来讲,综合经营是全球金融发展趋势,银行、证券、保险、基金、信托几大类金融业务之间存在关联性,有可能产生协同效应,综合经营如果做得好,确实会产生一些积极成效。 “保险业未来的增长空间是巨大的,使得银行参股保险公司还可以分享到保险业的成长成果。”中国社科院金融研究所保险研究室主任郭金龙对本刊记者表示,中国的保险业发展前景非常广阔,目前中国保险业还处于发展的初级阶段,在这样的一个大背景下,银行的参股可以分得保险业快速成长的一杯羹,对于银行来说,入股保险公司在其战略上具有重大意义。” 记者了解到,除了能分享保险业快速增长带来的利润,银行还可以推广多元的理财项目。由于各家保险公司的万能险投资回报差异小、分红险透明度低、投连险直接可比性弱的原因,直接导致消费者对各家保险公司银行保险产品的忠诚度较低。而银行参股保险公司后,这种局面将会得到改善。 银行入股保险公司、设立保险公司,或者保险公司参股银行,近年来在国际上已经成为一种趋势。金融业本身业务上的界限就不大,业务层面上的合作也在不断加强,不同的金融机构共同合作开发符合消费者需要的产品,也是未来的一个趋势。中国社科院金融研究所保险研究室主任郭金龙对记者表示,金融混业的趋势比较明显,这个趋势也对银行参股保险公司提供了一个内在的驱动力。 保险业的“鲶鱼效应” 银行参股保险公司之后,会对保险业产生什么样的有益影响呢? 在几类主要的金融机构中,保险业相比银行和证券业来说是“小兄弟”,中国的保险力度和深度与国际发达国家水平相比,仍然有很大的提升和发展空间。而银行在几类金融机构中的资金实力是最强大的。保监会之前在政策上也希望在稳定和风险可控的情况下,壮大保险业,引入有持续注资能力的股东。由于前几年保险业曾经不分青红皂白地引入股东,一些入股的民营企业急于获利的思想比较严重,资金实力也有所欠缺,导致持续注资的能力不强。而保险业需要持续注资,赢利至少也需要6、7年,保费增加的同时资本金也要同步扩大。这使得近年来,保监会开始强调要吸引健康的、持续注资能力的股东;而银行的资本金是最雄厚的,在这种情况下,保险企业对于银行的注资举双手赞成。 “首先有助于保险业的发展壮大。”郭金龙表示,“因为银行的资本金非常雄厚,这样会增强保险业的资本实力和抵御风险的能力。实际上,由于银行参股保险公司之后,改变了原有保险企业的实力,但同时也会使保险市场竞争更加激烈,加速行业的洗牌。” 观察目前的几家试点银行,参股情况大多是实力强劲的银行参股中小保险公司,很多情况是“大参小”,而小的保险公司本身的市场份额有限。中国的保险行业是排在前十位的保险公司几乎垄断了保险业85%的份额。对于银行业来说,排在前十位的保险公司银行很难参股,只能选择中小保险公司进行参股,而中小保险公司尚需时间扶植。因此,大银行参股小保险公司对于市场的影响,尚需一段时间进行观察,但是其增加市场竞争活力、带动保险企业管理水平提升的作用还是显而易见的。 徐高林表示,银行和保险现在搞股权合作,银行参股进来,它的渠道优势可以与保险公司共享。得到银行参股的保险公司,因为有一个很好的银行合作伙伴,可以有一条更好的业务线;而对于没有银行参股的保险公司来说,就可能会形成一定的竞争压力。 保险业内有观点称,一旦银行参股保险公司后,势必加强对所参股保险公司产品的销售力度,甚至可能形成垄断格局。对此,郭田勇对记者表示,参股使得保险公司竞争更加激烈;同时也要看到,银行参股保险公司后,保监会肯定会对参股的比例有所规定,并且对于规模较大的保险公司,银行也很难参与进去,因此不会使保险业形成垄断情况;但银行参股的确会使整个保险业经营压力增大,有利于保险公司经营管理水平的提升。郝演苏也表示,银行参股保险公司不 会形成垄断格局,银行很难削弱像中国人寿这样的保险巨头的市场份额。由于保险业的杠杆率很高,像中国人寿这样的“巨无霸”,即使没有新业务的增长,凭借其原有的业务发展,也会实现巨大盈利。因此银行通过参股保险公司,不可能削弱大保险公司,除非是与之合作,实现强强联合,才能产生联合力。 郝演苏提醒那些被参股的保险公司“,不要以为有了股权关系,彼此之间就一定牢不可破。由于利益的考虑,银行总行下面的分行在具体执行的时候,可能会考虑到其合作的是小保险公司,客户的认知度不高,获得利润的空间很小,因此在实际操作过程中银行可能不卖参股的保险公司产品的情况也是存在的。” 双赢中的博弈 银行与保险的正式联姻,增加了双方的竞争力,双赢是无疑的,然而,也必然增加了双方各自领域的竞争压力。 银行和保险股权合作之前彼此是代理关系,合作了之后就是“有福同享、有难同当”。郝演苏分析指出,如果银行有自己的保险公司,再允许银行参股证券等金融机构,银行一个柜台就可以真正变成一个金融超市,这是综合经营的态势。因为保险的销售主要靠人力销售,很少有店面销售,而有了银行的柜台,这样可以提供金融超市,使店面实现利润最大化。银行的网点优势,使其可以率先进入金融超市领域,改变目前简单的代理关系,实现直接的股权参与。银行广阔的渠道优势凸显综合经营对于银行保险业务(银行保险,即银行代理销售保单是一种新兴的保险销售方式,这种方式首先兴起于法国,中国市场才刚刚起步。与传统的保险销售方式相比,它最大的特点是能够实现客户、银行和保险公司的“三赢”)发展的催化剂作用。中央财经大学教授、中国银行业研究中心主任郭田勇对于银行参股保险公司表示很乐观,他认为对于双方来说是一种双赢。郭田勇表示:“中国的保险公司数量很多,但是从总体来看,实力很小,资本金很少,并且中小型保险公司居多。银行参股保险公司之后,可以壮大保险公司的经营实力。由于有了银行资本的加入,有利于保险公司本身的业务扩展;另外,银行参股保险公司推进了综合性经营,银行参股之后,会将银行自身的营销渠道和客户资源注入到保险公司中去,从而有利于增加保险企业的盈利点。” 从国际上看,银行保险业务发展最成熟的地区是欧洲。法国的银行保险市场份额已经达到了60%以上。在法国银行保险迅猛发展的带动下,其他欧洲国家均纷纷效仿,大力推进银行保险,使得欧洲的混业经营发展得如火如荼。 尽管近年来国内银行保险业务取得了飞速的发展,然而与银行保险混业经营盛行的欧洲国家相比,仍然存在巨大的差距。不可否认的一点是综合经营也并非全能。十多年前,花旗银行收购了旅行者保险公司,两年前又把它转卖了。郝演苏对记者说:“银行和保险是两个不同的领域,如果硬要把它们放在一起,就加大了管理难度,也使整个的风险多元化了,也使得对风险的掌控容易产生混乱。” 对此,郝演苏给记者举了个例子:“目前中国人追求国际的金融时尚,就像是中国人对于手机的使用一样:在欧美手机都是只有单一的通话功能,而中国人大部分都追求功能多元化的手机,但这样可能弱化主功能。这可能跟金融业的道理一样,多功能的渗透是不是会弱化主功能,结果可能是什么都做不好。花旗银行所以在试水混业之后又卖其旗下的保险公司,理由是宁愿做最好的零售银行,而不愿被其他的业务所分心。主业淡化,在整个银行业就没有竞争力了。“作为一个零售商业银行代理保险产品基本上没有风险。如果银行自己来做保险产品,意味着风险全部自己背起来,宏观环境不稳定的时候,系统风险就可能出现。郝演苏表示,如果银行业不能看到系统风险,银行参股保险就很危险。目前中国宏观经济有迹象进入下降的通道,中国保险业却进入快速增长期,超过证券业将尽70%,这意味着老百姓的钱从股市中撤出来,存在银行又有负利率,只好投到保险市场中来。中国保险业在不自觉地扮演着民间资本避风港的角色。 郝演苏坚定地认为,资本市场好的时候,保险市场上钱多些没关系,但如果资本市场不好的时候,管的钱越多麻烦就越大。这个麻烦现在可能看不出来,但等到明年投资收益报表一出来之后,就能看出来了。 除此之外,记者注意到在欧洲成功的银行保险企业,合作双方拥有互补性,规模相似。在中国,有一些中小银行也有这样的情况,就是相同规模的银行和保险公司的合作会产生一个很好的联动。 郝演苏告诫那些将被银行参股的保险公司,并非银行参股之后,双方就可以步入快车道。郝演苏表示,任何一个模式应该自由选择,但重要的是是否适合你。一个“巨无霸”型的银行不能和一个“巨无霸”型的保险公司合作的话,结果很难乐观,而“巨无霸”型的银行和同样规模的保险公司合作几乎是没有可能,因为参股的比例太高了,投入的资本也太大。比如说中国人寿资本最大,你要想参股它,你所付出的资本也会很高,百分之十、二十的股份都掌控不了它。掌握中国人寿51%的股份对于任何一家银行来说都是很大的数额。 郝演苏认为,从现实情况来看,国外的银行参股保险公司成功的案例都是双方势均力敌的合作。否则无异于一个巨人带着一个儿童在一起行走,这个小孩又希望借助这个巨人的力量,巨人要不断的弯下身子来,这样就可能分散其实力或者错过了很多机会。要想合作必须选择一个平均状态的平台,不能巨人领儿童,这样会把巨人拖累。 徐高林认为,关于企业的收购和兼并,双方走到一块,一定要有协同效应和互补,具体到伙伴合作间,是协同效应大还是矛盾大,这要具体分析。另外还取决于两方管理层之间,对战略和战术层面处理问题的看法是否一致。 交叉风险难控

银保牵手所带来的好处是明显的,有利于节约交易费用,通过综合经营可以更为深入地挖掘信息价值,更为广泛地分摊管理费用,以及更为充分地发挥信誉功效。此外,由于客户可以从综合型金融机构获得所需的全部金融服务,因此两者之间的关系更为密切,从而有利于减少银企之间信息不对称,降低金融机构拓展新客户的成本。但其中的风险也不容忽视。 “银行参股保险公司这种综合经营模式将成为银行业发展的大趋势。但是打造这种全方位的服务平台也可能加剧银行业本身的风险。”郭田勇说,“因为银行业兼顾其他金融业务本身就存在风险,而子公司越多越应防止风险的交叉传递。” 郭田勇表示,现在保险资金允许直接进入股市,但是银行资金不能直接进入股市,在银行参股保险公司之后,也不排除有些银行会以保险为中间站,间接性地把银行的信贷资金转到股市中,我们要防止这种情况。 “左口袋的钱和右口袋的钱应该分清楚,这就是银行资金和保险资金混在一起的风险。一个家庭可以,但是在金融企业中就不行了。”郝演苏说,“这其间的风险非常大,因为一旦出现将储蓄和信贷资金用于股市投资领域的话,出现被套和偿付危机,就会连累储户的利益。由于银行和保险是两个不同的金融领域,所以在风险的发生规律和控制方面也不同。对于银行来讲,是否能建立可靠的防火墙,避免风险的交叉传递是一个很大的挑战。” “银行参股之后,保险运营的风险就可能直接影响到银行,我们现在实行的分业监管其实就是一个防火墙的设置。”郝演苏表示:“在一个国家的政策情况、市场情况、监管情况都相对完善的情况下,才能真正进入混业经营。现在很多制度环境不到位,包括法规、监管不到位,风险控制能力有欠缺,所以综合经营对于银行来说要非常谨慎,要防止风险互相交叉传递、干扰。” 徐高林也表达了类似的担心,他表示,我国现在还是分业监管的体制,监管相对独立,各个监管机构对各种企业限制都不一样。这种条件下,混业经营需要有内部的防火墙,内控制度要健全,内控制度不健全的话,就会出现问题。

爱华网

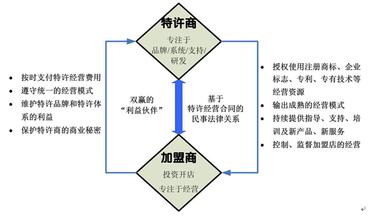

爱华网