美国金融市场的“备用轮胎”

文/郑友林

同样的泡沫,不一样的效果。自2000年3月开始,美国股市市值已由16.96万亿美元急剧下滑,到2001年3月最低迷时,跌至11万多亿美元左右,美国家庭财富缩水近5万亿美元,相当于美国GDP的一半,是1987年10月华尔街崩盘市值损失的5倍。纳斯达克市场2000年3月的总市值超过6.7万亿美元,1年后只剩下2.7万亿美元,市值减少4万亿美元。要说“泡沫”,美国经济制造的这个“泡沫”不可谓不大。

现在大家有一个疑问:同样是遭受“金融泡沫”的打击,为什么东南亚经济不堪一击,为什么日本也一蹶不振,但是,

美国却能够勉强应付?这个问题很大,一篇两、三千字的文章绝对说不清楚。在这里,我只想谈一个侧面——美联储主席格林斯潘谈到的“备用轮胎”问题。

2000年10月19日,格林斯潘在银行业会议上发表演讲时指出:“如果亚洲有一个较完善的债券市场,即使两年前爆发金融风暴时导致银行体系陷入困境,股市崩溃,商业公司也可以向其他资本市场例如债券市场集资,减轻金融风暴所带来的打击。但亚洲当时就是缺少这种渠道,就好像一辆汽车没有备用轮胎一样。”

我们知道,在1997-98年东南亚国家或地区遭遇金融危机时,为了阻止本国货币汇率暴跌和金融体制崩溃,这些国家和地区不惜大幅度提高利率。即使如此,资金照样外逃,通货膨胀,大量企业破产。有的国家经济甚至倒退了10年、20年。与此对照,美国应付的办法是先在经济过热时加息(1999年6月-2000年5月),然后,又多次降息,以通过“有效的”宏观调节,实现“软着陆”,虽然最终结果还很难预料,但是,迄今为止,美国经济的代价是:只发生了财富转移、部分劳动者失业和部分企业破产,却(暂时)没有造成毁灭性的打击。我们从资金角度看,美国没有出现资金大举外逃的局面(小股资金撤退另当别论)。

经过纳斯达克的暴涨和暴跌的考验,现在大家都明白了一个道理,这个世界没有只涨不跌的股市,即使是代表“新经济”的纳斯达克也不例外。此外,我们还明白了另外一个道理:当今世界并不缺少资金;拥有良好投资环境的国家总能吸引大量的国际游资;拥有资本的国家总是能够分享其他国家的脑力和体力活动。所以,中国古人早就说过“无钱万事不兴”,资金太重要了,没有资金支持,再好的创业设想都是空谈。正因为美国没有遭遇资金大举撤退的问题,美联储的利率调节才有比较大的余地。

美国能否吸收和利用全球储蓄资源中的一部分,将决定其经济增长的水平。从历史的角度衡量,在经济金融方面,美国现在扮演的是领导性角色,它充分利用了自己在资本市场上的优势和灵活性,美国人在国际金融市场上大做金融游戏,它利用华尔街的集资、交易功能,利用多种金融工具,多种筹融资手段,吸引了全世界的储蓄资源,并且通过具有战略意义的相关配套政策,集中了全球生产要素为自己的经济发展服务,这一点是其他国家望尘莫及的。全球生产能力、流动资金、创新人才、购买力都高度集中在一个国家——美国。美国已经利用自己的相对优势制造了一个正反馈效应:吸引全世界储蓄资源——促进技术创新、金融创新和制度创新——占领高技术制高点——劳动生产率提高——促进资产增值。然后,再重复这个过程:吸引全世界储蓄资源——促进技术创新、金融创新和制度创新——占领高技术制高点——劳动生产率提高——促进资产增值。美国人深深懂得资金对于经济发展的战略价值。

人们对美国的独特优势已经谈了很多,什么地理优势、资源优势、技术优势、市场优势、人才优势、重组优势、创新优势等等。这些因素难道其他国家(特别是日本)就完全没有吗?有一点可能涉及到技术方面需要加以说明,即美国的金融体制拥有一个“备用轮胎”——庞大的但不一定是健康的债券市场,正因为有了这个市场,美国政府、企业和个人就可以轮流使用全世界的储蓄资源。当然,美国能够这样做的前提条件是:美元在国际金融市场上的独特地位,大家对美元的信任。

当股市低迷的时候,企业无法通过IPO筹集资金,但是,企业可以启动另外一个备用轮胎,发行债券,一部分外资还会通过购买企业债券继续留在美国市场。按照资金选择偏好,一部分只投资于股票的资金可能会撤离美国。从上面的分析可以看出,因为有了发行债券这个备用轮胎,美国可以在股市低迷时将相当一部分外资挽留下来。这一点与东南亚各国和日本的情况是不同的。

长期以来,国际投资者视美国政府债券为“金边债券”,是可以保值增值的。美国的资信评估机构对美国政府的信用等级一直给予很高的评级,美国政府当然乐得大量发行债券,用来吸引国际游资,现在的美国政府已经是“债多不用愁”,一副“死猪不怕开水烫”的嘴脸。所以,相对于美国企业来说,美国政府是在利用自己的“信誉”在国际上大举“圈钱”。与美国股市活跃相对应的是债券市场也非常活跃,当股市上涨到一定高度时,一些反应快的投资者早已将资金转移到债券市场,通过现货买卖或者债券期货交易进行投资。美国人有充分的理由相信,只要美国金融市场能够提供足够多的“玩具(金融投资工具)”,这些金融玩家们就会在美国“留恋往返”、“乐不思蜀”。

从个人角度而言,这种信用关系要迂回曲折一些。美国的银行在国际市场吸引了大量资金,通过信用放款的形式贷给个人消费,或者,按照约定的条件,个人通过信用卡按照一定的限额“自动”透支。前者一般是期限较长的大额消费信贷,后者一般是临时小额消费信贷。最近几年,因为经济持续高速度增长,美国人通过信用卡透支的金额持续上升,对于刺激美国经济增长起到了助推作用。

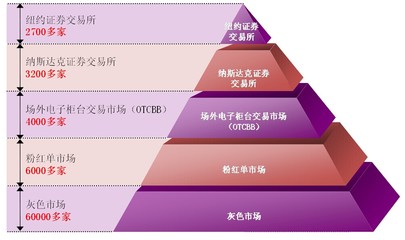

如果把投资市场是一个游乐场的话,那么,美国这个“游乐场”的游乐项目不仅很多(股市、债市、期货、期权、外汇买卖等等),而且每一个项目都很刺激,令人流念忘返,让你欲拔不忍。但其他国家的“游乐场”就一到两个项目(股市/外汇),玩过了就没有其他项目,只好退场。

客观地看,主要是日本人和中东国家的石油富翁支持了美国经济。如果假定美国是一家公司,那么,为它提供融资便利的主要就是日本和石油富翁,后者源源不断地向美国提供资金。日本输出的是贸易赢余资金,阿拉伯富翁输出的是石油美元。在这两个资本输出者中,一个靠出口商品赚钱;一个靠卖地下石油发财。一个国土面积小,发展空间有限;一个没心思发展自己的经济。于是,把钱投向具有活力的美国和欧洲。只要当前的国际经济格局不发生重大改变,那么,最大的资本净输出国和最大的资本净输入国可以相安无事。这就是我们今天见到的世界经济现实。阿拉伯国家积累的石油美元达到1万亿美元左右。日本人的储蓄达到35%以上,而国内金融危机,投资需求不足,导致资金寻求增值渠道,美国当然是首选。所以,尽管资本输出的原因不同,但方向是一样的。这些资金会相对稳定地锁在美国,锁定在美国的国债上,也有一部分在股票市场上,条件是美国以国家信用做担保(国债)或者是股市有比较好的投资机会。从潜力上讲,这两种资金可能投入到美国市场的总规模在1万亿美元以上,其中,阿拉伯国家石油富翁的存款大约8000亿美元,日本人用于购买美国国债和股票的资金大约5000亿美元。就稳定性而言,其中肯定有一部分资金是高度流动的。这两股资金规模大,一般市场容纳不下,目前为止,只有美国这个市场能够容纳。此外,世界其他国家和地区的中央银行和商业银行也大量购买美国政府债券,以实现外汇储备的保值和增值,这些资金共同构成美国庞大的国债支撑力量。

美国经济的确具有它的独特性,因为带了“备用轮胎”,如果只是轮胎破裂,它只需要及时更换“轮胎”就能够继续赶路,这是它的高明之处。别的国家因为没有准备“备用轮胎”,所以,在股市或者汇市“爆胎”之后,只好抛锚。这一次,如果美国经济只是一个“轮胎”破了,而且,正好准备了一个备用轮胎,那么,OK,换上一个备用轮胎就可以搞定。

不过,如果美国经济同时坏了两个“轮胎”,或者,这辆汽车的发动机出了毛病,又该怎么办呢?“备用轮胎”是一回事,“发动机”又是另一回事。发动机如果坏了,需要大修,这与更换轮胎是不可同日而语的。因此,二者不能混为一谈。

经过1-5月份连续降息,美国经济是否就此完成“更换轮胎”的工作,然后驶入快车道以120公里/小时的速度继续赶路呢?结合美国经济近期走势,尽管股市又开始反弹,我不认为美国经济能够就此恢复正常增长,我也不相信美联储主席格林斯潘会就此宣告美国经济已经成功实现“软着陆”。正如美国著名经济学家克鲁格曼指出的:“凡是有历史感的人都会深深地为此感到忧虑:骄傲是衰退的先兆,目前的美国真是危机四伏;实际上,美国的经济实力还不足以成为自负的资本。”我同意克鲁格曼关于美国经济“危机四伏”的说法,为什么这么说,恕另文再谈。

(写于2001年)

本文首发于WWW.YESKY.COM 爱华网

爱华网