摘要:有效防范和化解金融风险是一国金融体系稳定运行的重要保证。在金融业开放后,受国际金融业的剧烈冲击,国内金融业的竞争更加激烈,银行破产将不可避免。如何防范由单个银行挤兑而引发的金融恐慌,从而有效避免系统性的金融风险,是我国金融监管的新挑战。最后贷款人制度和存款保险制度都是金融安全网的重要组成部分,本文通过两种制度的比较研究后,认为我国目前不宜设立存款保险制度,而重点应该完善最后贷款人制度。

关键词:最后贷款人制度;存款保险制度;金融稳定

近年来,随着我国金融业开放进程的加快,竞争的加剧和世界性金融危机的不断出现,影响我国金融业稳定和安全的因素日益增多,作为金融业核心的银行一旦发生危机,不仅会威胁到自身的生存,而且会影响到整个金融体系的安全,甚至于经济的发展和社会的稳定。如何建立一个完善的银行危机救助制度,提高危机和应对能力与效率,确保金融安全,是我们目前必须重视的问题。存款保险和最后贷款人制度是国际上现代银行危机救助最为普遍的两种制度。本文拟从比较两种制度的成本与收益角度来分析两种制度的优劣。

一、 两种制度产生的历史背景分析

(一)存款保险制度产生的背景分析

存款保险制度是指在一国金融体系中设立保险机构,强制地或自愿地吸收银行或其他金融机构缴存的保险费,建立存款准备金,一旦投保人遭遇风险事故,保险机构向投保人提供财务救援或保险机构直接向存款人支付部分或全部存款的制度。

存款保险制度最早出现在美国。从19世纪20年代到20世纪30年代的100多年间,美国先后在1829-1866年间和1908-1930年间两次,共计14个州进行了存款保险制度的试验。1933年起,美国正式建立了联邦范围内的存款保险制度。存款保险制度从“州”向“联邦”制度的跨越的直接原因是20世纪30年代的经济大危机。这次世界性的经济危机直接导致了大量的银行破产,仅在1930年到1933年间,美国每年就有2000家以上的银行倒闭,银行存款人的利益受到严重损害,全国性银行业恐慌引发的存款人心理恐慌日渐扩散。特别是1930年美国银行的破产,重创了当时存款人的信心。因为该行是美国历史上以存款衡量的最大的商业银行,该行的破产使许多人对美国政府、对联邦储备体系丧失信心,随后的几个月美国出现了大规模的银行破产。为此,美国政府开始采取一系列挽救措施,最为关键的是1933年6月罗斯福新政措施中新的银行法的出台,这标志着美国联邦存款保险制度的正式确立。联邦存款保险机构由联邦存款保险公司(FDIC)和联邦储蓄贷款保险公司(FSLIC)两个平行运作的机构构成。前者负责对商业银行和一些州的互助储蓄银行提供保险,后者则对储贷机构提供保险。联邦存款保险制度建立后立即使美国银行业得到了明显的改观:失败银行数目降低到最小程度,银行的经营状况得到显著改善。

此后,从20世纪60年代起,特别是80年代以后,越来越多的国家和政府开始选择存款保险制度作为保证其国内银行业稳健运营和经济健康发展的重要手段。到目前为止,全球大约有70多个国家建立了正式的存款保险制度。

(二)中央银行最后贷款人制度产生的历史背景分析

最后贷款人(Lender of Last Resort,简称LOLR)是一国货币管理最高当局(一般是中央银行)为化解银行风险,向暂时出现流动性困难的问题银行提供紧急援助的一种制度安排。其直接的目的是消除集体非理性行为造成的金融恐慌,防止暂时性流动性危机向清偿性危机和系统性危机转化。

中央银行的历史起源大致可以追溯至17世纪中后期。最后贷款人的职能产生于19世纪,19世纪中叶前后,连续不断的经济动荡和金融危机使人们意识到:金融恐慌或支付链条的中断是触发经济危机的导火线,而要避免或减轻金融危机,应该让中央银行承担最后贷款人的责任。由此看来充当最后贷款人是中央银行最为重要的职能之一。

米什金认为:“美国的联邦储备体系是针对1907年的银行恐慌而设立的,设立的本意是作为银行危机时期的最后贷款人,也即当其它手段无法给银行提供储备时,为了阻止银行倒闭,联储应向银行提供储备。”美国经济学家T·汉弗莱把以巴杰特为代表的古典经济学派对最后贷款人的建议归纳为:第一,最后贷款人的首要责任是防止恐慌造成的货币储备减少;第二,最后贷款人的主要目标是稳定整个金融体系,而不是单个金融机构;第三,最后贷款人的存在不是为了避免危机的发生,而是缓解危机冲击的影响;第四,最后贷款人应为一切有良好资产抵押的银行提供贷款,而不应拯救不好的银行,其目的是防止恐慌蔓延到好银行,而不是去拯救资产不良的银行;第五,所有的拯救贷款必须是高利息的,有惩罚性的。

二、 两种制度成本与收益的比较分析

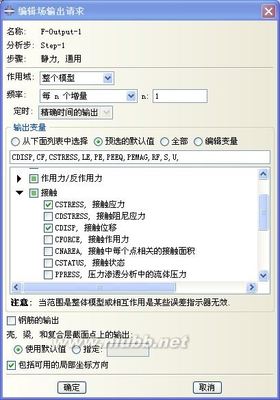

(一)金融稳定与道德危害权衡模型

存款保险和最后贷款人制度的最大收益在于带来金融体系的稳定,最大的危害是滋生道德风险。因此必须在追求金融稳定与道德风险间做出权衡,如下图:

图一:金融稳定与道德危害权衡图

挤即 1 B

兑金 A

的融

可不

能稳 B’

性定 A’

100 负债的保险百分比(道德风险)

上图纵轴代表金融机构发生挤兑的可能性,即金融不稳定的程度,横轴代表对金融机构负债承保的百分比,即发生道德风险的可能性。曲线AA’与BB’反映的是金融稳定与道德风险的关系。曲线AA’凸向原点是因为政府可以通过存款保险或最后贷款人制度来增加金融机构负债的保险百分比,即从A点移向A’点。曲线AA’的截距是由公众对所提供的保障程度的预期决定的。如果保障程度所能提供的保险确实由A提高到了A’的位置。而曲线BB’反映的则是这一“权衡”的恶化,这一现象的出现是因为保险程度的提升增加了道德危害的程度。而如果减少存款保险,那么曲线AA’将是一个向原点内移的过程。此时,金融体系的稳定更多地依赖于市场惩戒的力量,道德风险会增加未来金融体系的不稳定性。

(二)存款保险制度的成本与收益分析

1、存款保险制度的收益分析

Diamond与Dybvig在1983年的DD模型中认为,假定经济中的投资者也即存款人在事前完全相同,且都回避风险,并且事先不能确定自己将来何时消费。这些存款人能把他们在t=0时所拥有的禀赋投资在只有t=2才有投资回报的技术上,但该技术不具有流动性。在不存在金融中介机构时,投资者将被锁入不具流动性的长期投资中,即这些投资只对那些偏好于t=2时消费的晚期消费者才产生高收益,而对于那些偏好于t=1时消费的早期消费者要提前清算长期投资就只能获得很低的收益。当存在一个金融中介机构时,金融机构发行活期存款,它可以向投资者做出承诺:与投资者在没有金融机构情况下得到的相应收益相比,可为t=1的消费支付更高的收益,而为t=2时的消费支付更低的收益。这样金融机构通过发行预期收益在各时期的分布比生产技术的预期收益的分布更平滑的负债能够给消费者更好的消费,从而提高了社会福利水平。

金融机构在为具有随机性需求的消费者提供更好的风险分担的同时,也面临着被挤兑的风险:对一家金融机构的挤兑可能会引起对其他健康金融机构传染性的挤兑,从而使整个金融体系面临着流动性威胁。存款保险从制度上排除了挤兑而没有减少金融机构转换资产的能力,从而间接提高了消费者社会福利水平。

2、存款保险制度的成本分析

第一,存款保险制度的制度建设和维护费用。存款保险制度是一项正式制度安排,世界上大多数国家的存款保险制度是公营的,政府为存款保险制度的建设、运营以及维护的费用会使居民承担直接的税收成本。具体而言,由于制定并实施存款保险制度法律、设立存款保险机构、对银行机构的风险控制与检查等增加了制度运行成本;此外,商业银行等机构则由于缴纳存款保险费以及接受存款保险机构的检查增加了经营成本。

第二,存款保险制度最严重的弊端是道德危害。在存款保险制度下,一方面,存款者对金融机构过度承担风险的市场约束被削弱,金融机构更倾向于从事高风险的经营活动,另一方面,存款保险制度通过拯救问题银行来维护金融稳定,也会刺激经营者为获取较高收益而选择高风险资产。如果缺乏有效的监管措施,必然会导致这一问题更加突出。一家银行过度从事风险投资意味着银行资产的波动性超出社会最优风险水平。如果存在许多这样的银行,银行体系就会变得更加不稳定。此外,由于存款保险的负激励效应,银行过度从事风险性经营,也会使银行的投资活动偏离社会最优投资水平。总之,道德风险解决不好,存款保险将会导致银行风险的增加,金融体系的不稳定而降低总体的经济活动水平。

第三,由于存款保险制度要求纳税人最终承担存款保险机构的损失,而监管者和政府官员最终都是纳税人的代理人,根据委托-代理理论,当监管者与纳税人追求各自最大化利益不一致时,又会产生代理成本。

第四,存款保险制度具有的延缓风险暴露的作用,可能会被权力者利用,导致金融风险不断累积,由此加大解决问题将要付出的代价,最终损害整体的经济利益。

(三)最后贷款人制度的成本与收益分析

第一,最后贷款人制度建设和维护成本

与存款保险制度相比,最后贷款人的制度建设和维护费用大大降低。因为最后贷款人是中央银行的一项职能,由此降低了另设官僚机构的成本。此外,为防止商业银行对中央银行流动性支持的过度依赖,中央银行在提供流动性援助时一般不设立明确的救助规则。中央银行在处理危机银行时具有临时性和随意性,不需要建立正式制度来规范,一定程度上降低了道德风险。但也应该看到由于“建设性模棱两可”的规则,使最后贷款人制度在处理具体案例上存在着摩擦成本。

第二,最后贷款人制度同样也存在着道德风险成本

由历史经验可知,一旦整个银行系统陷入经营困境,政府当局必然会出面拯救。同时,当银行犯集体性错误时,它们可能受到较轻的处罚或不受处罚。所以当经济处于高度繁荣时,银行便乐于提供贷款,那些高收益、高风险的项目成了银行的首先目标。银行信贷的膨胀对经济的过热也起了推波助澜的作用,一旦经济转入低谷,那些原来的高收益项目会首先陷入危机。因为在这些项目上的资金净增量最大,造成银行的不良贷款增加。由于银行清楚银行业的危机面越大,政府越要出面拯救,滋生了道德风险。

第二,最后贷款人制度存在着社会成本。

中央银行执行最后贷款人职能时必须有足够的资金支持。如果中央银行的资产负债现状不允许其执行最后贷款人职能,它只能以增发货币的形式对银行实施救助,在经济已经过热的情况下,这会削弱紧缩的货币政策效果,从而使经济进一步膨胀,一旦泡沫破裂,对整个社会的发展将造成不可估量的损失。另一方面,如果承诺了对银行提供最后贷款,而到需要时中央银行由于实力有限而放弃执行,无法履约,这时公众的信心将大受打击,挤兑浪潮不可避免,可能导致金融体系的崩溃。

三、两种制度比较的启示:存款保险制度应该缓行

通过以上两种制度的比较,我们知道作为金融安全网的两个重要组成部分,存款保险与最后贷款人制度各有其自身特征,决不能混淆。在我国,由于存款保险制度的缺位,最后贷款人在实际上承担了存款保险机构的职责。在发生银行危机尤其是系统性的银行危机情况下,单靠最后贷款人制度是难以独立支撑的。解决这一问题可以考虑在发生系统性的银行危机的情况下,由中央银行牵头,各金融机构共同出资组建紧急救助基金,对陷入流动性危机的金融机构予以必要的帮助。从另一方面讲,存款保险制度也不是万能的,它既不能取代监管当局的审慎监管职能,也不能取代中央银行的最后贷款人职能。作为清偿赔付的保证制度,存款保险制度的职能仅仅是保护存款者的利益,并由此提高存款人对金融体系的信心,最终避免金融体系因在某个金融机构出现财务危机时由于存款人的悲观预期而发生银行挤兑传染而陷入危机。

就我国的实际情况而言,本文认为目前我国建立存款保险时机尚未成熟,还不宜设立存款保险制度,而应该完善中央银行的最后贷款人制度。实证研究表明,存款保险制度对银行提供的保障而带来的道德风险与长期内为保持银行体系稳健所必须的各种激励措施是相互冲突的。存款保险在保证金融稳定和促进金融深化方面都没有起到其应有的作用。世界银行与IMF在1997年对65个国家在1981-1994年间发生的银行危机进行的研究成果证实了存款保险负效应的存在。1999年对东南亚金融危机的研究报告再一次指出,东亚国家曾经为了解决金融困境而采取的一系列公共政策包括存款保险制度,虽然起了短期作用,但同时也助长了人民对政府保护存款的依赖,破坏了市场规则,挫伤了人们在未来采取审慎行为的积极性。存款保险制度在我国迟迟没有建立起来,主要也是考虑存款保险制度的设计不当会引发道德风险、逆操作风险、代理问题。国际经验表明:在一些国家,由于存款保险制度设计不佳,三大风险造成的成本远远超出了存款保险制度带来的好处,导致银行业一次次陷入危机蔓延的境地。此外,我国存款保险制度设立的条件还不够成熟,银行体系还比较脆弱,银行破产还不完全可行,如果银行业几乎没有破产的可能,那么设立存款保险公司的紧迫程度就要大打折扣。

当然,在我国最后贷款人制度也还不够完善,主要是最后贷款人被滥用的问题。由于救助规则不够明确,最后贷款人在实施救助时把握不清“谁该救谁不该救”和“什么情况下该救什么情况不该救”。从农村合作基金会的关闭、农村信用社的风险处置到城市信用社的停业整顿、商业银行的行政关闭、信托公司的清理整顿和破产清算以及证券公司黑洞的弥补都体现了:只要出现了支付问题,中央银行就行使最后贷款人职能,最后贷款人职能被严重滥用。改善中央银行最后贷款人制度首先要严格最后贷款的标准:只救助暂时陷入流动性困境和那些可能导致系统性金融风险的金融机构。此外,还要加大最后贷款的惩罚力度:一方面,应该对最后贷款予以较高的罚息,以消除金融机构套取最后贷款的冲动和由此引发的道德风险;另一方面,应该对使用最后贷款的金融机构的股东和经营者予以必要的惩罚。对那些造成了最后贷款损失的金融机构的股东,必须取消其出资、参股其他任何金融机构的资格。对于经营者,则应该取消其金融从业资格。总之,在目前存款保险制度设立条件还不成熟的情况下,银监会加强事前的监管与中央银行最后贷款人的事后补救相结合是可以弥补存款保险制度缺位之不足的。

参考文献:

[1] 徐孟洲,郑人玮《论我国银行危机救助法律制度的改革与完善》,[J]《法学杂志》,2004年3月,P30-32。

[2] 何光辉 《存款保险制度研究》,[M]北京:中国金融出版社,2003。

[3] 方军 《中央银行最后贷款人职能与应该注意的问题》[J],《金融会

计》,2004年4月。

Preventing runs on banks: Comparative research of deposit insurance and lender-of-last-resort facilities

Abstract: It is an important insurance that one countrys financial systems operate steadily to take precautions against and dissolve financial risks effectively. After opening, faced the violent impact of international financial circles, the competition of domestic financial circles is fiercer. The bank will be unavoidably bankrupt. It is effective to take precautions against the finance crisis caused through runs from inpidual bank. It is a new challenge of financial supervision for our country. Both of lender-of-last-resort facilities and deposit insurance system are important components of the financial safety net. This text thinks our country unsuitable to set up the insurance system of deposit at present after the comparative research of two kinds of systems, and should perfect lender-of-last-resort facilities.

Key words:

Lender-of-last-resort facilities; deposit insurance; finance stability

作者:姜占英 刘浏

爱华网

爱华网