银行不良资产处置问题的困扰

文/孔善广 2005年7月17日

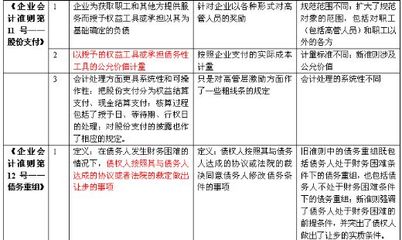

被称为中国经济体制改革成本的国有银行不良资产,在上世纪末已形成了一个惊人数字——4000亿美元的坏账,因而在1998年为启动国有银行商业化改革铺路而诞生了四大资产管理公司。为了使四大国有银行符合有关标准(如资产充足率和不良贷款率等),而将国有银行的不良资产剥离给华融、长城、东方和信达四大公司,目的是最终将国有银行能走向市场化和商业化。

然而,四大资产管理公司承担处置银行剥离的巨额不良资产的责任,具有浓厚的政策性背景,正如以往建立股市主要为解决国有企业困境一样,结果却还未达到初衷目的,也改变不了真实的现状——对于国家财政或国有资产来说,始终还是“左袋换右袋”,虽然这是无可奈何却还算是有效的方案,四大银行可以“轻装上阵”迈向商业化,但对于不良资产处置问题仍然存在着困扰。

刚披露的审计报告再次暴露出处置不良资产存在的问题,其中包括违规剥离和违规收购不良资产、违规挪用资产处置回收资金为职工谋利或公款私存,造成回收资金损失等。这次对四大资产管理公司的抽查审计中,抽查资产5544亿元,共查出各类违规、管理不规范问题和案件线索资金715.49亿元,占抽查资金的13%。而根据各资产管理公司网站公布的资料计算,四大资产管理公司已承接的不良贷款共11806亿元,至今年5月底已处置不良资产7008亿元,回收现金1433.5亿元,回收率仅20%。如果根据人民银行聘请外界专家对剥离资产进行的估计所认为的回收率50%左右计,则对比已处置的不良资产中就损失了2000多亿元。虽然银行不良资产处置是中国市场经济改革的新问题,但却说明了我们在银行不良资产剥离与处置从措施制定到执行过程中,缺乏相关法律约束和良好的监管机制。

对于国有银行不良资产的形成,虽然有必要追索和反思过去,但最重要的是现国有商业银行如何避免不良资产出现及应及时自行处理的问题。现在,国有商业银行已经走向商业化,甚至多方面进行合资并准备上市,相信能逐渐形成良好的管治机构和管理机制,与以往对比能最大程度上避免不良资产的出现。但对于出现不良资产的处置问题,同样有国有企业资产损失的“冰棍效应”之说,即不良资产发生后立即处理,其回收率为90%,三个月后为75%,一年后为25%,两年后为12.5%。因此,出现不良资产应在银行内立即作出决策反应,及时作出处理,才能避免拖延而造成资产损失。

最后总结银行不良资产剥离和处置存在的问题有三个:一是存在浓厚的政策背景,并非市场化运作;二是没有相关法律的约束,缺乏监管机制的有效监督;三是处置不良资产也存在“冰棍效应”。为此,面对仍然存在巨大的未处理的不良资产,必须吸取经验教训,制订并完善良好的运作机制。

爱华网

爱华网