一、真实利率与“泰勒规则”

2006年3与月15日,美国劳工部宣布二月份美国消费物价指数(CPI)成长温和。二月份消费物价指数攀升0.1%,其中能源、食品及服装价格出现下跌,而医疗健保、住房以及机票价格上升,符合华尔街经济学家的平均预期。核心CPI指数仅成长0.1%,略低于经济学家普遍预计的上升0.2%。2005年,CPI数字累计上涨3.6%,较上月的4%略有下滑;核心数字累计成长2.1%,与上月持平。按照目前通货膨胀水平,FED的中性利率水平大体定在4.5%-5.5%。

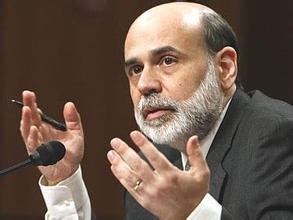

在CPI数据公布之后,市场预计联储局有望尽快结束利率紧缩政策。但是,3月28日,FED不仅继续加息,美联储本周宣布再度调高联邦基金利率至4.75%,这是自2004年6月以来连续第15次调高利率,为25年以来持续时间最长的加息周期。而且,伯南克先生还在暗示,FED可能继续加息。美联储在3月28日的会后声明中表示,未来或将进一步紧缩货币政策,以维持经济增长和物价稳定之间的大体平衡。能源和初级商品价格上涨,似乎对核心通胀影响有限;同时,本季度经济增长已经强劲反弹,但可能转趋温和,呈现更可持续的态势;美联储将根据经济前景转变的需要做出适当应对。看来,这一轮加息没完没了。

按照所谓的“泰勒规则”,美联储所追求的“中性利率”应该是在CPI基础上加2个百分点,就够了。那么,4.5%就是这一轮加息的顶部了。但是,伯南克的讲话暗示着美联储将在5月份的会议上再度调高利率至5%。甚至有经济学家认为,美联储加息的过程将持续到2007年,利率可能升至6.5%才会停下来。理由是近期经济展望比较乐观,景气会更加强劲。此外,2006年的失业率将从4.8%降至4.5%等等。

这是为什么?伯南克究竟要干什么?难道他要放弃“泰勒规则”另搞一套?这只能说明还有比真实利率和“泰勒规则”更重要的东西,而伯南克和他的同事们在加息公告中又没有告诉大家,这个问题值得我们细究。

二、“双赤字”和“资产泡沫游戏”危及强美元的根基

伯南克面临的现实问题是:美国财政赤字需要外资流入,美国贸易逆差需要外资流入,美元强势需要外资流入,美国的消费需求需要外资。对于“双赤字”的危害,刚刚离任的格林斯潘先生是最清楚的,在他看来,外国投资者总有一天会“对美元资产失去兴趣”,这样,美国经济和美元都将面临巨大的考验。

说得通俗一点,双赤字的含义很明确:政府借贷没有节制,民众消费开支过度,导致财政赤字和经常项目赤字有增无减。这些使得美元贬值成为必然。2005年,英国《金融时报》警告美国政府:如果美元再贬值30%,其作为“安全港”的储备地位无疑将被破坏。而如果美国继续按目前的速度开支和借贷,美元最终将丧失其在国际金融界的强大地位。

三、维护美元地位至关重要

美元一向是主要国际货币,但其主导作用目前大为失色,地位已今非昔比。2000年到2004年,美元对欧元比价下跌62%。之所以出现这种情况,主要是美国作为世界主要储备货币的保护者,其种种做法欠妥,如政府借贷没有节制,消费开支过度,经常项目赤字庞大。这些使得美元贬值成为必然。美国的决策者们似乎希望通过美元贬值来达到它的目的。然而,这是一种危险的游戏,在这个现实世界上,谁会对几乎注定贬值的货币进行投资?美国的经常项目赤字是造成这种全球性担忧的核心。据经合组织最新的《经济展望》报告预测,到2006年,美国的经常项目赤字将达到8250亿美元,相当于美国GDP的6.4%。

过去4年,美国无节制地发行货币,其他国家纷纷效仿,世界金融体系已经成为一个大印钞厂,全球范围内货币流动总量比以往任何时候都大——导致全球货币泛滥。这种全球性的流动使得大量金钱追逐有限的资产——进入股票市场和住房市场——资产泡沫此起彼伏。如果没有亚洲各国中央银行的巨大支持,美元会更加疲软。但无论如何,这种支持是有限的。历史上,每逢美元下跌,世界经济都面临不利。20世纪70年代初布雷顿森林协议崩溃时,美元下跌,所有人都感受到了痛苦——通货膨胀和衰退。80年代末,美元下跌对美国经济没有造成多少损害,却通过迫使日本当局削减利率,让日本经济出现了泡沫。

市场参与者与FED的互动性是不容忽视的。FED加息的作用主要表现在:第一,外汇交易,买高息货币是可以收利息的。因此,大家竞相购买美元,卖出非美货币。外汇交易者投机美元,客观上推动美元升值。第二,相对而言,全球储蓄资源过剩依然存在。伯南克很清楚这一点,他需要外资在美国投资,他也需要美元保持强势。这样,美国经济所需要的外部资金就解决了。因此,在传统“中性利率”的基础上,再加多加50个左右的基点,对于美联储来说,有时候是必要的。

四、除了加息,伯南克还有别的招吗?

如果美国减息或者保持现行利率不变,那么,在欧洲中央银行、日本中央银行加息意图越来越明显的情况之下,美元将被抛弃。如果美元贬值,外国中央银行将减少购买美国政府的债券,美元资产将被投资者抛售,美元将受到巨大的压力。这样,美元将进入“贬值——加速贬值”的恶性循环。

在美国,在利率市场存在着长短期利率倒挂的现象——美国国债收益率曲线异常平缓。按传统经济理论,这种利率倒挂预示着经济可能出现衰退。但伯南克在最近的公开言论中却一再表示,尽管目前美国长期利率与短期利率有所收窄,但他并不认为这预示着美国经济增长放缓。他认为,美国长期利率异常偏低,并非因为美国经济增长放缓所致,而可能是因为长期债券供应不足或者养老基金需求强劲等因素引起,而这些因素会促使美联储将短期利率提高到正常水平之上。3月28日,美联储的加息行动刚好反映了他的看法。利率倒挂如果持续下去,联储的升息行动也将得以延续。联邦基金利率期货合约已经对此有所反应,由此推论,5月份FED加息至5%基本成为定论,而2006年底升至5.5%的可能性也提高了。

在过去30年,有选择地加息已经成为FED历任主席的看家法宝。看来,伯南克也离不开这个法宝。

Intended federal funds rate

Change and level, 1990 to presentA basis point is 1/100 percentage point.

爱华网

爱华网