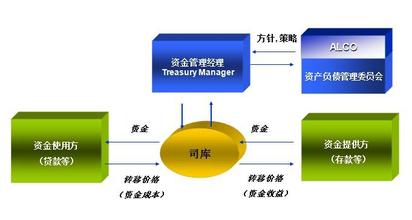

1、关于上存资金综合成本率的确定问题。二级分行辖属支行总体上存资金综合成本率如果选用加权平均水平,由于深受相对特大支行因素的影响,通常情况下,相对特大支行的上存资金成本率明显较低,较大地拉低二级分行总体资金成本率的水平,因而,大多数支行都会因资金成本率水平因素而要亏损一块效益,不利于调动大多数支行筹集存款资金的积极性。拙以为,如果选用辖属支行中处于中位数水平的支行的上存资金综合成本率,则更有效地调动全部支行努力增加上存资金而努力扩大筹集存款的积极性。

2、关于贷款综合收益率的确定问题。二级分行辖属支行总体贷款综合收益率如果选用加权平均水平,由于深受相对特大支行因素的影响,若特大支行的贷款综合收益率与其他支行存在明显差距,则会较大地拉低或拉高二级分行总体贷款综合收益率的水平,因而,不利于调动或激发贷款低效高险支行增加净上存资金和贷款高效低险支行适当扩大借用信贷资金的积极性。拙以为,如果选用辖属支行中处于中位数水平的支行的贷款综合收益率,则更有效地调动或激发低效高险支行增加净上存资金和贷款高效低险支行适当扩大借用信贷资金的积极性和创造性。

3、关于贷款经营费用率的确定问题。基于现行财务费用核算中贷款经营费用没有单列核算,贷款经营费用支出数据的获取较为困难。但是,较为困难并非等于收集不到,因为中国工商银行系统已于2001年开始在推行全面成本管理和实行分产品成本核算。贷款经营费用率应当采取二级分行辖属全部支行的贷款经营费用率加权平均水平。 4、关于二级分行总体经营管理资金成本率的确定问题。由于二级分行集中统一上缴支行的一级存款准备金和二级存款准备金,而一级分行计付给二级分行的一级存款准备金和二级存款准备金利率低于支行上存给上存资金的利率,这一利息差额部分应当列入二级分行集中统一经营管理资金成本;二级分行集中统一经营管理资金还需支出一定的经营性费用和人力性费用。因此,二级分行总体经营管理资金成本率=[一级存款准备金×(支行上存资金利率-一级存款准备金利率)+二级存款准备金×(支行上存资金利率-二级存款准备金利率)+二级分行本级支出的经营性费用和人力性费用]/ 二级分行辖属全部支行的全额上存资金×100%。 5、关于单位贷款资产目标利润与单位上存资金利润之比值ω的取值问题。在上述构造的内部资金转移定价模型及调整机制中,单位贷款资产目标利润与单位上存资金利润之比值ω是一个非常重要的参数,其数值大小直接影响着内部资金转移价格的高低。假设,k1=4.45%,k2=4.85%,d=2.8%,i=6.55%,t1=4.2%, t2=3.85%, t3=72.64%, t4=6%, t5=6%, t6=78.76%,ω取值为0.8,0.9,0.95,1,1.05,1.1,1.2。通过模型计算,得到结果:ω 0.8 0.9 0.95 1.0 1.05 1.1 1.2A(%) 3.098 3.085 3.079 3.073 3.067 3.062 3.052B3(%) 4.767 4.749 4.740 4.732 4.724 4.717 4.703 P(%) 0.298 0.285 0.279 0.273 0.267 0.262 0.252 ωp(%) 0.238 0.257 0.265 0.273 0.280 0.288 0.302 上表表明,内部资金转移中,上存资金基准利率a、信贷资金借款b3与ω值成反比例变化。同时,ω值越大,贷款高效低险支行增加单位上存资金的目标利润越小,而贷款高效低险行处借用资金而增加单位贷款资产的目标利润将越大;反之亦然。根据承担经营成本、风险与利益对称原则,ω值应取0.95~1.2为宜。在确定其具体水平时,首先要确定二级分行系统整体贷款盈利率目标。其次将二级分行系统整体贷款毛利在上存资金与借用资金之间进行分解。应当根据全行资金供求状况来确定,当全行资金富余时,则ω值要较大一些;当全行资金趋紧时,则ω值要较小一些,乃至等于1。 6、关于贷款资产高效低险、低效高险支行的确定问题。划分贷款资产高效低险、低效高险支行,需要具有合理的操作标准和方法支持。拙以为,可以选取贷款收益率和不良贷款率指标进行加权计算贷款质量效益综合指数(两个指标需进行归一化处理),其计算方法为:某支行的贷款质量效益综合指数=0.6×(该支行贷款收益率/二级分行全辖平均贷款收益率)+0.4×[1/(该支行不良贷款率/二级分行全辖平均不良贷款率)]。贷款质量效益综合指数大于1的支行划为贷款资产高效低险支行,小于1的支行划为贷款资产低效高险支行。 7、改革营业费用计划核定与控制方法。实行绝对额和营业收入费用率(营业费用与营业收入之比例,这里的营业收入是指实收贷款利息和上存资金利息)双重控制,绝对额控制底线和顶线,营业收入费用率超过计划的,费用绝对额按底线控制;营业收入费用率低于或等于计划的,费用绝对额为实际营业收入与计划营业收入费用率之乘积,但最大不得超过顶线。 8、改善财务核算管理机制,确保收入成本核算的真实性和准确性。一是要尽快把市地行建成真正的基本核算单位。二是加强财务核算的数据库建设,将下级行的收入、成本的综合核算和明细核算全面的纳入上级行计算机监控范围。三是加强对下级行收入、成本核算合法合规性和真实准确性的稽核检查工作,从严查处违法违规行为。[参考文献][1]罗锐韧.哈佛管理全集.北京:企业管理出版社,1998.[2]朱子云.发放贷款乎,上存资金乎.金融参考,1998,(1).[3]蒋东明.现代商业银行资金内部转移计价机制初探.金融论坛,2002,(4).[4]工行江西省分行.关于完善工商银行内部资金价格机制的建议.中国城市金融,2001,(10).[5]朱子云.银行内部资金转移定价问题新探.中国城市金融,1998,(7).[6]朱子云.工商银行内部资金转移价格最优化模型探讨.杭州金融管理干部学院学报,2000,(4).

爱华网

爱华网