东以其所持有的上市公司股份抵偿其所欠上市公司的债务,上市公司按法律规定相应减少注册资本的一种偿债方式。简单地说,就是上市公司的大股东或实际控制人占用了上市公司的资金,在无力偿还的情况下,将其所持有的上市公司股份按照一定价格偿还给上市公司,以抵消其所欠的债务,最后将用于抵消的股份依法注销,减少上市公司注册资本的行为。用“以股抵债”这种方式来解决俄罗斯外债问题,就是把俄罗斯外债转换成俄私有化企业的股权,即债务股份化。俄罗斯私有化法为这种偿债方式制订了相应的规则:只有根据国际标准确定了企业价值后,才能将债务转化为私有化企业的股份;“以股抵债”必须按照对所有参加者都有利的汇率来进行;西方债权人在得到俄罗斯企业股份的同时应承担对该企业进行投资的义务。俄罗斯最大的债权国德国曾对这种债务转换方式表示关注,2001年4月普京访德期间也就相关问题同对方进行了探讨,但在选择何种企业股份的问题上双方无法达成一致。德国感兴趣的是俄罗斯天然气工业公司,现德国鲁尔燃气公司在俄天然气工业中只占 4%的股份,而其天然气供应已占德国需求的35%,因此,德企图控制这一部门以便稳定地获得天然气供应。俄方则认为,天然气工业是支撑俄经济和外汇收入的重要部门,用天然气工业公司的股份支付外债的办法是不现实的,对俄罗斯十分不利。此外,俄罗斯一些经济学家还以为,俄企业股票的市场价格远没有反映出其实际价值,与其用被低估了的股份,还不如用现汇偿债更为有利。可见,“以股抵债”的方式在目前看来实施的难度还很大,但从国际外债实践的发展趋势以及“股权”换“债权”所带来的投资效应来看,其运作空间还是相当广阔的,需要债务双方更为务实的磋商。(3)外债资本化。所谓外债资本化,就是债务国银行把部分债务以低于帐面数额的价值打折扣之后,以债务形式在金融市场上出售,购买债券的企业或个人在债务国中央银行仍按原来帐面数额兑换成当地货币,并在债务国内进行投资。俄罗斯欠伦敦俱乐部及外国出口商的债务已在二级市场流通,一批商业银行也已积累了在国际金融市场开展业务活动,包括进行俄外债交易的丰富经验,因此俄罗斯已具备实施外债资本化战略的条件。俄罗斯外债资本化的具体做法可以由外国投资人向俄提出投资建议,并对拟投资项目进行论证,项目确定后投资人在二级市场以低于面值的价格购买俄债务,之后该债务由俄中央银行回购,支付本国货币,其汇率应使债务低于面值但高于二级市场价格,这样外国投资人即可利用上述资金对俄进行投资活动。外债资本化,对债权国银行和债务国都有好处。债权国把一些俄罗斯国家所欠的外债打折扣买回,在一定程度上缓解了因债务国长期拖欠债款而造成的资金周转困难,并减少了某些债务国将来可能带来的赖债风险。因而债权国对外债资本化普遍感兴趣,表示愿意予以合作。另一方面,外债资本化,对债务国来说,益处也不小。无需动用外汇偿付债务就能减少外债数额,但如果失控就有可能使本国一些关键部门或企业最终被外国所控制,需要慎重行事。如外债资本化速度过快,就有可能导致通货膨胀的加剧。

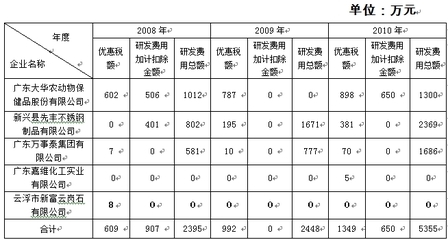

2、俄罗斯外债的偿还能力和前景分析。2001年2月,俄罗斯与巴黎俱乐部外债重组的谈判宣告失败,迫使俄罗斯政府不得不将解决外债问题的着眼点,由债务重组转移到按期偿债。因此,俄罗斯政府已逐渐放慢了债务重组的步伐,抓紧时间按期偿债,甚至提前偿债。外债偿还能力的大小既是一国信誉的直接反映,也是一国经济实力和应变能力的综合反映。衡量外债的偿还能力的标准①有两个:一是生产能力标准,是指拿出部分国民收入偿还外债本息后不影响国民经济正常发展;二是资源转换能力标准,是指用于偿还外债的那部分国民收入能否转化为外汇。俄罗斯所欠的内、外债规模与其国民生产总值和外汇储备相比是巨大的。从1999年开始,俄罗斯经济连续六年保持良好增长势头,经济连续6年都保持在6%左右的增长速度。2004年GDP增长达到7.1%,GDP总额超过5500亿美元(按1美元约合28.2卢布计算),人均GDP突破4000美元。出口更是一枝独秀,全年出口额为1820亿美元,进口额为950亿美元,贸易顺差达到创纪录的870亿美元。而石油美元大量拥入,也使得国家的“腰包”越来越鼓:截至2004年年底,俄罗斯黄金外汇储备达到1245亿美元的历史最高水平,外汇储备第一次超过外债额②(见图2,图3)。在总额不断增加的同时,俄罗斯黄金外汇储备的结构组合也得到很大程度的优化,比例安排更趋合理③。外债偿还能力受本国外贸创汇能力的影响,俄罗斯国际储备呈现快速增长的趋势,极大地增加了其偿还外债的能力。此外,2003年俄罗斯为油价超出预期而获得的石油出口收入设立的稳定基金,至2005年2月1日总额已达7400亿卢布。从2000年开始俄罗斯国家预算收入首次出现盈余,同时外债占GDP比重逐渐下降,通货膨胀率减少,投资额一直保持上升,经济增长开始转变为主要依靠稳定的内部因素,市场化经济改革已经初步取得成效,国内政治形势相对稳定,宏观形势与微观运行已经进入了良性循环的轨道,所有这些为以后的外债偿还提供了前提条件。

资料来源:1、俄罗斯中央银行;2、根据官方数据计算。

资料来源:1、俄罗斯中央银行;2、根据官方数据计算。

但是我们要看到俄罗斯外贸顺差是在1998年俄罗斯金融危机以后卢布严重贬值,出口急剧减少的情况下发生的,国际储备的增加很大程度是取决于1999年开始的原油价格上涨因素。随着卢布贬值效应的失效,外贸顺差会有较大幅度的减少,外汇收入用于支付外债的比重会进一步提高。图4是俄罗斯在2002年~2020年期间需要偿还外债的规模。

为减轻巨额外债的压力,自2003年初俄罗斯推出一项国债新战略,总体思路是利用能源出口形势较好、经济发展势头加快、外汇储备充足的有利局面,提前偿还部分外债。按照这一思路,俄罗斯开始陆续提前偿还欠IMF的贷款。俄先后8次向IMF寻求援助,共计获得220亿美元的贷款。根据还债时间表,最后一笔33.3亿美元的债务应在2008年前还清,但俄罗斯政府动用“小金库”——稳定基金的资金,在2005年1月底提前予以偿还。据报道,IMF支持俄政府的提前偿债计划,没有要求后者支付后几年的利息,仅此一项俄罗斯节省了2.04亿美元的利息支出。目前,俄罗斯外债占GDP的比重已降至约20%的水平(见图5)。

资料来源:1、俄罗斯财政部;2、俄罗斯中央银行。

提前还债的另一个考虑是,俄罗斯政府一直担心,国际油价和原材料价格没准儿什么时候会大幅回落。而且作为一个大国,俄罗斯不可能像一些欧佩克成员国那样,单纯依靠石油出售来支撑整个国家的经济。所以趁现在出口兴旺、国内美元充足之时,最大限度地减轻外债负担。据俄罗斯财政部测算,每偿还100亿美元的债务,光利息一项每年就可节约7亿至13亿美元。俄罗斯提前偿还外债,还与解决国内货币政策的难题有关。由于石油美元充斥国内市场,俄国内外汇储备增长迅猛,导致外汇占款快速增加,俄罗斯央行通过银行间外汇市场被动投放的基础货币规模越来越大,通胀压力持续加大。提前偿还外债,既减轻国家的债务负担,也可缓解通胀压力,可谓一举两得。

据俄《导报》2005年4月29日报道,2005年以来,国际石油价格持续走高使以石油为主要出口产品的俄罗斯黄金外汇储备①连续攀升。以前国际金融界对俄黄金外汇储备的构成并不关注,可是现在随着俄黄金外汇储备的大幅度增加,国际金融界在预测汇率时开始考虑俄中央银行的一举一动。随着外汇储备的增加,俄准备提前偿还拖欠巴黎俱乐部的部分债务。现在国际金融界专家正在研究俄罗斯的这一举措可能会对国际外汇市场产生的影响。

按照俄罗斯财政部2004年年底向政府递交的2005年联邦预算草案,计划将外债由2005年1月1日的1137亿美元降至2006年的1074亿美元。2005年除提前偿还欠IMF的债务外,俄罗斯政府还计划至少拿出700亿卢布提前偿还欠其他债权人的债务。俄罗斯专家估算,如果以这一速度偿还外债,俄罗斯政府将在今后6至7年内还清所有欠债。但以目前的情势看,这一时间表可能还会提前。虽说俄罗斯已决心提前偿还所有外债,但似乎还不是单方面说了就算,债权人的配合也很重要。有报道说,日前俄罗斯与最大的债主——巴黎俱乐部在伦敦就提前偿还部分债务进行了接触,由于巴黎俱乐部不答应俄要求免除今后几年利息的条件,会谈因此搁浅。①

尽管如此,但是综观俄罗斯国内外形势,从总体上看,俄罗斯外债形势仍不容乐观。俄罗斯经济转轨初期大规模的外债重组,只是将偿债期限推迟到了2002~2020年期间,债务负担不但没有减轻反而因此而加重,外债余额仍然很大。据测算,从现在起到2020年前,俄罗斯需偿还的外债本息合计将达到2120亿美元,其中700 亿美元是因债务重组而产生的利息。在2005 年和2008年的偿债高峰,俄罗斯每年需偿还的外债都将达到150 亿美元。即使借新债还旧债,也只是意味着把还款日期集中到了3~5 年,这不仅不能从根本上减轻偿债负担,而且还有可能形成新的偿债高峰。尽管近期内俄外债不会出现太大问题,但俄经济存在的结性缺陷以及其它内在的不稳定因素必将对俄外债问题的解决前景产生远影响。

参考文献

[1]娄芳:《俄罗斯经济改革透视—从“休克疗法”到“国家发展战略”》[M],上海财经大学出版社2000年。

[2]庄毓敏:《经济转轨中的金融改革问题——对俄罗斯的实证研究》[M],中国人民大学出版社2001年。

[3]徐向梅:《浅论俄罗斯的外债问题》[J],《东欧中亚市场研究》2002 年第10期。

[4]李翔、毕洪业:《俄罗斯的外债问题》[J],《东北亚论坛》1998 年第2期。

[5]马蔚云:《俄罗斯的债务问题》[J],《东欧中亚市场研究》2001 年第3期。

[6]李中海:《俄罗斯外债:经济增长背景下的隐忧》[J],《东欧中亚研究》2002 年第4期。

[7]庄起善:《论俄罗斯经济增长的制约因素》[J],《世界经济研究》2003 年第3期。

[8](俄)叶夫根尼·雅辛著,毕洪业译:《俄罗斯经济增长与发展》[J],《俄罗斯研究》2003 年第1期。

[9]张硕:《巴黎俱乐部债务重组对债务国经济的影响》[J],《国际金融研究》2002 年第11期。

[10]〔俄〕Д.Л.格洛瓦切夫:《国债理论及俄罗斯和国际外债实践》[M],莫斯科出版社1998年。

[11]财政部课题组:《俄联邦财政制度》[M],中国财政金融出版社1998 年。

[12]孙建耘:《俄罗斯加速卸载外债包袱》[N],《金融时报(中)》2005年2月16日。

[13]程亦军:《2004年俄罗斯金融形势点评》[J],《俄罗斯中亚东欧市场》2005年第2期。

[14]范敬春:《迈向自由化道路的俄罗斯金融改革》[M],经济科学出版社2004年。

[15](俄)阿巴尔金:《俄罗斯发展前景预测——2015年最佳方案》[M],社会科学文献出版社2001年(中译本)。

Study on Russia’s Foreign Loans

Chen Liu-qin

(TianjinAcademy of Social Science,300191)

Abstract:Since 90 years 20 century , Russia walked up the road from planned economy to market economy,and run up mint foreign loans. In the near years, Russia’s foreign loans balance was descending,but it’s dimensions still keep bulkiness, the configuration of foreign loans will go with reason. After the crisis of Russia’s foreign loans, the task of recomposing foreign loans.To settle the problem of foreign loans may consider to pay a debt in goods or by stock or by capitalization. To make a comprehensive view about Russia position, Russia foreign loans posture still did not optimize as a whole.

Key words: Russia; foreign loans; Russia’s foreign loans

该文已经发表在《东北亚论坛》2006年第3期

①国际清算银行、国际货币基金组织、经济合作与发展组织、世界银行编,赵天朗等译:《外债定义、统计范围和方法》,中国金融出版社 1991年版第9页。

②〔俄〕Д.Л.格洛瓦切夫:《国债理论及俄罗斯和国际外债实践》[M],莫斯科出版社1998年版第138页。

①根据国际通行的外债监控系统,负债率、偿债率和债务率是衡量一国债务负担状况的主要指标。A、负债率是外债余额与 GDP 的比率,通常不应超过 35%,否则说明该国对国外资本的依赖性过大,很难承受国际金融市场变化的影响,一旦国外资金供给出现困难,国家的经济发展就会急剧衰退,难以依靠自身的力量使经济恢复和振兴。B、偿债率是外债还本付息与出口商品和劳务收入的比率,通常不应超过 25%,否则说明该国在这一年内的对外偿债负担过重,还款有出现危险的可能。C、债务率是外债余额与外汇收入的比率,通常不应超过 100%,否则说明该国外债余额过大,外债负担过重,在现有外债余额到期偿还时,该国的外汇收入很难满足对外还款的需要,即使在未来几年内外汇收入有可能增长,但增长速度一般却很难赶上债务到期的速度。参见李中海:《俄罗斯外债:经济增长背景下的隐忧》[J],《东欧中亚研究》2002年第4期第38页。

②李中海:《俄罗斯外债:经济增长背景下的隐忧》[J],《东欧中亚研究》2002年第4期第38页。

③巴黎俱乐部:是以西方国家官方债权人为主,在处理其与发展中国家债务问题的过程中协调西方各国立场的多边机制。自1956 年在巴黎举行第一次活动以来,到 2002年10月,巴黎俱乐部与78个债务国签署了356 项债务重组协议,4060亿美元债务得到重组。

④伦敦俱乐部:是以西方私人部门债权人(主要是商业银行和公司)为主的债务重组机构,1976 年与扎伊尔债务人的会晤是其第一次活动。

⑤PRIN 债券主要用于偿还前苏联债务本金,发行总额约 225 亿美元,偿还期从 2002 年到 2020 年;IAN 债券主要用于偿还前苏联逾期未还的利息,发行总额约60亿美元。这两种债券都是 1996 年,俄与伦敦俱乐部达成债务重组协议的产物。

①多元化币种抉择在理论上的依据是:币种投机活动从长期看是不赢利的,因为随着时间的推移,币值变动倾向于抵销利率差异,这样所有货币的借款费用最终大体相等;即使在某一时点上,某种货币出现升值,同时也意味着另一种货币贬值,因此借款国在升值货币中蒙受的损失,可能在贬值货币中得到弥补。

①财政部课题组:《俄联邦财政制度》[M],中国财政金融出版社1998 年第 126 页。

①国际上用债务偿还比率或指标衡量一国的外债偿还能力:负债率=外债余额/GDP≤20%,外债饱和后外债余额增长速度应不大于GDP增长速度; 债务率=外债余额/外汇总收入≤100%,外债余额增长速度应不大于外汇收入增长速度;偿债率=年偿还外债本息/年外汇总收入≤20%(主要指标),外债饱和后,年偿还外债增长速度应不大于年外汇收入增长速度。

②亚洲金融危机以后,鉴于短期外债流动性很大,极易于对一国经济造成冲击,国际社会更加看重短期外债与外汇储备之比,其比值不应大于100%。

③在以往的俄罗斯黄金外汇储备结构中只有两项内容,即黄金和外汇,而且黄金所占比例很高,外汇比例过低。例如,在1999年4月份俄罗斯黄金外汇储备结构中,黄金与外汇的比例是38:62,说明外汇储备资产的流通性很差,支付能力很低,金融地位相当微弱。这种状况在2003年发生了彻底的变化,当年12月的储备结构中黄金与外汇的比例变为5.51:94.49。这表明俄罗斯获得硬通货的能力极大提高,储备资产的流通性大为改善,支付能力显著增强。2004年年底的储备结构又得到了进一步的改善,黄金和外汇的比例更加合理,为3.18:82.46。此外,在储备结构中还出现了一项以往所没有的内容——特别提款权、国际货币基金组织储备金和其他储备资产,分别为0.01亿美元、0.03亿美元和168.67亿美元。参见程亦军:《2004年俄罗斯金融形势点评》[J],《俄罗斯中亚东欧市场》2005年第2期;http://www.cbr.ru.

①新华网莫斯科2005年4月29日电:截至2005年4月22日,俄罗斯黄金外汇储备达到了创纪录的1413亿美元,位居世界第六位,仅次于日本、中国大陆、中国台湾省、韩国和新加坡。

① 孙建耘:《俄罗斯加速卸载外债包袱》[N],《金融时报(中)》2005年2月16日。

爱华网

爱华网