《证券投资基金法》颁布已经五年了,它对证券市场中的开放式基金、封闭式基金的运行、管理、规范和监管起到了重要的作用,客观上它助推了中国基金业的发展,也见证了中国基金市场的快速前进,应该说功不可没。但是,《证券投资基金法》的历史局限性很大,特别在中国证券市场进入新一轮牛市、以及资本市场如何促进产业资本发展的新的历史条件下,显得有些不适应,现在已经有人在呼吁在《证券投资基金法》基础上重新制定《基金法》,笔者支持这样的观点。新的《基金法》至少应当涉及下列内容。

其一,《基金法》不应当在《证券投资基金法》范围内修修补补,而应当在更高的起点上构建有中国特色的基金法律制度,成为基金法律制度与基金市场的基本法,以促进中国资本市场的发展与规范,实现证券资本市场与产业资本市场的对接。

《基金法》中包含的基金,不应当局限于证券投资基金,也应当包括证券投资基金、股权投资基金、产业投资基金(包括产业引导基金、风险投资基金及创业投资基金);不应当只局限于公募基金,也应当包括私募基金;不应当只局限于开放式基金和封闭式基金,也应当包括ETF、LOF等具有金融衍生产品性质的基金;不应当只限于针对投资境内证券市场的基金,也应当包括面向投资海外资本市场的基金;不应当只限于按信托法产生的基金,也应当包括按合同法、公司法、合伙企业法产生的基金。当然,对一些特殊种类的基金,可以规定由国务院用法规方式专门规范,如外汇管理基金、主权基金、金融机构建立的基金、社保基金、保险基金、以及非盈利性的公益基金、彩票基金、慈善基金等。

其二,《基金法》应当改变目前基金种类五花八门、监管机构政出多门、监管措施相互交叉并存在冲突的局面,建立相对统一的基金监管机构与类别行业协会,强化市场管理和自律规范。

在中国资本市场高度发展的今天,基金已成为经济发展的一个重要的生长点并在今后越来越被看重,但相应的,各类基金设立审批、募集管理、法律规范、内部治理、运行规范、违法处罚都是完全由不同的监管主体分别进行,存在相当大的差异性、冲突性和不协调性,长此以往,会影响各类基金的发展乃至中国资本市场的发展,笔者以为,通过《基金法》的订立,可以改变这种局面,在分口募集的前提下实施归口监管,实现基金业整体上的相对统一性,将法律规范、监督管理、内部治理、违规处罚等方面在宏观上加以相对统一。

其三,就证券投资基金法而言,应当解决基金主体缺位与基金内部治理不善问题,使证券投资基金法律制度得到完善与健全,使之能够更好地为中国资本市场服务、为投资者提供更多更好的理财产品。

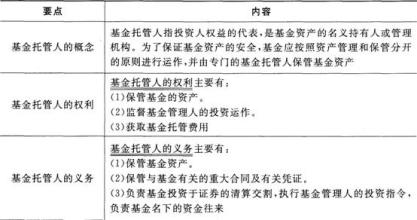

《证券投资基金法》颁布后,证券投资基金主体缺位的问题没有得到解决,谁可以代表基金及可以处置基金财产的质疑始终困扰着市场,而基金管理人、基金托管人并不是真正意义上的所有者,而仅是投资者基金财产的管理者,而基金投资者本身又不固定,一直处于流动的状态,这种基金投资者(委托人、信托人)虚拟化并且权力被压缩的状态,导致了基金管理人作为受托人的权力和权利被放大,在缺乏制衡与监督的情况下,基金管理及基金内部治理中出现种种治理不善,如“基金黑幕”、“老鼠仓”、利益输送、不遵契约拒不封转开、封闭式基金不积极分红、基金经理责任心下降而出现事故等。

因此,如何在《信托法》范围内,明确证券投资基金的权利主体、责任主体,明确权利主体的权力行使架构,实现委托与受托、集中和分权、经营管理与制衡监督、发挥管理者能动性与保护投资者利益相统一的、和谐的治理机制,值得研究。

在法律权属、归属不明确的情况下,基金监管者可以强化的监管力度相对比较小,为防范和打击利益输送与“老鼠仓”,中国证监会也颁布了《关于基金从业人员投资证券投资基金有关事宜的通知》(2007年6月),而监管的完善,首先应当通过法制的健全作为依据。

其四,应当明确基金份额持有人的诉讼主体地位。目前,基金管理人、基金托管人遭遇的诉讼比较少见,产生这个问题的原因,并非基金管理人、基金托管人的行为无懈可击,而实际上是由于投资者提起对基金的诉讼不同于投资者提起对上市公司的诉讼,这是由于基金的特殊性质与法律不明确所致。这种情况应当在法律修订时得到改变,也需要得到监管层和法院的支持。

由于根据《信托法》与《证券投资基金法》产生的证券投资基金,法律规定上投资者提起对基金管理人或基金托管人的诉讼,并没有法律障碍,但实际上只能根据《合同法》有关规定进行,这样的话实际上就排除了侵权责任,只包括合同违约纠纷,这实际上是对基金投资者权益的限制,同时,基于信托法产生的基金,基金投资者也不可能按照《公司法》中股东代表诉讼制度主张权利,这样,基金投资者的诉讼权利空间小于证券投资者的诉讼权利空间。

对此,在制定《基金法》时应当考虑予以调整和改变,并制定出相应的司法解释,运用《公司法》中涉及诉讼的相关法律理念补充到《信托法》中,允许基金投资者也可以运用侵权法律制度,以拓展基金投资者的诉讼权利。

另外,美国等海外成熟资本市场的法律实践经验可以参考,如鉴于基金投资者流动性较强的特征,通过建立投资者权益保护协会,明确诉讼主体地位,实施诉讼担当制度,以减轻普通基金投资者的诉讼难度,同时加强对基金管理人和基金托管人的监督作用,又如建立集团诉讼制度,减少投资者的诉讼成本和法院的司法成本,最大限度维护投资者利益。

爱华网

爱华网