系列专题:《黄金十年中国投资焦点:谁在暗算股指期货》

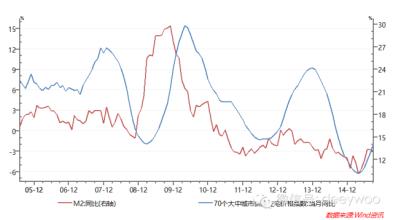

人民币汇率手中的“风筝”——— 楼价与股价 人民币和美元的汇率及利率影响,其实早已显现在股市和楼市之中。 在2000年的时候,国内楼市尚未完全从亚洲金融危机中走出来,价格十分低迷,但从2002年以后,以上海为龙头,深圳、广州、北京紧随其后,国内房价迅速攀升,上海的楼价在3年之内,一度飙升200%~300%。那时候,很多人都认为是温州炒房团惹的祸,纷纷予以谴责。我们却认为那是表面现象。2004年底的时候,我们就指出,在上海房价大幅上涨的背后,其真正的推动力是国际上欧元、美元、人民币汇率和利率关系所至。 在遭受“9?11”恐怖袭击后,美国随即又受到网络股泡沫破灭的冲击,其国内经济面临衰退的危机,当时格林斯潘掌舵的美联储果断地连续降低美元利率,直到1%。与此同时,2003年以后,欧元对美元不断升值。这样一来,投资者持有美元,不仅本金对欧元贬值,利息也非常之低,这样他们就纷纷卖出美元,开始购买其他币种的资产或大宗商品与不动产,前者包括欧元资产、人民币资产、英镑资产等,后者包括铜、石油、黄金、房地产等,这就构成了当时欧洲货币资产和全球大宗商品疯狂上涨的主要动力。 于是乎,无利可图的美元开始向世界泛滥流动。它的主要流向有两个,一是欧洲,二是东亚。在东亚,它的首选是中国,在中国首选上海,尽管这些热钱仍不能光明正大地作为资本项目直接流入,但它们完全可以以外商直接投资项目,乃至伪装为贸易顺差潜入中国。与此同时,鉴于国际上美元利率很低,中国央行也必须降低人民币的存款利率,而使得大量的国内银行人民币存款也开始四处流动。如此,国际上的热钱和国内短期投机资本合而为一,去寻找能够获得最大投资回报的领域。 在2004~2005年的时候,由于国内股市根本制度性缺憾———股权分置问题没有解决,股市不具备基本的投资条件,因而房地产必然成为热钱追捧的主要目标,国内国际的巨大热钱流一涌而生,房价扶摇直上也就不难理解。 尽管从2005年开始,鉴于欧元咄咄逼人的攻势,美元的纸货币霸主地位危在旦夕,美国被迫开始采取各种措施捍卫美元,其中一个重要的举措是不断加息,美元利率由最低点的1%一直加到目前的5.25%(国际美元存款利率,国内美元存款利率目前为3%),而现在人民币的一年期存款利率为2.52%。美元和人民币之间利差为2.77%,既然有这个利差,投资者就可能卖出人民币买进美元以谋取更多的利息收入。 如果投资者买入大量的美元,就意味着美国将支付更多的利息开支,增加财政赤字,因此,美国更愿意采取逼迫人民币升值的方法,来平衡这个利差,比如,如果人民币一年升值为3%,目前人民币和美元的利率保持不变,持有人民币资产还可多获益0.27%;如果人民币升值5%,则持有人民币资产可多获益2.27%。实际上,这等于中国变相替美国承担了部分利差造成的财政赤字。 笔者之所以坚持认为人民币对美元在2007年升值在3%左右最为合理,就是这个原因。在目前美元人民币利差为2.77%的情况下,人民币兑美元3%的升值幅度刚好可以平衡这两个币种的收益水平,从而避免热钱大进大出。否则,人民币升值大大超过3%,或者低于3%,都将会使中美两国目前艰苦调控中的宏观经济变得更复杂,更难以控制。 但是,在3%的升值幅度下,人民币和美元资产收益基本持平的情况下,中美两国间的汇率和资本市场就会波澜不惊,热钱冲浪获利的机会就少。因此,那些或有意或无意受金钱利益驱动的舆论,一定会千方百计地促使人民币更大幅度地升值,甚至想方设法威逼利诱人民币汇率日浮动区间扩大。而这种舆论目前似乎已经对中国的一些重要部委产生影响,人民币升值5%似乎已经成为某些人的共识。孰不知,投机汇率风浪的热钱及幕后黑手正窃笑不已。 这一误导的负面影响已经开始显现在股市上。最近两年,国家加大对房地产的调控力度,出台了各种控制炒作的土地、税收及信贷政策,热钱投机房地产的空间被大大压缩。但随着国内股市股权分置的根本性制度缺陷被解决,被压抑的资本市场空间被打开,加上人民币将更大幅度更快速度升值舆论的诱惑,更多的热钱涌入中国,与国内的短期流动性资金一起,疯狂炒作内地股市,造成了上证指数在2006年上涨130%的奇观,造就了超级大盘股工行在46个交易日中上涨108.9%的闹剧。 或许有人认为,热钱涌入中国,刺激中国股市和楼市水涨船高,一片繁荣,人人都赚钱,大家都获利,有什么不好?你是否在多管闲事? 对此,我想回顾一段历史。1980年代初期,日本经济竞争力不断增强,威胁到美国的经济霸主地位,于是,1985年9月,美国逼迫日本签定城下之盟———《广场协议》,要求日元大幅升值。在接下来的三年间,日元对美元大幅升值75%,国际热钱因而汹涌而入,日本股市楼市一片极度繁盛之态。《广场协议》后第一年,日经指数劲升42.61%,日本房地产的价格也是扶摇直上,1988~1990年的3年时间内,大阪、名古屋的住宅地皮价分别暴涨了2.2倍和1.6倍,最高峰的时候,东京23个区的地产市值已经超过整个美国所有资产的市值。 然而,好景不长,赚得盆满钵满的国际热钱突然呼啸而去,巨大的泡沫瞬间破灭,日经指数从1989年底最高的38915点跌到2002年8月的8688点,下跌77.67 %,楼价也狂跌不已。大量日本银行、企业破产,无数日本人的纸面财富迅速蒸发,生活被打回原形,甚至更加不如。从此,日本经济一蹶不振,十几年来,一直处于经济衰退状态,直到最近,才搭上中国经济高速发展的快车,刚刚摆脱通货紧缩的状态,但仍在经济复苏的道路上挣扎。日本过去20年的教训是,经济发展切忌“一曝十寒”,切忌为短期“暴利”牺牲长期可持续发展,否则“一夜暴富”也只能是“黄粱一梦”,最终成为别人的反面教材。 前车可鉴,目前,围绕所谓“人民币汇率市场化和资本项目自由化”的论战才刚刚开始,这场论战实质上是国际热钱对华发动“货币战争”的前哨战,或者说,是一场“现代金融战争”前奏期的制空权争夺战、雷达战和网络战。

因此,在2006年底2007年初,当人民币将大程度升值的舆论出现一边倒的倾向时,笔者撰写了七篇文章,全面系统地分析了贸易顺差与人民币汇率的真相。驳斥了目前正在盛行的关于贸易顺差和人民币汇率的荒唐逻辑,即中国对美巨额贸易顺差是一宗“罪”,为了“赎罪”,中国必须将人民币更大幅度升值,并最终将人民币汇率和资本项目自由化。事实上,中国不仅无罪,美国更应感恩。如今一些美国人士不但不感恩,反而恩将仇报,实乃别有用心———试图再次在亚洲发动一场“货币战争”,使中国重蹈日本的覆辙。

爱华网

爱华网