系列专题:2008中国营销

中国民营经济遭遇“资金慌”,这种现象集中爆发在沿海,而实际上已经蔓延到整个中国,因为相对沿海发达地区来说,内地民营企业更缺乏广泛的融资通路,这似乎是中国一个见惯不怪的现象。

当前,中国沿海省份的民营企业近来遭遇了一段最艰难的时期。次贷危机造成发达国家的进口需求下降,新《劳动合同法》导致劳动力成本显著上升,能源、电力与原材料价格飙升压缩了企业的盈利空间,人民币汇率升值削弱了出口商品的国际竞争力,出口退税率的下调侵蚀了企业的税后利润。

最令民营企业家们郁闷的是,经济学家时常挂在嘴边的流动性过剩与热钱流入,它们完全没有体会到。令他们辗转反侧刻骨铭心的,是银行贷款越来越难获得,民间借贷的成本越来越高,在河南省房地产企业为维护楼盘的运营资金进行私下拆借的利息已经达到月息3分甚至4分,整个抬高了民间借贷的成本,现在很多民营企业、中小企业家为生存下去有很多都在打听资金通路,不惜支付高额融资成本。为应对通货膨胀而实施的从紧货币政策,尤其是数量性管制措施,使得银行信贷的大门几乎向大部分民营企业关闭了。随着更多民营企业转向民间借贷市场融资,融资利率越来越高,很多企业都不堪重负。诚如一位企业家所言,不借高利贷马上死,借了高利贷慢慢死,横竖都活不下去了。

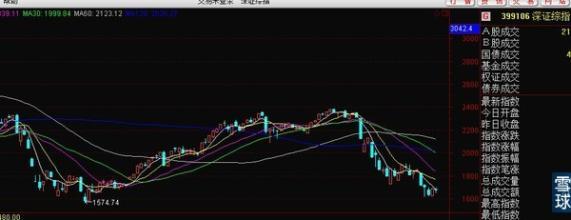

这一幕正在浙江省经济重镇温州上映。温州金融办的数据显示,2007年温州流动性资本超过3000亿元,且每年以14%的速度递增。然而通过对当地26个工业强镇23470家企业的抽样调查,温州市经贸委发现有1486家企业处于停工或半停工状态,占抽样总数的6.3%——其中少数工业强镇的停工或半停工企业已占到当地企业总数的10%左右。温州中小企业促进会则估计,温州30多万家中小企业可能有20%左右的企业处于停工或半停工状况。以鞋业为例,温州鞋企已由2003年的5000家缩减到今年的2600家。

温州民企的处境是东部沿海省份的一个缩影。大批民营企业的破产倒闭,固然与外需下降及人民币升值有关,但更致命的是土地、劳动力与资金成本的同步上升。资金链断裂已经成为很多民营企业家的梦魇。这在一定程度上反映出过去几十年中国金融体系改革中存在一个致命的死角——无论是资本市场改革,还是银行体系改革,大多是为国有大型企业的融资服务的,民营企业,尤其是中小民营企业,实际上一直处于被遗忘的角落。加强对中小企业融资的口号,月月提年年提,但是很难落到实处。

2008年5月,中国银监会与人民银行联合发布了《关于小额贷款公司试点的指导意见》,试图收编沿海一带的民间小额贷款业务,将民间借贷市场纳入合法、规范的轨道。据悉,浙江省在刚出台的规划中表示,在试点期间,原则上允许每个县(市、区)设立一家小额贷款公司。考虑到杭州、温州、嘉兴、台州等地的特殊性,上述地市各增加5家试点名额。据本地媒体报道,浙江各地的担保公司们都跃跃欲试,试图成为第一批被收编的地下金融机构。

然而,与大批民营企业巨大的资金需求相比,在试点时期内建立的合法小额贷款公司,能够提供的服务将是非常有限的。我们不妨算一笔账。假定浙江省每个县(市、区)均设立一家小额贷款公司,由于浙江省目前有11个地级市、32个市辖区、22个县级市、35个县、1个自治县,总共101家公司。而根据指导意见规定,每家公司的注册资本金上限为2亿元(欠发达县域为1亿元)。即使这些贷款公司将所有的资本金全部贷出,无非只有区区200亿人民币左右。考虑到2007年浙江省的GDP超过18000亿元,因此民营企业的资金需要远远超出200亿元。即使这批小额贷款公司能够如期建立,那么在短期内相对于民营企业巨大的融资需求而言依然是杯水车薪。民营企业仍然需要向地下钱庄借入大量资金。

当然,考虑到1年后小额贷款公司能够增资扩股,而且小额贷款公司的数量日后可能大量增加,日后这批合法金融机构能够提供的资金量也将显著扩大。那么,这是否意味着政府能够将沿海地区的地下金融全部“招安”呢?笔者认为答案是否定的。

首先,一旦民间金融公司被合法收编之后,其利率定价的灵活性就在很大程度上被削弱。例如,根据指导意见规定,小额贷款公司的贷款利率不得超过有关部门规定的上限,下限为央行公布的贷款基准利率的0.9倍,浮动幅度按照市场原则自主确定。虽然没有具体公布相应上限,但相比不会高出基准利率太多,而且会远远低于目前的民间融资利率水平。不难判断,很大一部分地下资金(包括汹涌而至的热钱),并不希望被收编。

其次,小额信贷公司在运转方面,远没有地下钱庄灵活。例如,小额信贷公司的贷款资金来源主要是资本金,不能变相吸收公众存款,否则按非法集资论处。小额信贷公司也很难在同业拆借市场上调剂余缺。这就极大地限制了小额信贷公司能够提供资金的规模与灵活性,与理论上能够获得无限融资的地下钱庄相比,在进行较大规模融资方面处于严重劣势。

要从根源上解决中国民营企业融资难的状况,不能仅仅依靠新兴的小额贷款公司,毕竟,小额贷款公司能够发挥的融资作用是非常有限的,必须要依然要靠进一步完善金融体系改革。在加强中国信用体系建设的前提下,无论是政策性银行、国有商业银行还是股份制银行,都应该在市场化运作原则下更加关注增长势头迅猛的中国民营企业,甚至可以以立法性质规定大型银行必须将其贷款的40-50%发放给民营中小企业(当然银行履行考证、审核是必须的)。

而现在,中国的高层决策机构根本尚未认识到:无论在任何国家,真正解决就业的是广泛的民营、中小企业而不是通用汽车、日产丰田、现代三星等个别大企业。尤其中国现在,国营企业在裁员、政府机构在驱使官员离开行政位置而创业的情况下,中小民营企业已经成为中国经济的主要支柱性力量(可能在税收上还不是国家或地区经济主导力量,但这不妨碍其成为中国吸收就业最高、为普通百姓带来利益更多,也更有发展前途),建立对中小企业、民营企业规范、有序、有保证的金融服务体系就对国家发展来说意义更显重大。

办法就是:

第一:对中小企业开放国内金融管制通路,甚至立法支持大型银行必须对中小企业进行支持,限定贷款放款比例,使银行改变“嫌贫爱富、嫌小爱大、只看大户”的传统运营思路;

第二:建立民间资金与企业股权融资或短期贷款新平台,引导民间资金投入企业运营,而不是像现在民间资金只有股票、楼市、银行储蓄三条出路;

第三:对中小企业实行税收免税、财政补贴或按照就业人数给予广泛性、全国性补贴,需要知道一个国家、一个人的阶段性“休养生息”也是有利于健康的,就象人要睡觉一样,需要知道—中小企业并非都是随时可以榨汁的甘蔗,我们国家改革开放30多年了,对中小企业这根甘蔗一直在榨汁,很少有所涵育----税务机关经常说的涵养税源实际上是一句空话和屁话,他只对上级分配的征税指标负责,什么时间对涵养税源负过哪方面的责任?

第四:大力精简吃财政饭的行政机关及事业单位人员,降低公车等各个方面支出,压缩行政开支,节约资金投入中国中小企业发展资金补救上去。

爱华网

爱华网