张琴 陈柳钦

(南开大学风险管理与保险学系,天津,300071)(天津社会科学院,天津,300191)

【内容提要】本文从风险的涵义和分类的分析入手,介绍了传统风险管理向整体化风险管理过渡的历史演变过程;其次从人们的安全性需求、风险成本和公司相关权益方要求的角度论述了开展全面风险管理的必要性,其中着重介绍了风险的各种成本以及如何通过对风险交易成本的控制来提升公司价值;文章的的三部分也是本文的重点是对风险管理的最新研究趋势——全面风险管理相关内容的介绍,不仅对国内外的全面风险管理经典著作进行了评述,还对目前理论界和企业界比较认可、应用比较多的COSO和GARP全面风险管理框架和新的整合型避险工具做了详细的介绍。

【关键词】风险管理;全面风险管理;资产型避险工具;负债型避险工具;股权型避险工具

美国著名金融学家彼得·伯恩斯坦在其金融学巨著《与天对弈:关于风险的精彩故事》中认为,风险管理的极端重要性无论怎么强调都不过分,它甚至“超越了人类在科学、技术和社会制度方面取得的进步”①。然而,在我国的风险管理实践中却出现了对风险管理各方面概念的理解不清,对风险管理的作用的怀疑,甚至认为风险管理相关费用的支出是对企业资源的浪费,与企业价值增长目标相矛盾的现象。基于对风险管理重要性的认识和增强人们对风险管理相关问题的理解,本文从风险的涵义入手,从传统风险管理到新型的全面风险管理,对风险管理理论及其演进过程进行了一次梳理。

一、从传统风险管理到整体化风险管理

1、对风险的认知。目前对风险的概念和分类,无论在业界还是理论界、国内还是国外,都没有一个统一的界定。关于风险的定义,比较常见的定义涉及到不确定性、概率、损失、波动性、危险等含义。归纳起来主要有以下几种解释:⑴ 风险是结果的不确定性。一种观点认为风险等同于结果的不确定性②。不确定性是指人们对事物的未来状态不能确切知道或掌握,也就是说人们总是对事物未来的发展与变化缺乏信息与控制力。根据能否事前估计事件的最终结果又将不确定性分为可衡量的不确定性和不可衡量的不确定性。从不确定性角度出发,事物的结果可能是坏的,也有可能是好的,即潜在损失与盈利机会并存。美国经济学家奈特在其名著《风险、不确定性和利润》一书中认为:风险是可以测定的不确定性。美国的阿瑟·威廉姆斯等在《风险管理与保险》一书中,把风险定义为:“在给定的情况下和特定的时间内,那些可能发生的结果间的差异。如果肯定只有一个结果发生,则差异为零,风险为零;如果有多种可能结果,则有风险,且差异越大,风险越大。”我国保险界对风险的定义也大都和不确定性联系在一起。如李秀芳在《中国寿险业资产负债管理研究》中认为:风险是预期收入的不确定性;风险可以定义为在一定时期内,在一定的条件下某事件实际结果与预期结果之间的偏差,偏差越大则风险越大。卓志编著的《保险经营风险防范机制研究》和魏华林等编著的《保险学》也给出了类似定义。(2)风险是指各种结果发生的可能性(或概率)。因为风险是一种不确定的状态,风险与可能性(或概率)(Probability)有着必然的联系。风险是以一定的发生概率存在的各种结果的可能性,具有一定的可度量性,风险导致的各种结果出现的概率总是在0~1之间波动,概率越接近于0,表明发生的可能性越小,概率越接近于1,说明发生的可能性越大。风险可以表示为事件发生概率及其结果的函数: R=f (P. C),其中,R表示风险,P表示事件发生的概率,C表示事件发生的结果。可能性(或概率)(Probability)是对不确定性的量化描述,是对风险或不确定性的进一步认知。严格意义上的概率比风险的范畴要广,它可以取1或0的值来表示是和否,这是两个确定的状态,已经不是风险的范畴。(3)风险是实际结果对期望值的偏离。在投资学中,风险常常被定义为风险因素变化的波动性(Volatility)。如我们常说的市场风险中的利率风险、汇率风险、股票价格风险都是由于市场风险因素变量围绕其期望值上下波动造成的,描述这种波动的方法是计算期望值和方差(或标准差)。这种将风险定义为波动性的观点主要在定义易于量化的市场风险时使用。将风险与波动性联系起来的观点不仅考虑了不利的波动(下侧风险Downside Risk),还考虑了有利的波动(上侧风险Upside Risk),即将风险定义为双侧风险,风险既是损失的可能又是盈利的机会。双侧风险的定义与单侧风险相比,更符合风险管理的发展方向——全面风险管理,更有利于对盈利制造部门和明星交易员的风险管理,还为全面经济资本配置和经风险调整的业绩衡量提供了理论依据。(4)风险是损失发生的可能性。这是典型的传统风险定义,只重视下侧风险(Downside Risk),即损失的可能,而没有把盈利机会纳入风险的范畴,是典型的单侧风险的概念。基于这个定义,传统的风险管理并不包括对盈利部门的管理。事实上,风险是事前概念,而损失是事后概念,风险是损失或盈利结果的一种可能的状态,在风险事件实际发生前风险就已经存在,而这时损失或盈利并没有发生,一旦损失或盈利发生后,事件处于一种确定的状态,此时风险又不存在了。因此,严格意义上讲,风险和损失是不能并存的两种状态,这种定义不符合现代风险管理的要求。(5)风险是容易发生的危险。这种把风险等同于危险的定义同样不符合现代风险管理的要求。风险与危险是既有联系又相互区别的两个概念,虽然在日常生活中经常将两者互换使用,但在保险学和风险管理中,将风险简单的理解为危险是不恰当的。风险是结果的不确定性,这种不确定性既可以是坏的方面又可以是好的方面(风险的双侧性),因此风险是一个中性的概念。而危险是单侧的,侧重于坏的方面,是带有贬义色彩的。

关于风险的分类,和风险的定义一样在实务中有多种界定标准。常见的分类有:⑴ 风险管理实务中常常根据诱发风险的原因对风险进行分类,因为不同诱发原因的风险性质不同,因而需要的管理手段不同。近年来,随着巴塞尔银行监管委员会、证监会国际组织(IOSCO)和保险监管者国际协会(IAIS)等监管者合作组织所倡导的基于风险的资本要求和监管原则在全球金融领域的推广,金融机构逐渐达成了基于诱发原因对风险进行分类的共识。根据风险的诱发原因,金融机构面临的风险可以划分为市场风险、信用风险、操作风险和流动性风险等。(2)根据风险能否给承担者带来收益,将风险分为纯粹风险(Pure Risk)(只有损失可能,没有获利机会)和投机风险(Speculative Risk)(既有损失可能又有获利机会)。保险界常常使用这种分类来确定保险标的的可保性。(3)根据风险发生的范围,将风险分为系统风险和非系统风险。系统风险是由机构外部的系统性因素变化引起的,是单个经济单位无法控制,也不能通过分散投资来消除的风险,因而也被称为不可多样化的风险(Non-Diversifiable Risk)。非系统风险是由个别企业和投资项目本身的不确定性引起的,可以通过分散化投资来降低甚至消除,因而也被称为可以多样化的风险(Diversifiable Risk)。(4)根据机构的业务需要,又有各自不同的风险分类。保险界就有自己的一套分类标准,其中寿险和非寿险的分类又不尽相同。在寿险方面,美国精算协会(SOA)、美国保险监督官协会(NAIC)、国际精算协会(IAA)等国际保险协会、监管机构等给出的分类的应用都比较广泛。非寿险中使用比较多的是国际保险监督官协会(IAIS)和亚洲开发银行(ADB)的分类,另外NAIC和IAA关于非寿险风险的分类使用的也比较多。(5)Babbel和Santomero(1996)①基于风险管理的需要将保险人面临的风险分为:精算风险、信用风险、流动性风险、经营风险、法律风险。其它类型机构的风险也可以有类似的划分。

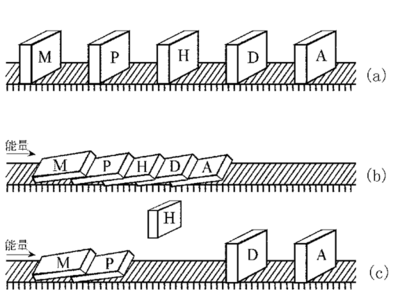

2、风险管理理论发展及思维演变。风险管理 (Risk Management)是家庭或企业对其面临的风险,事前运用各种风险管理管理策略和技术所做的一切处理过程。风险管理是一种颇具常识性且系统化的学科或艺术,狭义的风险管理使用各种专业性或创意性的系统化措施,来达到以下目的: 一是损失事故发生前,预防损失;二是损失事故发生时,减轻损失;三是损失发生后,弥补损失。而风险管理理论真正发展起来经历了传统风险管理和整体化风险管理两个阶段。(1)传统风险管理。彼得·伯恩斯坦(P.L.Bernstein(1996))认为,人类在文艺复兴时期就想操控灾害或风险。随着概率论(Probability)的产生,人们对于灾害事件的估计开始有了客观的科学根据,这推动了风险理论与实证研究的产生,这个时候还没有“风险管理”的名词,但与其功能相当的安全管理(Safely Management)与保险(Insurance)已经有了相当的发展。在这个阶段的安全管理与保险领域中,风险管理的思维仅限于对客观存在的实体损害的管理。真正的风险管理起源于20世纪50年代的美国,最初的风险管理以保险行业最具代表性。风险管理这一名词最早是由美国宾夕法尼亚大学的所罗门·许布纳博士于1930年美国管理协会发起的一项保险问题会议上提出的。最早论及风险管理的文章出现在1956年的《哈佛商学评论(Harvard Business Review)》上,在这篇名为《风险管理一成本控制的新名词》的文章中,拉赛尔·加拉尔(Russell B. Gallagher)建议:希望进一步扩大风险经理人(Risk Manager)的权限,希望他们在受限制的纯粹被动与消极转嫁的保险功能以外,能够转化与提升为积极的事前风险管理功能,把保险当成是风险管理的工具之一,而非唯一可行的风险管理工具。并指出,在一个企业中应该有专人负责管理风险,即在企业内部应该有一个全职的“风险管理者” ②。 1970年到1990年是风险管理发展的重要阶段。这一时期,随着经济、社会和科学技术的迅速发展,人类开始面临种类越来越多、危害越来越严重的风险。1979年美国三里岛(Three Mile Island)核电站的爆炸事故,1984年在印度的美国联合碳化物公司(Union Carbide Bhopal, India)农药厂发生的毒气外泄事故,以及1986年前苏联车尔诺比(Chernobyl, Formal USSR)核电厂发生爆炸等多起重大科技灾难,对风险管理在全球的推动与发展,起到了极大的催化于推动作用。这一时期,在美国一些大学的商管学院首先开始讲授一门涉及如何对企业的人员、财产、责任及财务资源等进行保护的新型管理学科,这是风险管理正式在学术领域传授的开始。目前,风险管理己经发展成企业管理中一个具有相对独立功能的管理学科,围绕企业经营和发展的核心目标,风险管理与企业的经营管理、策略管理一样具有十分重要的作用。(2)新型的整体化风险管理。 1990年以后,风险管理进入了一个全新的阶段——整体化风险管理阶段。整体化风险管理冲破了传统风险管理对风险的狭隘理解,把风险看做一个整体进行研究。它从整体上去认识风险,研究和解决的是风险对企业的整体影响。整体化风险管理冲破了传统风险管理对风险的狭隘理解,把风险看做一个整体进行研究。它从整体上去认识风险,研究和解决的是风险对企业的整体影响。造成这一时期风险管理发生重大转变的原因主要有两个:第一,由于衍生金融商品(Derivatives)使用不当引发了多起金融风暴,促使财务性风险管理有了进一步的发展;第二,保险理财与衍生性金融商品的整合,打破了保险市场与资本市场间的藩篱,财务再保险(Financial Reinsurance)与巨灾风险债券的出现就是明显的例证。新型风险管理是站在整个公司角度的风险管理,常常被称作公司风险管理(Corporate Risk Management)或全面风险管理①(Enterprise Risk Management),它关注的主要是风险对冲的目的和对整个公司价值的影响,是风险管理理论发展的最新方向。全面风险管理理论的发展丰富了风险管理理论的内容,使得风险管理涵盖的范围越来越广泛,风险管理的实际操作也日益复杂,新的风险管理方式不断涌现②。马柯威茨(Markowitz)是将“回报”、“效用”这类金融术语与风险联系起来的第一人,其理论为后来的金融学奠定了基础,并被后人发展成为“现代投资组合理论” ③; 1973年发表的布莱克――斯科尔斯期权定价模型被称为现代金融风险管理理论发展的里程碑,这时的风险管理以衍生产品定价为主要内容,它是站在交易员的角度,为交易员解决对冲的技术问题的,因此被称为交易员风险管理(Trader Risk Management),该理论为金融工程的发展奠定了基础。投资组合管理理论、衍生产品市场和金融工程的发展为全面风险管理的产生提供了不可或缺的土壤,为企业风险管理提供了丰富多样的工具。(3)新型风险管理的范畴。正如人们对风险存在各种各样的界定,人们对风险管理的范畴也没有一致的看法。内部控制、审计、合规、基于风险的投资决策和绩效计量、衍生产品套期保值交易、资产负债管理、准备金提取、保险、计算机系统相关风险(IT风险)等等,都是人们在风险管理活动中关注的问题④。从风险因素的角度看,风险管理包括针对各个风险因子的风险管理活动和从整个金融机构战略管理的角度将各个风险因子整合在一起进行的全面风险管理活动。从金融机构管理风险所使用的工具和方法的角度看,风险管理活动可以划分为内部控制活动和风险产品交易活动(即金融工程活动)。内部控制活动所使用的工具主要是管理制度、组织架构和审计稽核等,金融工程所使用的工具和方法主要是风险计量、衍生产品对冲和风险定价补偿等。从针对损失采取的措施的角度看,风险管理活动包括三方面的内容。第一是避免损失发生或降低损失严重程度和发生概率的管理活动,主要指各项业务的管理和内部控制活动;第二是将可能发生的损失转嫁给其它机构或市场参与者的活动,主要指保险、再保险转移和衍生产品对冲活动;第三种是风险的承担活动,即通过提取准备金或风险定价方式为可能的损失募集资金的活动。从盈利管理的角度看,风险管理活动包括风险定价、经济资本配置、经风险调整资本回报率和经风险调整业绩衡量等。

通过以上梳理和分析可以看出,现代风险管理已经超越了传统的以防范损失为主要内容的传统风险管理阶段,它不仅包括内部控制和衍生产品交易(风险对冲活动)等防范损失的活动,还包括风险定价、经济资本配置、经风险调整资本回报率、经风险调整业绩衡量等以盈利和回报为中心的风险管理活动。这种风险管理活动已经上升到金融机构战略管理的层面,与金融机构的投资决策(资本预算问题)和融资决策(资本结构问题)融合在一起,成为企业管理的核心内容。

二、风险管理的理由——风险管理为公司创造价值

人们之所以要进行风险管理,是因为风险管理会为公司创造价值。关于公司的资本结构与公司的价值无关的MM定理(Modigliani 和 Miller,1958)①的另外一个推论是公司的风险管理活动和公司的价值也无关,即所谓的风险管理无关论(Risk Management Irrelevance)。该推论认为,在MM定理所假设的没有摩擦和不存在信息不对称的完美金融市场里,不仅公司的资本结构,连公司的风险管理活动也无关紧要。因此,在MM定理的世界里,风险管理活动并不能增加公司的价值,甚至与公司的价值无关;企业也不再是风险厌恶者,而是风险中立者。

现实世界中大量的衍生产品交易和风险对冲行为是对假设的MM世界的很好的否定,因为现实世界的金融市场远非完美,到处充满了摩擦和信息不对称,以对冲为主要内容的风险管理并非与公司的价值无关,而是可以增加公司价值,这就是风险管理相关论(Risk Management Relevance)。这个理论的典型代表是Froot等(1993)②的外部融资成本增加说。Froot等认为,一个公司如果不对冲风险,其现有资产所产生的内部现金流的波动就会加大,其后果是要么投资总额的波动增大,要么是外部融资额的波动增大。这两种情况对公司都不利,会减少公司价值。因此,公司对导致内部现金流波动的风险而言是风险厌恶者,对冲风险、降低内部现金流波动性的风险管理活动会给公司带来价值。

上面论述的Froot等(1993)的外部融资成本增加说是针对一般企业而言的,在此基础上,Froot 和 Stein(1998)又针对银行等金融机构构建了一个理论模型,模型中金融机构开展风险管理活动的理由与非金融机构基本相同,风险对冲(风险管理)、资本预算和资本结构这三个相互联系相互影响的金融机构基本财务问题作为一个整体,共同决定金融机构的价值增长③。

除了管理收益波动外,风险管理还可以帮助企业达到经营目标并最大化股东价值。弗吉尼亚大学的George Allayannis 和James Weston 在1998年的一项研究证明了这个观点,他们比较了1990年到1995年或多或少(以它们进行对冲活动的程度来计量)积极从事市场风险管理的公司的市值与面值的比率,结果发现更积极的从事市场风险管理的公司得到了市值平均增长20%的回报。风险管理不仅使个别公司增值,而且通过降低资本费用和减少商业活动的不确定性来支持经济的全面增长。④

风险管理的直接理由主要有三个:首先是人类与生俱来的安全需要;其次是风险所致的巨大耗费,即风险的成本;最后是基于政府法规和企业相关权益方的要求。

1、人们的安全需求。现代投资学和风险管理的两个基本结论是:投资者都是风险承担者;投资者都是风险厌恶者。投资者选择承担风险并不表示他爱好风险,因为他所有的投资都要求有相当的风险溢价作为补偿,这正说明投资者是风险厌恶者,所以要求有风险溢价来补偿承担风险带来的负效应。合理的风险偏好判断标准应该看风险承担者对风险溢价的要求和态度。承担风险同时要求有正的风险溢价的是风险厌恶者;要求的风险溢价为零的是风险中立者;而当风险溢价为负时仍然承担风险的才是风险爱好者。可见,投资者爱好的并不是风险本身,而是风险可能带来的正的风险溢价(即大于零的预期回报率)。厌恶风险不等于规避风险,只有承担适当(擅长且有能力承担)的风险,才能获得该项风险带来的收益。承担风险给投资者带来获利机会的同时也带来损失机会,因此投资者必须善于管理风险,确保承担适当、适度和有价值的风险,并最终将这些可能的盈利转化为现实的盈利,获得以风险溢价为表现形式的利润和回报。①

同样,保险的存在也是因为投保人是风险厌恶者,因为厌恶风险,投保人不愿意忍受风险,即使风险在保险合同中是有定价的。能够通过适当的风险管理降低违约风险的保险公司将具有竞争优势。在其他条件相同的情况下,投保人更容易购买这类公司的保单并愿意支付比购买风险较高保险公司保单更高的保险费。同样,对再保险的需求,也可以从直接保险需求中引致出来②。

2、风险的成本。风险对公司而言是存在成本的,这是是因为它增加了公司的交易成本并因此降低了公司的价值③。所以风险管理可以通过降低风险或降低风险的交易成本的方式来达到增加公司价值的目的。④对于风险的成本,我将用较多的篇幅来介绍,因为对风险成本的关注是全面风险管理的思想:只看风险对公司整体上产生的影响而不问风险的出处,不管风险来源于哪儿,全面风险管理关注的是所有风险的综合影响。(1)税收成本。风险管理的主要目标之一是降低公司收益和市值对外部变量的敏感性。例如在市场风险管理方面比较活跃的公司的股价对市场价格具有较低的敏感性。哈佛商学院的Peter Tufano(1998)⑤研究发现,按照黄金生产厂家进行对冲活动的强度进行排列,位于前四分之一的厂家的股价对于黄金价格变化的敏感性比位于最后四分之一的厂家大约低23%。同样,受到利率、汇率、能源价格和别的市场变量影响的公司通过风险管理能更好的管理收益波动,而收益波动的减小会减少公司的税收负担,这是由非线性累进的企业所得税制度(差别税率制度)造成的。在这种税收制度下,公司所面对的税收函数一般都是凸的,公司收入越高,所面对的边际税收率也越高。假定存在税收凸性,由Jensen不等式可以看出,如果收入风险降低(收入的波动性减少,收入变平稳),那么预期税收将会减少。因为收入向上的变化会使税收有较大的增加,而向下的变化只会使税收有少量的减少。这种情况下,公司收入的频繁波动将导致更高的税收。因此,有效的风险管理在降低公司整体收入波动的同时,减轻了公司的税收负担。从而,对收入风险的规避通过减少预期税收的方式为公司创造了价值⑥。(2)财务困境成本。另外一个讨论比较多的风险成本是财务困境成本。公司财务的知识告诉我们,财务杠杆对公司有许多好处,因此公司倾向于一定程度的负债经营,但这个杠杆并不是越高越好,超出一定比例的债务融资会增加公司的各种成本。因为,随着债务融资比例增加资本比重降低,公司在面临资产波动风险时更容易陷入资不抵债的财务困境。这种困境将增加公司的融资成本,迫使公司低价出售未到期资产以偿还到期债务,对于金融机构还容易引发挤兑危机和集体退保。因此要依靠加强风险管理,降低资产和负债价值的波动性来降低公司陷入财务危机的可能性,减少财务困境成本,确保公司稳健经营①。另外,财务困境成本还在于债权人对于财务困境成本的预期。如果一家公司破产,权益的要求权到期并且没有价值了,破产的各种交易成本(如律师费用、诉讼费用、会计成本等)理论上都要由破产后的债权人承担,除了这些破产的直接成本,还可能存在间接成本或机会成本,这也是债权人所将面对的。基于对这些成本的预期,在不存在任何风险报酬的情况下,债券价值将根据对破产成本的预期而被缩减。因此,任何减少破产可能性的策略都将会以提高公司债券价值的方式增加公司价值②。Merton 和 Perold(1993)③还对金融机构的财务困境成本做了专门研究,认为金融机构财务困境的成本更高、面临的经济摩擦更多。原因有两个:首先,金融机构的债权人,如银行的存款客户、保险公司的保单持有者往往还是机构的主要业务客户,一旦这些债权人对机构的财务安全状况产生怀疑,就会转投其它金融机构,这些客户的流失会给金融机构带来大量的间接成本;其次,金融机构的运作流程对客户而言更加复杂和不透明,由此产生的金融机构内部管理者和外部投资者之间的信息不对称使得投资者投资风险增加,投资者要求更高的风险溢价,从而使金融机构的外部融资成本增加④。(3)委托——代理成本。这里的委托——代理关系包括债权人和股东之间的代理关系以及股东和经理人之间的代理关系。首先看债权人和股东之间的代理问题。股东们通过他们对经理队伍的任命和薪酬制度制定方面的能力在公司内部拥有部分决策控制权。而借钱给公司的债权人对公司则不具有控制权,这样,股东们与债券持有者之间形成了一种代理关系。这种关系为股东们通过各种方式转移债券持有者的财产创造了机会⑤。债券持有者与借款公司之间的代理冲突产生于要求权的非线性性质。在有限责任和权益要求的剩余性质下,股东们倾向于高估投资方案风险,这会导致所谓的“投资不足问题”。这意味着,要么公司因为未能选择价值最大的投资方案而损失价值,要么执行高成本的控制方案以限制经理人员的自由决策权⑥。无论哪一种情况,公司的价值都将会减少。此外,如果债券持有者预料到高风险项目选择的这种让渡,那么融资的债务成本将会增加,在这种情况下,选择低效率项目的成本仍然由公司来承担⑦。第二个代理问题产生于股东和经理人之间。由于对公司具有决策权的不仅有股东,还有股东所雇用的管理者。Smith and Stulz(1985)认为,由于股东所雇佣的经理人在公司决策中起着非常重要的作用,股东和管理者之间也存在“委托——代理”问题,经理们出于对自己利益的考虑可能会做出不利于股东的决策,比如过度追逐风险。这和经理们的薪酬安排是分不开的,随着固定薪水、与业绩相关的激励性报酬以及以权益形式存在的报酬在经理们总薪酬中的比例不同,可能会导致经理们不同的行为方式。因此,风险管理对于薪酬安排的设计(尽量使经理人和股东的利益一致)也是可以增加股东价值的。Peter Turfano(1996)通过对黄金开采业的研究也得出了类似的结论:管理层持有较多股票的公司更重视对风险的管理,而管理层持有较多股票期权的公司则较少进行风险管理,这说明经理们在风险管理中更多关心自己的利益而不是股东的利益。同样,Schrand和Unal(1997)进行的实证研究也支持了管理者效用最大化的假设。Aggarwal和Samwick还发现,股票价格波动高的公司的公司不愿意提供与业绩相关的报酬(如股票),因为这会使经理人承受很大的风险,而股票价格稳定的公司则正好相反。由此得出结论通过风险管理减少股价波动可以使得实施与业绩挂钩的报酬以提高工作效率变得更加容易。(4)资金使用的高成本和投资方案的“挤出” ①。这主要是针对成长型公司而言的。在公司的资产遭受到损失时,公司需要为损失和新的投资机会筹措资金。再投资的资金筹措有两种方式:损失后融资和损失前融资。损失后融资是在损失发生后从内外部资源中获取资金,资金的来源可以是债务或权益。如果是债务融资,需要还本付息;而权益融资,也需要给付红利。除非公司财务具有充足的流动性,否则这种融资的成本是很高的。保险属于损失前融资方式。在预期到可能损失的情况下,只要支付了保费,保险就可以为再投资提供资金而没有任何未来利息或者红利的支付义务。因此,保险可以被视作损失融资的一种来源,而这与债务和权益作为融资的来源是非常类似的。购买保险的决定包括了与保险相关的交易成本(比如佣金、间接费用和道德风险冲突)和债务、权益等更传统的筹资方式资金成本的比较。我们可以看到规避和保险的一个好处就是它允许公司获得再投资机会的价值,而如果是事后融资或融资成本过高,那么这个获利机会可能会丧失。

规避风险的一个更一般的理论是由Froot,Scharfstein和Stein(FSS)提出的,常常称作“挤出(crowding out)”假说。其假设的第一个要素就是资金来源有着不同的成本。之后,Myers和Majluff进一步认为外部资金比内部资金成本更高。在此基础上,FSS认为,当外部资金的获取比较昂贵时,风险管理措施可以保证内部融资的可行性,从而避免损失掉具有正的净现值的投资机会。FSS引证的证据表明,这些未规避损失每增加一美元,新投资项目预算将会被扣除大约30美分。Geczy,Minton和Schrand(1997)②得到的更新的证据也证实了这一机会成本,他们得出的结论显示有着高现金流动性的公司的资金费用比平均要低19%,而有着低现金流动性的公司的资金费用比平均要高11%。规避风险避免了这种损失并保护了公司对其投资计划集资的能力。

3、外界对风险管理的要求③。(1)监管者的要求。20世纪90年代以来,以风险和风险管理为基础的风险监管开始发展起来。这种风险监管主要包括基于风险的资本金要求(Risk-Based Capital, RBC)和基于风险的风险监管检查(Risk-Based Surveillance, RBS)两个方面。RBC以监管资本要求为核心,通过将监管资本的覆盖范围由市场风险扩大到信用风险,进而到操作风险,以及通过提供监管资本计量对金融机构的敏感度来促使金融机构加强风险管理;RBS是监管机构对金融机构风险承担和管理的质和量都进行监管,强化了对金融机构加强风险管理的要求。(2)股东的要求。股东基于以下两方面的原因而关注企业的风险管理活动。首先,股东是企业风险最直接的承担者,在公司的资产负债表中,所有者权益等于资产减去负债的价值,无论是资产还是负债由于承担风险而造成的损失和现金流波动带来的成本,都直接冲消所有者权益。而一旦公司出现问题,破产清算时要先支付经理人和员工工资,然后是债权人的债务,最后如果仍有剩余才支付给股东,因此股东与公司的其它利益相关者相比,有更强的风险管理动力。第二方面的原因来自于在现代企业制度下,所有权和经营权分离所造成的股东和经理人之间的委托——代理问题。股东和经理人之间的委托——代理关系存在两个方面的不对称,一方面是经理人风险承担和薪酬所得的不对称。现代企业对经理人的薪酬安排主要是工资加奖金的形式,而奖金是经理人收入的主要来源。这种薪酬安排对经理人承担风险,尤其是大额风险具有激励不对称的性质,当经理人因为承担大额风险而获得高额盈利时就会获得高额奖金,而一旦发生损失时,就得由股东来买单,经理人仍然可以获得基本工资。这种风险承担和激励制度的不对称使得经理人相对于股东而言倾向于承担更多的风险。另一方面,在具体的风险承担和风险管理过程中股东和经理人之间存在信息不对称。经理人比股东更了解具体投资和业务的风险/收益特征,这种信息的不对称在经理人方面容易产生道德风险,从事风险过高的投资项目,在股东方面,其谨慎性和资本安全性需求增加,因此更加关注风险承担和管理过程,这也是现代风险管理在体制设置上要独立于经理层直接向董事会汇报的主要原因。(3)管理者(经理人)的要求。Smith and Stulz(1985)提出,从经理人的角度看,风险管理的理由来自于相对于股东而言经理人很难将自己在公司面临的风险进行多样化和分散化。股东可以通过在资本市场投资于多家公司来分散化自己面临的风险,相比之下,负责经营这家公司的经理人(尤其薪酬安排中包含较高公司股份形式的经理人),其财富和利益(如职业生涯)的大部分都取决于这家公司的表现,而且很难通过什么方式来分散化这种风险,只能通过加强风险管理来降低风险。经理人的这种风险管理要求同其薪酬安排和激励制度密切相关,因此应该在经理人的绩效考核和薪酬安排中加入风险管理的因素,促使其在风险管理工作上有积极努力的作为。(4)债权人和客户的要求。上面对风险成本的分析有好几次都涉及到了债权人的利益,比如财务困境成本和委托——代理成本,公司经营的稳定性直接决定了债权人能否按期收回本息。总之,债权人有很多理由关注公司的风险管理活动,这里不再赘述。至于客户,上面的论述也提到,金融机构的客户同时也是该机构的债权人,他们基于自身的利益会关注企业的风险管理活动。

三、风险管理的最新趋势——全面风险管理

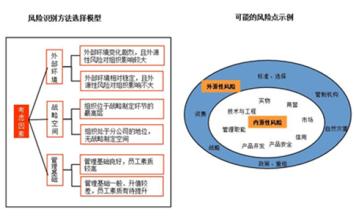

全面风险管理是目前风险管理发展的最新趋势,它是一种站在整个公司角度进行的整体化风险管理方式,我们平时见到的公司风险管理(Corporate Risk Management)或整体风险管理(Enterprise-wide Risk Management)也是指全面风险管理。全面风险管理的核心思想是:一个公司的风险来自很多方面,比如,一个保险公司可能会面对由需求变化、利率变化、资产价格变化等带来的种种不同风险,最终对公司产生影响的不是某一种风险,而是所有风险联合作用的结果,所以只有从公司整体角度进行的风险管理才是最有效的。目前关于全面风险管理的理论与方法主要有以下两大类:第一类是基于组织结构体系全面风险标准化度量的全面风险管理方法——ERM(Enterprise-wide Risk Management)。ERM的概念是由美国最大的几家银行和证券公司最先提出的。其核心理念是从企业整体的角度,对整个机构内部各个层次的业务单位和业务环节的各个种类的风险进行通盘管理。ERM 要求对市场风险、信用风险、操作风险等各种风险、各种风险所涉及的金融资产与资产组合(利率、汇率、股票、期权等)以及承担具体风险的各个业务单位,进行全面有效的整合风险管理。第二类是基于风险决策因素的全面风险管理理论——TRM。TRM(Total Risk Management)是从风险决策角度提出的另一种全面风险管理理论,其核心思想是从系统决策的角度出发,引入风险管理策略的三因素概念,这三个因素包括概率( Probability )、价格(Price)和偏好(Preference)因素。风险管理的目标是谋求三要素(3P‘S)的最优均衡。价格用来确定风险防范所需支付的成本,概率用来估计风险(含衍生交易本身风险)发生的可能性,而偏好则用来确定决策者愿意承受风险的程度和信心。目前TRM还只是一个理论上的概念,现实生活中建立如此庞大而复杂的TRM系统现在看来似乎是不可能的。相对TRM理论而言,ERM具有良好的现实可操作性,本文所讲的全面风险管理指的是ERM。

1、全面风险管理经典文献回顾。(1)国内(中文)文献回顾。陈秉正(2003)在其著作《整体化公司风险管理》中论述了风险管理概念的演进、风险管理与企业价值、风险管理与资本管理以及风险管理的各种策略,并对整体化风险管理进行了展望。文章主要是融合了Shimpi(2001)的《整合性公司风险管理》和Doherty(2003)的《整体化风险管理》两本风险管理巨著的精华,论述了全面风险管理的基本理论。陈忠阳(2006)《金融机构现代风险管理基本框架》一书从金融机构的风险角色分析入手,归纳了风险的概念和性质,并从金融机构的角度论述了现代风险管理的内涵和特征,以及现代风险管理框架体系的构建。该书的特色在于对风险角色的分析和风险、风险管理概念的归纳,但作者只是提出了现代风险管理的框架体系构建,并没有关于风险管理的实证分析和风险管理框架的具体应用。(美)尼尔·多尔蒂(Doherty, Neil. A.,2003)《综合风险管理——控制公司风险的技术与策略》,这本由陈秉正,王珺在2005年翻译的风险管理著作认为随着近年来衍生金融市场的快速成长以及金融工程技术的不断发展,加上保险市场开始重视在保单内容的设计上将可保风险与财务风险相结合,因此,当前风险管理的主要目标是反映公司的理财能力和增加公司的价值。整合型风险管理是结合保险与金融工程技术,利用创新性避险工具来管理公司的风险,包括可保风险(Insurable Risk)、财务风险、营运性风险和事业风险(Business Risk)。Doherty, Neil. A.还认为考察风险的成本是进行全面风险管理的基础,因此对风险的成本做了深入分析,并考察了容易产生风险成本的公司结构特征,指出改变公司的结构特征同规避风险一样属于重要的风险管理策略。该书对如何利用简单的和复杂的财务杠杆对风险进行管理,包括应急性融资工具的分析在全面风险管理领域是一个创新,增强了全面风险管理的可操作性。赖志仁(1999)在《风险管理与全球保险之未来趋势》一文中论述了近年来,随着经济全球化和信息技术的不断发展,国与国之间的距离越来越小,产业间的合并和企业并购行为在全球范围内开展,保险、银行、共同基金、资本市场之间的界限变得越来越模糊,金融商品之间的差异性变小,替代性变强。因此金融机构的风险管理不能继续局限于传统的方式,而应该从公司整体的视角上开发一种综合的风险处理方法。该文章还指出多种避嫌工具的风险管理策略会成为未来的潮流,但并没有具体说明企业应该如何整合这些避险工具来处理公司所面临的风险。 潘国臣等完成的文章《整合风险管理与会司价值》(2006)指出,新兴风险管理工具有资产避险、负债避险和权益避险三种,这三种避险工具的价格分别为、和,并且三者的关系是>> 。如果采取避险措施之前的资产与负债额分别为与,则在资本结构已经是最优的假设下,采用负债型避险方式对资本结构的冲击是最小的,其次是权益型避险方式,而资本型避险方式对资本结构的冲击是最大的。若是分析损失后对公司资本结构的影响,则单纯使用资产型或负债型避险工具都是不利的,应该综合运用多种避险工具。但文章并没有就该理论进行实证研究。(2)国外文献回顾。瑞士再保险公司(Swiss Re.)研究部在其著名期刊《Sigma,No3/2005》发表了《产险业资本承保与价值创造的实践》①一文,该文章指出:影响产物保险公司的资本成本因素是投资活动与承保风险的组合。而公司价值比较高的产险公司的承保利润波动较小,这些公司都有较好的风险选择、风险分散与再保险安排,或者使用了创新的风险转移技术。这篇文章的特点是从实证角度出发验证了风险管理提升公司价值的重要作用。Shimpi(2001)年的著作《整合性公司风险管理》中提到:风险就像一头大象(Risk is like an elephant),传统的风险管理就像盲人摸象,“虽然每个人都摸对了一部分,但总体上来讲还是错的(Though each was partly in the right , and all were in the wrong)”。书中对于传统个别的风险管理与创新整合型风险管理做了比较,其中包括:资本管理与风险管理;公司财务与保险;财务长与风险管理人;众多个别风险与整合风险;众多个别市场与整合的市场。并对整合前后的风险管理效果进行了论述。该书与Doherty(2003)②的著作是学术界公认的风险管理理论与实践领域中最经典的两本著作,两本书的着重点不同,内容各有千秋。Doherty(2003)主要论述了各种创新型避险工具的运作与风险分析。Meulbroek(2002)在其论文“A Senior Manager’s Guide to Integrated Risk Management”中强调现代风险管理的观念不应该局限在可保风险暴露单位(Insurable Risk Exposure)上,而应该关注会影响公司价值的所有风险,包括营运风险、法律责任风险、财务风险、投资风险、税收负担风险、监管及合规风险等。并提出了处理风险的三大基本原则,它们是:一是修正公司的营运方式;二是调整公司的资本结构;三是选择适当的金融工具(包括衍生金融产品)。以此来适应资本市场和保险市场的变化。Meulbroek认为应该用最具成效的方法达成风险管理的目标,使企业在遭受不可预测的意外损失时,可以及时获得融资资金,以维持企业的正常运转甚至进一步发展。Culp(2002)的两篇文章认为,资金管理和风险管理本来是一件事情的两个方面,但长久以来的公司财务处理方法总是将两者分开来管理,这不仅浪费了资源也损失了管理的效率。Culp建议公司应该采用整体化风险管理,利用创新型金融避险工具来管理风险对企业内部的现金流、盈余与资产负债表的不利影响,并避免非预期损失事件实际发生时对公司的财务状况产生巨大的冲击。

2、全面风险管理产生的基础。全面风险管理涵盖的范围很广,它是在图1所示的三个理论与实践基础上发展起来的,内容涉及到保险、财务套期保值、投融资、杠杆管理、薪酬设计甚至税收管理等多个领域的内容。③

首先是风险管理与保险理论的发展。风险管理是20世纪六七十年代为了管理“可保风险”而出现的。Robert Mehr和Bob Hedhes于20世纪60年代建立了可保风险管理的基本框架。之后,可保风险管理又有了一系列的创新,比如有限风险计划;保险公司自身的资产负债管理;以及20世纪90年代出现的捆绑式保障保单,这种保单不仅包括传统的可保风险(财产和责任风险),还包括财务风险(如利率风险和汇率风险),从而打破了保险市场和资本市场之间的障碍。

其次是衍生产品市场和金融工程理论的发展。20世纪八九十年代是金融创新高速发展的时期,其赖以产生和发展的理论基础主要是马柯威茨的资产组合管理理论、夏普和罗斯创立的资产定价模型以及布莱克和舒尔茨创立的期权定价理论。衍生产品和金融工程的发展不仅丰富了风险管理用于套期保值的工具,还为公司其它的风险管理策略提供了方便。公司不仅可用用衍生产品对特定的风险进行套期保值,还可以将衍生产品嵌入到公司的负债和权益里。而新近发行的巨灾债券和非传统风险转移工具(ART)则是直接出于风险管理的目的而出现的。

第三是公司风险管理理论的发展。20世纪八九十年代人们开始关注风险对于公司价值的影响,1976年David Cummings通过对资本资产定价模型的进一步分析,说明了公司是如何通过对风险进行保险而实现价值最大化的;Mayers和Smith(1983)又基于风险给公司带来的摩擦成本,提出了更新的公司风险管理理论(关于风险的成本,在文章的第二部分有详细的论述),即风险的摩擦成本或交易成本可以使风险管理成为一个增加公司价值的过程。针对风险的成本解释, Doherty Neil A.(1985)又提出了管理风险的“对偶策略”,即公司既可以通过降低风险又可以通过调整财务或组织结构、改变杠杆作用的方式来减少风险的交易成本。

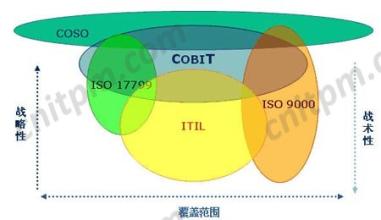

3、全面风险管理框架。这里主要介绍美国COSO委员会和GARP组织提出的全面风险管理框架。(1)COSO全面风险管理框架①。COSO全称为“发起机构委员会”( Committee of Sponsoring Organization ),它是一个自愿性质的私营机构,致力于通过商业伦理、有效的内部控制和公司治理来提高财务报告的质量。2004年9月,COSO委员会正式发布了《全面风险管理——整合框架》(Enterprise Risk Management——Integrated Framework),目前已受到国际企业界、金融界和政府监管部门的广泛关注。新发布的《全面风险管理——整合框架》对全面风险管理给的定义是:全面风险管理是一个过程,它由一个企业的董事会、管理当局和其他人员实施,应用于企业战略制订并贯穿于企业各种经营活动之中,目的是识别可能会影响企业价值的潜在事项,管理风险于企业的风险容量之内, 并为企业目标的实现提供保证。COSO全面风险管理框架(下称REM框架)力求实现以下四种类型的目标:战略(strategic)目标—高层次目标,与使命相关联并支撑其使命;经营(operations)目标—有效和高效率地利用企业资源;报告(reporting)目标—报告的可靠性;合规(compliance)目标—符合法律法规的要求。全面风险管理框架包括八个相互关联的构成要素,这些要素来源于管理当局经营企业的方式,并与企业管理过程整合在一起。这八个构成要素分别是:第一,内部环境。内部环境影响人们的风险意识,影响战略和目标如何制订、经营活动如何开展,以及如何识别、评估风险并采取行动,是企业风险管理所有其他构成要素的基础。内部环境因素包括风险管理理念,风险容量、董事会的监督、人员的诚信、道德价值观和胜任能力,以及管理者分配权力和职责、组织和开发其他员工的方式等等。第二、目标设定。内部环境的渲染只是令企业的每个人有了思想的准备,如果真的要采取行动时,还必须要有一个明确的目标。只有这样,才会形成合力,使风险管理工作行之有效。必须先有目标,管理当局才能识别影响目标实现的潜在事项。企业风险管理确保管理当局采取适当的程序去设定目标,并保证所选定的目标支持和切合该主体的使命,并且与它的风险容量相符。目标设定是事项识别、风险评估和风险应对的前提。第三,事项识别。事项是源于内外部的影响战略实施或目标实现的事故(或事件)。管理者必须识别可能对企业产生影响的潜在事项。事项可能带来正面或负面影响,或者两者兼而有之。带来负面影响的事件代表风险,它要求管理者予以评估和应对;带来正面影响的事件代表机会,管理者可以将其反馈到战略和目标设定过程之中。在对事项进行识别时,管理者要在组织的全部范围内考虑一系列可能带来风险和机会的内部和外部因素。第四,风险评估。风险评估能够使企业考虑潜在事项影响目标实现的程度。管理者通常采用定性和定量相结合的方法,从可能性和影响这两个角度对事件进行评估,以及考察整个组织中潜在事项的正面和负面影响,并基于固有风险和剩余风险来进行风险评估。通过考虑风险的可能性和影响来对其加以分析,并以此作为决定如何进行管理的依据。风险评估应立足于固有风险和剩余风险。第五,风险应对。在评估相关风险之后,管理者就要确定如何应对。应对包括回避、降低、分担和承担等四种方式。在考虑应对的过程中,管理者评估对风险的可能性和影响的效果,以及成本效益,并选择能够使剩余风险处于期望的风险容限以内的应对方式。管理者识别所有可能存在的机会,从企业范围或组合的角度去认识风险,以确定总体剩余风险是否在企业的风险容量之内。总之要采取一系列行动把风险控制在主体的风险容量(risk tolerance)以内。第六,控制活动。控制活动是帮助确保管理者的风险应对方式得以实施的政策和程序。控制活动贯穿于整个组织,遍及各个层级和各个职能机构。控制活动主要包括批准、授权、验证、调节、经营业绩评价、资产安全以及职责分离等。控制活动一般包括两个要素:确定应该做什么的政策,以及实现政策的程序。第七,信息与沟通。对相关的信息予以识别、获取和沟通,以确保员工正确有效的履行其职责。风险的存在是因为不确定性,也就是信息不明晰。风险的存在是因为不确定性,也就是信息不明晰。因此在全面风险管理推动中,为使各个部门真的成为一个整体,各部门就要进行信息交换与沟通。有效沟通的含义比较广泛,包括信息在主体中的向下、平行和向上流动。第八,监控。企业风险管理随着时间而不断变化,曾经有效的风险应对方式可能会失灵,控制活动可能会变得无效或不再被执行,企业的目标也可能发生变化等。面对这些变化,管理者需要通过控制手段,以确定企业风险管理的运行是否持续有效。监控可以通过持续的管理活动、个别评价或者两者结合来完成。ERM框架有如图2所示的三个维度:第一维是企业的目标,即战略目标、经营目标、报告目标和合规目标;第二维是全面风险管理的八个要素,即内部环境、目标设定、事件识别、风险评估、风险对策、控制活动、信息和交流、监控;第三维是企业的各个层级,包括整个企业、各职能部门、各条业务线及下属各子公司。ERM三个维度的关系是,全面风险管理的八个要素都是为企业的四个目标服务的;企业各个层级都要坚持同样的四个目标,每个层次都必须从以上八个方面开展风险管理活动。该框架适合各种类型的企业或机构的风险管理。

(2)GARP全面风险管理框架①。GARP(全球风险专业人员协会)成立于1996年,是在英国老牌巴林银行倒闭、全球风险重要性开始凸现的背景下由风险专业人士倡议产生的专业组织。GARP认为全面风险管理所要做的是了解从金融机构活动中所产生的全部风险同时去有效地管理这些风险,因而一个有效的风险管理方案会平衡风险管理结构和质量方面的问题。基于这一认识该组织认为全面风险管理框架应该包括策略、程序、基础设施和环境四个模组以及它们之间的融合(如图3所示)。

GARP认为,风险管理任务主要包括以下六点: (1) 把交易策略和风险管理策略结合起来,这样可以确保企业在预测并分散风险方面的优势;(2) 建立风险管理过程,这个过程要便于公司组织内部对风险管理的理解和实施,并能主动支持公司的风险管理策略; (3) 通过在组织人员指导和风险行为的支持系统之间的合理安排来提高风险管理的水平; (4) 对各种类型的风险进行理性和动态的划分,合理地反映公司商业策略和外部市场环境所对应的风险;(5) 建立一个风险和行为的衡量系统,这个系统要透明、可信、及时,并具有较强的可操作性,以实现个人行为与企业目标以及风险管理目标的统一;(6)强化组织的风险管理意识,重视风险管理的质量和持续性,提高企业风险承受的能力,满足顾客要求和增加股东收益。GARP全面风险管理的四个模组协调合作,共同负责完成以上六项风险管理任务。实际上GARP方案与COSO的ERM框架并无实质区别,GARP方案囊括了COSO全面风险管理框架的八大要素,即内部环境、目标设定、事件识别、风险评估、风险对策、控制活动、信息和交流、监控,并做了重新组合,更进一步来说,策略是中心,风险管理基础设施、过程和环境是全面风险管理体系的三大平台。

4、全面风险管理的四种基本策略①。全面风险管理策略针对的不是单个风险,而是整个公司的风险剩余,它包括下面四个基本策略。不论风险的来源如何,也不管风险是增加了税收成本还是财务困境成本,只要风险对公司价值产生了影响就可以使用这四种风险管理策略来管理风险。(1)资产规避策略。“资产规避”可以定义为用一项资产为其他资产所存在的风险提供规避。资产规避策略的思想是:一个包括了基础资产和规避资产的投资组合可以有很小的风险甚至没有风险。比如投资组合F,一定量的资金$被投资于两项资产。第一项是基础资产,每投入的一美元的回报为;第二项资产,即规避资产,每一美元的回报为。资金$按{1:h}分配于两项资产,并且两项资产的相关系数为负,在接近-1的极限时规避效果最好。

资产规避: F= $(+h) 0>≥-1 (1)

如果 =-1,则存在某个规避率h*使得投资组合不存在风险,此时COV{ $(+h) }=0。

再保险保单是保险人采用的一种传统的资产规避形式。新型的资产规避工具是巨灾期权,巨灾期权是根据保险公司所要求的指数价值而制定的期权,当指数达到预先设定的指数值(执行价格)时,保险公司就可以获得一笔支付报酬。资产避险核心思想是当基础资产遭到损失时可以通过另一项资产的获取来弥补,当然中间涉及到规避费用的问题(再保险保费或期权价格)。

(2)负债规避策略。与资产规避策略不同,负债规避是在资产负债表的相反方面实现的,即用一种负债的免除来弥补基础资产的损失的风险管理策略。这样,投资组合包括的就不是规避资产,而是基础资产和规避负债的组合。

负债规避 F= $(-h) 0< ≤1 (2)

如果 =1,则存在某个使得投资组合不存在风险,即COV{$(- )}=0。许多新型的风险管理策略,如目前市场上存在的股票期权和巨灾债券都属于负债规避。

(3)股权规避策略。全面风险管理的目的包括避免风险带来的各项成本,保值公司对突然损失的融资能力和对投资机会的筹资能力。除了获得外部资本注入和借债,还有另一种方式可以达到这些目的,那就是损失后的股权融资。当损失事件发生后,公司为损失或投资机会筹措资金的难易程度以及资金使用的成本取决于损失事件的严重程度、公司的特许价值以及当时金融市场的环境,而公司所关心的一是资金需求数量和成本,二是损失后的杠杆水平。股权融资可以满足筹资需要,而且不会增加杠杆率。虽然债务融资也可以达到这个目的,但会增加杠杆率②。当一个公司现有的流动资产无力支付投机性损失(流动性危机),而公司其实还具有一定数量的特许价值,这时候采取的资本调整措施实质上是特许价值的一种变现。

股权规避策略有两种方式。第一种是简单的损失后权益融资。这种策略的一个特征就是新的权益资本的可发行价格会由于损失而降低。第二个策略是保险人购买其自己股票的一个看跌期权,这个期权可以在预定规模的损失发生后被执行。这些新的工具已经在市场上发行的“巨灾看跌期权”中被使用。

(4)杠杆调节策略。风险的成本可以通过降低风险或减少风险的交易成本两种方式降低,这是新型风险管理的“对偶性”特征,也是我们进行风险管理策略时考虑问题的两个基本方向。其中减少交易成本的策略可以叫做风险调整策略,而对杠杆率的控制是最重要的风险调整策略,它可以用于降低任何风险来源导致的风险成本,是典型的全面风险管理策略。杠杆调节策略可以用来处理财务困境成本,贷款人和剩余权利要求者之间代理成本等。此外,如果发生了突然的损失,公司将发现由于杠杆率的降低使得公司在资本市场上处于有利的位置,或者对已破坏资产进行重购,或者对新方案进行融资都变得相对容易。

杠杆调节策略顾名思义是对公司财务杠杆水平的调节,因此严格意义上讲,债务融资和权益融资都属于杠杆调节的范畴,只是由于近年来风险管理领域的创新都集中在新型规避工具的使用上,这些新型工具又都属于股权或负债型避险工具,所以把这两种工具单独拿出来介绍以示重视。除了债务融资和权益融资,杠杆调节策略涵盖的内容还很多,比如红利政策的制定、债务和权益间的转换等,这属于更广泛的公司财务管理的领域。

主要参考文献

[1] Babbel, David, F., Anthony M. and Santomero(1996). ”Risk Management by Insurers: An Analysis of the Process,”Working Paper, Financial InstitutionsCenter, WhatonSchool, University of Pennsylvania.

[2]Bernstein, P .L .(1996). Against The Gods: The Remarkable Story of Risk. New York :John Wiley & Sons, In c.92-95.

[3]Culp, C.L., (2002, Spring), Contingent Capital: Integrated Financing and Risk Management Decisions, Journal of Applied Corporate Finance.

[4]Culp, C.L., (2002, Winter), The Revolution in Corporate Risk Management: A Decade of Innovations in Process and Products, Journal of Applied Corporate Finance.

[5]Doherty, Neil and Seha Tinic (1981).”A Note on Reinsurance under Conditions of Capital Market Equilibrium”,Journal of Finance,36,949-953.

[6]Doherty, Neil A.(1985).”Corporate Risk Management:A Financial Analysis”McGraw- Hill. Companies Inc.

[7]Doherty, N.A.,(2003). Integrated Risk Management, International edition. The McGraw -Hill. Companies Inc.

[8]Doherty Neil A.,Innovation in Corporate Risk Management: the Case of Catastrophe Risk,in G. Dionne(ed.),Handbook of Insurance,Boston:Kluwer Academic Publisher,pp.503-539.

[9]Froot, Kenneth,David Scharfstein,and Jeremy Stein(1993).”Risk Management :Co-ordinating Investment and Financing Problems”,Journal of Finance,48,1629-1658.

[10]Geczy, Christopher, Bernadette A. Minton and Catherine Schrand (1997). “Why Firms Use Currency Derivatives,” Journal of Finance 52, 1323-1354.

[11]Mayers David and Clifford W. Smith Jnr(1983).”On the Corporate Demand for Insurance”Journal of Business,55,281-296.

[12]Merton, Robert C. and André Perold (1993). “Theory of Risk Capital in Financial Firms,” Journal of Appiled Corporate Finance 3:16-32.

[13]Meulbroek,L.K.,(2002).A Senior Manager’s Guide to Integrated Risk Management, Journal of Applied Corporate Finance. 4:56-70

[14]Modigliani, F. and M.H. Miller. (1958). “The Cost of Capital, Corporation Finance and the Theory of Investment.” American Economic Review 48: 3, 261-297.

[15]Shapiro,Alan C. and Sheridan Titman(1985). “An Intergrated Approach to Corporate Risk Management”,Midland Corporate Finance Journal,3,41-56.

[16]Shelor,Roger M.,Dwight C. Anderson and Mark L. Cross(1992).”Gaining from Loss :Property-Liability Insurer Stock Prices in the Aftermath of the 1989 California Earthquake”,Journal of Risk and Insurance,5,476-488.

[17]Shimpi,P.A.,(2001).Integrating Corporate Risk Management,NY:Texere LLc.

[18]Shimpi,P.A.,(2002).Integrated Risk Management and Capita1 Management,Journal of Applied Corporate Finance.

[19]Smith,Clifford W,Jnr and Rene Stultz(1985).”The Determinants of Firms Hedging Policies”,Journal of Financial and Quantitative Aanlysis,28,391-405.

[20]William F. Sharpe, Gordon J. Alexander, Feffrey V. Bailey, Investments, Fifth Edition, Prentice-Hall International, Inc. 1995, p1021.

[21]陈秉正:《整体化公司风险管理》[M],北京:清华大学出版,2003年。

[22](美)尼尔·多尔蒂著,陈秉正、王珺译:《综合风险管理——控制公司风险的技术与策略》[M],北京:经济科学出版社,2005年。

[23]陈忠阳:《金融机构现代风险管理基本框架》[M],北京:中国金融出版社,2006年。

[24]潘国臣等:《整合风险管理与会司价值》[J],《保险研究》2006年第9期。

[25]赖志仁:《风险管理与全球保险之未来趋势》[J],《风险管理学报》1999年第 2 期 。

[26]宋明哲:《现代风险管理》[M],台北:五南图书出版社,2004年。

[27]魏巧琴:《保险企业风险管理》[M],上海:上海财经大学出版社,2002年。

[28]友联时骏企业顾问公司:《风险管理一原理与方法》[M],北京:复旦大学出版社,2004年。

[29](美)詹姆斯·林著,黄长全译:《企业全面风险管理——从激励到控制》[M],北京:中国金融出版社,2006年。

[30]张吉光:《GARP全面风险管理方案分析及启示》[J],《新金融》2004年第9期。

[31]李秀芳:《中国寿险业资产负债管理研究》[M],北京:中国社会科学出版社,2002年。

[32]李维安:《公司治理》[M],北京:高等教育出版社,2005年。

[33]中国人保财险深圳市分公司课题组:《保险公司全面风险管理的要素分析》[J],《深圳金融》2007年第11期。

该文拟在《金融管理科学—河南金融管理干部学院学报》2008年第5期刊发

①Bernstein, P .L .(1996)

②William F. Sharpe, Gordon J. Alexander, Feffrey V. Bailey, Investments, Fifth Edition, Prentice-Hall International, Inc. 1995, p1021。

①Babbel, David, F., Anthony M. and Santomero(1996). “Risk Management by Insurers: An Analysis of the Process,”Working Paper, Financial InstitutionsCenter, WhatonSchool, University of Pennsylvania.

②宋明哲:《现代风险管理》[M],台北:五南书局出版,2001年版第9~11页。

①也有的翻译成企业风险管理,本文使用全面风险管理

②关于全面风险管理的内容(ERM),将在文章的第三部分统一介绍

③友联时骏企业管理顾问公司:《风险管理——原理与方法》[M],上海:复旦大学出版社,2005年版第27页。

④陈忠阳:《金融机构现代风险管理基本框架》[M],北京:中国金融出版社,2006年版第55~56页。

①Modigliani, F. and M.H. Miller. (1958). “The Cost of Capital, Corporation Finance and the Theory of Investment.” American Economic Review 48: 3, 261-297.

②Froot, Kenneth,David Scharfstein,and Jeremy Stein(1993).“Risk Management :Co-ordinating Investment and Financing Problems”,Journal of Finance,48,1629-1658.

③ 陈忠阳:《金融机构现代风险管理基本框架》[M],北京:中国金融出版社,2006年版第71页。

④(美)詹姆斯·林著,黄长全译:《企业全面风险管理——从激励到控制》[M],北京:中国金融出版社,2006年版第8页。

①陈忠阳:《金融机构现代风险管理基本框架》[M],北京:中国金融出版社,2006年版第12页。

②Doherty, Neil and Seha Tinic (1981). “A Note on Reinsurance under Conditions of Capital Market Equilibrium”,Journal of Finance,36,949-953.

③Mayers and Smith 1983,Shapiro and Titman( 1985),Froot、Scharfstein and Stein(1993),对风险成本有详细的论述

④(美)尼尔·多尔蒂著,陈秉正、王珺译:《综合风险管理——控制公司风险的技术与策略》[M],北京:经济科学出版社,2005年版第143页。

⑤(美)詹姆斯·林著,黄长全译:《企业全面风险管理——从激励到控制》[M],北京:中国金融出版社,2006年版第7页。

⑥参照Smith和Stulz(1985),Shelor等(1992)。

①Doherty Neil A.,Innovation in Corporate Risk Management: the Case of Catastrophe Risk,in G. Dionne(ed.),Handbook of Insurance,Boston:Kluwer Academic Publisher, pp.503-539

②(美)尼尔·多尔蒂著,陈秉正,王珺译:《综合风险管理——控制公司风险的技术与策略》[M],北京:经济科学出版社,2005年版第124页。

③Merton, Robert C. and André Perold (1993). “Theory of Risk Capital in Financial Firms,” Journal of Appiled Corporate Finance 16-32.

④这个问题在下面即将介绍的风险的第三种成本:委托——代理成本中有详细的论述

⑤参见Doherty, Neil A.,1985

⑥参见Jensen和Mecking,1976和Myers,1977。

⑦参见Mayers和Smith,1987。

①(美)尼尔·多尔蒂著,陈秉正,王珺译:《综合风险管理——控制公司风险的技术与策略》[M],北京:经济科学出版社,2005年版第128-130页。

②Geczy, Christopher, Bernadette A. Minton and Catherine Schrand (1997). “Why Firms Use Currency Derivatives,” Journal of Finance 52, 1323-1354.

③ 陈忠阳:《金融机构现代风险管理基本框架》[M],北京:中国金融出版社,2006年版第75页。

①以美国27家上市产险公司的资产负债表在1993~2002年的数据为样本。

②即中文文献中介绍的(美)尼尔·多尔蒂著,陈秉正,王珺译,《综合风险管理——控制公司风险的技术与策略》一书。

③整理自(美)尼尔·多尔蒂著,陈秉正,王珺译:《综合风险管理——控制公司风险的技术与策略》[M],北京:经济科学出版社,2005年版第1-5页。

①COSO Enterprise Risk Management Framework,http: //www.erm.org.

① 〔英〕马克·洛尔、列夫·博罗多夫斯基,陈斌等译:《金融风险管理手册》[M],北京:机械工业出版社,2003年版第543-544页。

①该部分的思想来源于Doherty, Neil. A.在《综合风险管理——控制公司风险的技术与策略》第八章,142-172页,和《Handbook of Insurance》第15章,pp.503-539

②当然除了杠杆率还要考虑筹资方式的可行性和成本等其它具体问题,我这里只是从两种筹资方式对公司财务杠杆影响的角度分析的。

爱华网

爱华网