美国救市不可能成功,而只能拉长经济衰退的周期,让美国经济不会失血而亡。

股市以直线下挫,回报美国参众两院通过7000亿美元救市计划。反应美国最强大的上市公司的道指在10月7号下跌800点,自03年10月24日以来首次跌破万点大关。而标普500指数同样跌到03年9月12号以来的最低点。这说明,金融危机已经严重影响实体经济。

更糟糕的是,投资者信心没有因救市而恢复,投资者宁可接受受益近乎为零的国债,也不愿购买有更高回报的优质公司债,而油价大幅下跌与金价上扬,说明,全球经济疲软,对大宗商品的需求减弱,从长期来看,美元将持续走软。

没有谁能够担保救市的效果,连美国总统布什和美国财长保尔森都说,美国救市政策不可能立竿见影,同时,美联储认为,救市资金到年底资金规模可能上升至9000亿。事实上,9000亿很可能不是底,早有分析人士将救市所需的资金款项达到1万亿以上。

对于1929年经济大萧条的反省,产生了两个重要的思想成果,一是经济学上的凯恩斯主义,国家干预经济成为经济特殊时期的主要选择,二是货币主义,弗里德曼在那本经典的货币史中指责美联储未能及时放松银根,导致萧条恶化时,这是市场派、里根新政思想源头之一货币主义教父的指责。可见,两派截然不同的观点,对于萧条期政府提供流动性缓解经济并无二致。

有什么力量可以对抗严峻的经济周期呢?没有。我们必须正视全球经济陷入严重衰退这一残酷的事实。7000亿美元救市方案可以减缓衰退期的痛苦,可以避免类似于1929年式的野蛮的依靠战争解决的大萧条,但不能绕开经济周期。简而言之,政府提供流动性可以让市场少些痛苦,但经济萧条期仍然不可免;可以免除人类以战争等极端手段对抗经济萧条,但不能让投资者财富、企业信心、消费市场在短期内恢复。

政府提供流动性可以舒缓市场的紧张情绪,但经济的真正好转,有待于劳动生产率的提高,有待于制造业与金融业的全面复苏。

此次美国救市之所以难以取得立竿见影的效果,源于长期与短期因素。

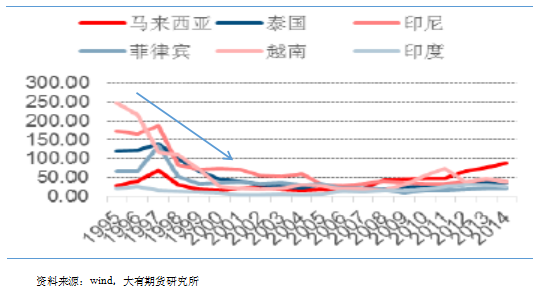

从长期来看,美国此次金融崩溃,是金融资本主义恶化的结果,动辄数千万美元的华尔街高管收入,与黑幕之后高杠杆的金融衍生品市场,是附着于经济体上的毒瘤,这个毒瘤到了必须割除的时候。而美国经济失衡的结构也到了调整之时,一个国家GDP的80%由消费创造,靠借债过日还能过得有滋有味,这样的国际经济结构难以维系。从短期来看,此次美国金融风暴是1929年以来最严重的一次,以往金融震荡差不多隔两三年就有一次,隔六七年就有一次稍大的,而美国网络泡沫等良性金融震荡,因为提升了全球经济的劳动效率,美联储的降息就能平定。而此次次贷危机属于恶性泡沫,没有创造价值,没有提升效率,而制造了无数的谎言、无数的高薪、无数的资不抵债,因此,这次救市的成本要比1929年以后的任何一次金融风暴都大得多,可能到达2万亿美元左右。

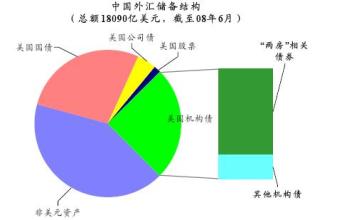

美国救市是救一时之急,中国有句老话,救得了病,救不了病。此时要救全球经济之命,首先要彻底摧毁以往金融资本主义的坏土壤,建立公正、公平的经济秩序,让创造价值者获得相对公平的财富,而不是让金融资本家们收获大部分果实。将金融资本纳入严厉的监管之中;其次,建立全球新的货币体系,不能让美国挟美元之利,轻松地剪全球经济发展的羊毛,通过不断发行美元,来维持针尖上的经济平衡。否则,比次贷危机更大的金融风暴还将卷土重来。

爱华网

爱华网