财政部、央行与银监会观点打架,市场遭殃,政策效力大打折扣。

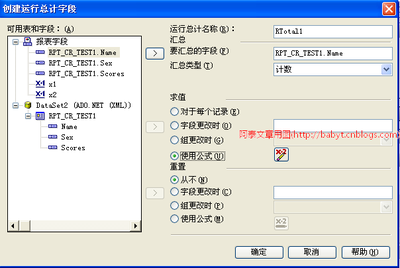

根据财政部与央行发出通知,从10月27日起,将商业性个人住房贷款利率下限扩大为贷款基准利率的0.7倍;最低首付款比例调整为20%。10月28日,房贷新政执行第二日,农行、建行率先出台了房贷细则。戏剧的是,仅隔几个小时,农行将操作细则从网站上撤下;更戏剧的是,事隔一天,农行细则又一字不差地挂上网站。这一细节显示政府内部巨大的歧议——是刺激房贷消费,还是控制银行风险,中国扩张型经济政策该何去何从?

10月22日,财政部与央行发布刺激住房需求的房贷新政,10月24日,银监会紧急会晤大型商业银行高层,下发紧急通知,关小了房贷新政的优惠闸门,明确只有“首次利用贷款购买自住房”可以享受住房优惠。

财政部、央行、银监会等有关各方显然应该加强协商,避免出现市场摇摆不定、购房者心神飘摇的难堪境地,这对于明确市场预期有害无益,对于拉动中国经济走出紧缩低谷更是一个沉重的打击,比不出台优惠政策更糟。

房贷新政牵涉到部门之间的利益博弈,更事关中国银行业市场、监管与中国经济发展以谁为重的大局。

在经济下挫之时,刺激内需是拉动经济增长的一大法宝。1998年、2003年,拉动住房消费,对于中国经济走出东亚金融危机、SARS紧缩低谷都起到了举足轻重的作用。如今,面临更加险恶的全球金融危机,刺激住房消费提上议事日程,其意显然是在维持房地产市场稳定,防止50多个相关行业与3000万的就业人员出现大幅衰退。刺激房地产消费是维持中国经济增长速度的应急之举,事关稳定中国经济的大局。

客观地说,监管部门确实处于两难境地。监管部门关注的是银行的风险,由于房地产市场预期继续下降,如果继续大规模发放房贷,有可能收获房贷坏帐率上升的苦果,并且,银行的赢利空间会遭到压缩。目前银行的主要赢利来源仍然在于利差与息差,占据80%以上的比例。央行将首次按揭买房的贷款优惠利率由原来的0.85倍下调到0.7倍后,银行的存贷差进一步缩小。据高盛高华测算,如果目前贷款利率为基准利率85%的按揭贷款(即存量房贷)中有90%转而使用基准利率70%的新利率,银行业2009年预期净息差将平均收窄近8个基点。按目前14家上市银行按揭贷款占总生息资产的均值是8%,2009年主要上市银行的预期税后净利润将会减少5.3%。

但是,如果银行继续紧缩房地产贷款,将加重中国经济严重紧缩的预期,银行现有的25%左右的房贷作为优质贷款,会暴露于蜕变为呆坏帐的巨大风险之中。如果全国房地产均价下挫30%,按照风险测试,住房贷款不良率将大幅提升。

如果有关部门各自站在自己的立场,会出现公说公有理、婆说婆有理纠缠不清的境地,如果加强协商、从稳定中国经济、控制金融风险、加强银行市场竞争力的大局出发,则不难得出各方共同接受的结论。

财政部、隶属中投公司的汇金公司是我国大型国有控股银行的大股东,因此,财政部出台的各项政策要确保两个目标,既要刺激住房消费保证经济增长,又要确保金融机构的利润空间不至于压缩到太小,金融安全是我国经济安全的定海神针,只要有一两家金融机构破产,则中国经济全盘皆输。

事实也印证了财政部的良苦用心。10月29日晚,央行提高存贷款基准利率27个基点,令人关注的是,五年以上贷款基准利率下调27个基点,而五年以上存款基准利率下调45个基点,刚好在银行可以承受的范围之内,可见,财政部与央行已经为房贷新政埋下了伏笔,而银监会倒像是后知后觉的局外人,对于政府刺激经济增长的举措起到了负面的搅局作用。

银监会的苦心可鉴,不过维持高利差不是保障银行竞争力的法宝,不过是借优惠政策将储户利益转到银行手中,对于银行而言,在紧缩期转危为安、控制风险的手段是加强内控机制,是发展各类中间产品。

稳定经济增速是大局,银行控制风险的惟一办法是增加竞争力,展开针对不同消费群体的错位竞争。在此关键时刻,有关方面协调行动,给予市场各方主体明确、坚定的预期,则是携手共度难关的重中之重。

爱华网

爱华网