可转债已经为QFII带来巨额的收益。在羸弱的股市中,可转债的抗跌能力已在2004年得到充分体现,在上升通道中转债亦可享受公司成长所带来的利益。转债的预期收益远高于所对应的风险,投资者在2005年的投资中应当给予转债优先投资级别。

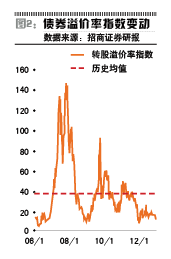

王老师的理财方案40岁的王老师在一家重点中学教书,每月收入有4000元钱。虽然说教师的职业比较稳定,但是他觉得按目前的养老保险金的缴纳水平将不足以保证退休以后的生活水平不下降。“现在,银行利息太低了,一味的强调低风险反而吃了亏。”王老师在咨询了理财师之后,买了一部分货币市场基金和人民币理财产品,“因为这些产品安全可靠,收益率大大超过了同期存款利率。” 招行理财师刘雨分析说,王老师所购买的产品多数属于短期投资产品,风险虽然不大,但收益也并不高,因此建议王老师在投资组合中加入中长期的产品。在目前股市低迷的时期,可以考虑企业可转债。“这是一种非常稳妥的养老金投资方式,可转债收益不封顶,市场上很多可转债的收益可以达到20%以上,而风险则是有限的。”刘雨说,“很多股民资金严重缩水后被迫选择可转债,结果发现找到了一块未开发的金矿。我的客户张先生就是其中一例。”股民张先生的故事1990年入市的张先生对股票颇有研究,1999年年初账户资金已经超过了100万元。1999年6月他在40.2元买入了2.5万股东方电子,当时东方电子的年报显示业绩高速增长。他买入后不久,东方电子就涨到了60元,账面赢利50万元。10月东方电子10送转10股,2.5万股变成了5万股,成本价变为20.1元,2000年2月,最高涨到45元,账面赢利已经超过100万。他决定坚决不抛,2000年5月东方电子再次送股,10送转6股,它的5万股变为了8万股,成本价变为12.56。除权后,股价基本上在20元左右波动,账面赢利已有六、七十万元。但到了2001年7月,东方电子股价突然暴跌,9月份跌到了8元多。此时,外界已经有东方电子造假的传言,朋友不断劝他赶快抛掉手里的股票,可他无论如何也不信这只中国股市的“第一蓝筹股”会一夜垮掉。9月14日,《证券日报》刊登《东方电子,财务数据真实吗?》一文,证监会随之展开对东方电子造假的调查。张先生彻底绝望了,在6.03元了结了所有股票,一共亏损50余万元。为了避免再次上当受骗,张先生再也不买股票了。2003年,一位朋友向他推荐投资可转债,并讲述了丝绸转债、南化转债如何在两年之内从100元涨到了300元的例子。听得动了心的张先生仔细考察了可转债,认为投资的风险很小,最差的情况就是不能转股,每年分利息,到期获得本金,下有保底、上不封顶。恰逢新钢钒要发行可转债,张先生仔细研究了发行条款,期限5年,利息按年递增,分别是1.5/1.8/2.0/2.4/2.7,到期有利率补偿,按每年2.7%补偿。 张先生认为新钢钒业绩增长稳定,股票一定会有所表现的。他申购了50万元,2月17日钢钒转债上市收盘100.42,张先生小有赢利。以后价格一直稳步爬升,到了12月涨到了130元,张先生在130.5获利了结,赢利30%。此后张先生专门投资可转债,账户资金在慢慢增多,重回100万已指日可待。张先生总结自己投资转债的经验:“股票表现好,谁知道有没有造假,而投资可转债,到期必须偿还本息,公司没钱还,还有银行担保,如果股票涨高了,转债也会同步上涨,所以是无风险的投资。只要坚持投资可转债,每年可以轻松赢利10%~20%”。揭开可转债的盖头来“对很多人来说,可转债是一个非常陌生的投资品种,”债券研究员这样评价可转债:“但其投资价值绝对和其曝光率成反比,2003年可转债市场的整体收益率达到了21.78%,如鞍钢转债,价格曾从最初上市时的100元面值附近上涨至140元以上,获利空间巨大。”投资专家石先生指出,转债指数从2000年1月4日开始起开始编制,起点1000点,现在1500点,50%是平均投资回报率,如果能够去弱留强,收益还可更高。 可转债是一种混合证券,发行时是企业债,允许投资人按约定价格把债券转换成公司股票。这样,可转债兼具债券和股票的双重特性:投资人可以选择持有债券到期,获取公司还本付息,享有债券的安全和固定收益;也可以选择在约定的时间内转换成股票,享受股利分配或资本增值。投资界戏称可转债对投资者而言是“保证本金的股票”,这对在长期低迷的股市饱受折磨的投资者无疑具有最致命的吸引力。这一相对新的投资品种,究竟有什么特点呢?一、令人生畏的复杂:可转债定价机制复杂,即使同一家上市公司发行的可转债,不同的条款设计对可转债的价值影响也不同,正是这一点让普通投资者觉得可转债“可望而不可及”。二、下跌风险有限:最差的可能性是可转债没有转股,投资者享受到固定的利息收入,但是该利率低于同期的银行存款利率。同时,可转债一般都有大型的商业银行作担保,这一点也可保证其最低收益的稳定。三、收益无限化:投资者可以像买卖股票一样,在二级市场通过高抛低吸赚取差价,这一块操作得当盈利空间巨大。也可通过支付少量成本(即转债价格中高于债券价值的那部分价格)获得转股权,享受未来股价上涨所带来的转股收益。四、交易规则灵活:可转债券只能在股票账户上进行交易,但不收印花税,交易费用远低于股票;同时,没有涨跌停板限制;实行T+0回转交易,当日买进当日即可卖出,可反复做短差。从上述特点可看出,可转债具有相当大的投资有活力,但购买可转债的普通投资者寥寥无几,可转债专家厦门大学经济学院副院长郑振龙认为不是因为大家对可转债不感兴趣,而是认识问题,“各家银行推出的人民币理财产品,其预期最高收益率甚至不如可转债的最低收益率,但却十分畅销。由此看来,大多数投资者尚未认识到投资可转债要比投资人民币理财产品更合算。”哪些品种最可爱投资专家石先生指出,如果投资可转债,可以选择价格在面值附近的品种,此时买入风险极低。 最近值得关注的品种有110010钢联转债、125959首钢转债、 100087水运转债。3月22日,三者的价格分别为100元、98.38元和98.57元。表一是部分价格接近面值得购买的可转债列表。“可转债是一项长期的投资,可以把它看成储蓄。要有耐心,可能会出现长期不涨的现象。至于介入的时机,发展势头良好的企业所发行的可转债,只要在面值附近就可买入,没有必要等价格继续下落到更低点,对长期投资而言,这点差价是可以忽略。”石先生说,“这是无风险的投资,或者说是无风险的赌局,赢了拿走,输了不出钱,没行情,就留着赚取利息。”另外,除了寻找面值附近的可转债外,还可参考另外一个风向标:大基金的投资方向。无利不起早!当中国债券市场正在经历剧烈下跌的阵痛之时,QFII却在低位大量买入人民币债券,尤其是对可转换债券表现出了前所未有的投资热情。在他们眼里,可转换债券是一项低风险又有可能获得超额投资回报的投资,是其在中国实现其掏金梦想的理想选择。以花旗环球、瑞士银行、摩根士丹利为代表的QFII们在沪深市场合计持有的可转债由2003年年底的人民币4.11亿元升至2004年年中的13.39 亿元。有国内基金经理认为,可转债属于唯一经过验证的资本市场避险品种,其风险收益特征是现有债券可投资品种中最优的。预计2005年可转债仍将是系统性风险的避风港,同时也不乏进攻特色。表二是QFII持仓量较大的可转债列表。如果个人没有时间和精力操作,还可以投资基金或者是信托计划,依靠专家理财来分享债市的投资收益。国内目前有14支债券基金。湖南信托2004年10月推出的可转债投资集合资金信托计划信托计划是国内第一个投资可转债市场的信托计划,预计信托收益率为4.08%。表一 数据截至3月22日代码 债券名称 最新价(元) 债券利率 到期日125959 首钢转债 98.38 1.50% 2008-12-15110010 钢联转债 100.00 1.30% 2009-11-09100087 水运转债 98.57 0.90% 2007-08-12110219 南山转债 99.19 1.50% 2009-10-19100220 阳光转债 102.00 1.00% 2005-04-18110037 歌华转债 103.50 1.30% 2009-05-11100726 华电转债 104.00 1.50% 2008-06-02表二:QFII持有可转债统计表 (截止2004年6月30日)代码 简称 QFII名称 持有数量(万元) 占转债余额比例(%)100016 民生转债 花旗环球 574.4 1.77100087 水运转债 瑞银华宝 1110.4 11.41100096 云化转债 瑞银华宝 3379.1 15.93花旗环球 6999.6 33摩根士丹利 436.2 2.06100726 华电转债 花旗环球 5796.5 7.57100795 国电转债 花旗环球 4171.9 2.27110001 邯钢转债 花旗环球 7652.4 3.83110037 歌华转债 摩根士丹利 1941.3 1.55110317 营港转债 摩根士丹利 1169.9 1.67110418 江淮转债 瑞银华宝 5556.8 7.02

花旗环球 9374.01 11.84摩根士丹利 722.59 1.82数据来源:http://xiaogi.nease.net 入市交易可转债的交易方式同股票类似,投资者需要在深沪两市开始股票账户,通过股票行情下单系统输入“买入/代码/价格/数量/下单”即可就行了进行买卖,以10张为最小交易单位,如果面值附近买入,一手单子大概需要资金1000元左右。与股票交易不同的是实行T+0交易,当天买,当天就可以卖 石先生建议投资者选择一家资信度较高的证券公司开户,如银河证券公司和国信证券,这样可以避免账户资金被挪用的风险。可转债交易的佣金最高一般为0.1%,如果选择网上交易的话,佣金相对会有一定的优惠。可转债交易价格波动幅度巨大,且波动方向往往和其股价保持一致,如果某公司股票被市场看好,其可转债价格也能水涨船高。以民生银行转债为例,2003年3月24日价格为101.25元,2004年2月5日涨至157元,振幅达到55.06%,今年1月4日为103元,2月23日价格为113元,振幅为9.71%,投资收益之大让人心动。因此,如果投资者把握恰当时机,搏杀可转债亦能带来巨大收益。也谈风险虽说可转债风险有限,但同样不可忽视。“不能因为可转债能够有最低的保本收益就高枕无忧了,”投资专家张文魁指出,“按照规定,可转债的利率低于同期的银行存款利率。如未能转股,那么根据可转债的票面利率一般低于银行利率,投资人会有一定的利率损失。”同时,张还提醒投资者要注意另外的两种风险:一是二级市场交易风险;二是提前赎回的风险,许多可转债都规定了发行者可以在发行一段时间之后,以某一价格赎回债券,提前赎回限定了投资者的最高收益率。在实际投资中,普通投资者要把握以下两个原则:一勿追高:广州证券的欧阳铭分析说,如果赎回条款规定以股价达到转股价的130%为限,转债价格超过130元/张时转换价值就变小了。以万科转债为例,如果在140元的价位介入,选择在赎回前转股的话,股价要达到8.19元以上才能持平,不选择转股的话,损失就更大,每百元转债损失38.8元。因此,投资者在投资转债时要警惕赎回风险。二到期勿忘赎回:2004年,钢钒转债、万科转债和机场转债先后实施了赎回。其中,钢钒转债到期未转股的转债数量为7978张,万科转债为6.0239万张,机场转债达到27.412万张,这些未转股的投资者损失相当严重。以上海机场转债为例,其税前赎回价格为1001.31元/10张,这些未转股的转债持有人获得赎回款总额2744.79万元。在机场转债2004年2月27日首次宣布赎回到4月23日赎回日期间的近50个交易日中,上海机场股票最高价格13.02元,最低价格10.20元,按照期间机场转债7.69元的转股价,这些转债如果选择转股,其价值总额应在3635.92万元~4641.15万元之间,这意味着这些转债持有人由于没有在赎回日前进行转股操作而白白损失了891万元~1896万元的收益,损失幅度达32%~69%!可以推测,转债持有人未能及时转股的原因很有可能是缘于对可转债条款的不了解,把可转债当作债券投资。在可转债逐渐步入人们的投资理财的范畴时,只有掌握转债基本知识,了解转债投资策略,才能利用转债的独特性获取投资收益,避免不必要的损失。链接:本息兑付程序1、到期一次性还本付息的可转换公司债券,交易所于转换期结束时自动终止交易后二个交易日内,将交易结束时的债券数据通知发行人,发行人于到期日前将相应本息款划入交易所指定的资金帐户。2、交易所于到期日后第三个交易日将本息款划入券商清算头寸帐户,各券商于到期日后第五个交易日将本息款划入投资者开设的资金或保证金帐户。3、设置强制性转股条款的可转换公司债券,每年兑付利息期间,债券交易不停市,付息办法参照A股派息程序执行。

爱华网

爱华网