近日,世界税收联合会、中南财经政法大学等10多家知名院校的客座教授,曾担任过多家大型公司集团的财务顾问的陈建昌老师,应培华企业管理培训集团邀请来到浙江杭州,为广大浙企财会高管讲授《08年新准则与新税法差异及年终所得税汇算清缴实务操作》。

税务稽查是行政执法,负有举证义务

关于应付帐款长期挂帐的纳税争议,一般是结转年度收益问题。一般来说,税务稽查对公司的“应付帐款”是必须要重点检查的项目(特别是长期有余额且金额较大的)。检查方法是抽取其中大金额的款项,弄清来龙去脉,看是否存在将应计入销售收入或营业外收入的款项,挂在应付帐款;有无将已收回的应收款不进行冲帐,用收回款搞非法的帐外经营或个人占用;有无调增或调减应收账款数额,多提或少提坏账准备金的问题。另外,对异常的往来单位、金额、以及账龄比较长的情况更要逐笔查清和核对。

国家相关法律规定的收入外的其他收入,包括企业资产溢余收入、逾期未退包装物押金收入、确实无法偿付的应付款项、已作坏账损失处理后又收回的应收款项、债务重组收入、补贴收入、违约金收入、汇兑收益等。

陈老师指出因相关税法对“确实无法偿付”未具体明确化,故解决争议的关键问题是如何准确理解“确实无法偿付”。故“应付帐款”长期挂帐的纳税争议问题规避的方法就是陈述和申辩。“确实无法偿付”的事实认定从法律角度来分析,需要具备一定的事实证据证明,而相关的事实就具体的调查来说,其难度是可想而知的。目前税务稽查认定的“事实”多是“长期挂帐”、“债权人失踪或死亡”和“企业倒闭或破产”,但这样的认定多数是经不起法律推敲的,如“长期”究竟是多数年?债权人失踪或死亡后,还有没有法定继承人?企业如果倒闭或破产,但其原股东的追偿权在法律上也并未明确否定。而且,税务稽查是行政执法,负有举证义务,如此的“调查”确实挺有难度的。如果是“长期挂帐”,最好是要求相关的债权人每年底发来一个“还款计划”。

纳税调整不要忘记会计与税法的差异

纳税人未申报,有规可循;税务局要处罚,有法可依。同样是“权责发生制原则”下操作,为何其处理的结果正好相反?熟是熟非?

2007年12月份,A企业向B企业销售一批商品,以托收承付结算方式进行结算,并开具了普通发票,但货款未收取。A企业在销售时已知B企业资金周转发生暂时困难,难以及时支付货款,但为了减少存货积压,同时也为了维持与B企业长期以来建立的商业关系,A企业将商品销售给了B企业。该批商品已经发出,并已向银行办妥托收手续,但直到2008年5月底之前,货款仍未到帐。

A企业依据新准则“谨慎原则”和新会计制度的“权责发生制原则”,当时未申报纳税,意在延期而非隐瞒,但当地税务局检查发现时,却要坚持依法按故意偷税论处。案例中因为新准则和会计制度与税法产生了差异,故而产生了纳税争议。依据新企业所得税法第二十一条规定:在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算(税收征管法也有类似的法律规定)。所以,本案的税务处理是正确的。案例中,纳税人由于购货方资金周转存在暂时困难,因而A企业在货款回收方面存在不确定性。根据销售商品收入的确认条件,A企业在销售时不能确认收入。为此,A企业将已发出的商品成本转入“发出商品”科目似乎正确,但却忘记会计与税法的差异和相关的纳税调整,同时,更忽视了税法的严肃性——任何与税法无据的延期纳税,都有可能以隐瞒偷税论处。

应对这样的问题,陈老师强调,企业一定要严格按照税法规定及时申报纳税,并注意会计与税法的差异和相关的纳税调整。巧妙利用“分期收款方式”应对,将所谓“隐瞒”收入的“偷税”演变成合理合法的“延期纳税”。

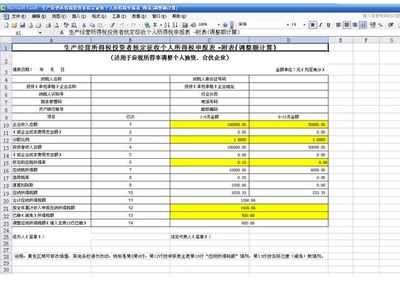

课程上,陈老师还对财务人员如何从法律的角度来保护自己以及企业、新《所得税纳税申报表》变化分析及填报示范等问题进行了现场指导。

爱华网

爱华网