当看好油价时,资金不是投向石油勘探、生产,而是蜂拥至石油期货市场,石油价格迭创新高是自然的、必然的。

自从石油价格突破每桶80美元后,笔者便不再对油价走势进行预测。石油市场的动向,是由供应、需求、地缘政治和资金流动性等因素共同决定的。供应和需求可以通过理性分析得到趋势性判断。地缘政治,不确定性较大,有情报收集的空间,却没有经济分析、产业研究用武之地。流动性有大趋势,但变化快、动荡大,不可控性甚高。石油市场近来走势,似乎受流动性、地缘政治的影响远大过供求等基本因素。

从供应上看,全世界2007年平均日产石油8000万桶,其中石油输出国组织为3500万桶,俄罗斯为1300万桶。在油价高企的今天,几乎所有产油国的油井都开足马力拼命生产。除沙特阿拉伯外,全世界都没有多余产能来应付需求增长,而沙特的备用产能相信也不超过总产能的3%。换言之,产能已经被拉到极限,没有太大的弹性,也承受不起任何生产的意外中断,这是油价暴涨的第一个原因。

在需求领域,发达国家石油消费10年内增长了5%,新兴市场增长31%,石油需求出现了结构性上移。新兴市场中的佼佼者中国,占世界石油总需求的10%,新增需求的50%,已成为世界第二大石油消费国、进口国。

新兴市场需求的确对油价走势影响重大。10年前,亚洲国家(除日本外)占世界石油需求的17%,而美国占26%;如今亚洲需求占到22%,与美国的24% 基本持平。换言之,尽管美国进入衰退边缘,如果亚洲需求不减反增,油价仍难大幅回落。今天的经济过热在亚洲,加息却在欧洲,凸显出央行在整顿经济秩序上的错位和局限,也预示了欧洲加息对控制石油需求的效果。

随着北海油田的老化,国际市场的石油供应几乎全部控制在“政治不安定国家”手中。美国将伊斯兰国家、前苏联国家全部打上“不安定”标签,是否合理可以争论,但这些国家政局的变动、规则的修改,的确牵动着石油价格。何况伊朗、伊拉克仍是战争的火药桶,尼日利亚、委内瑞拉、苏丹局势,各有各的“爆炸性”。

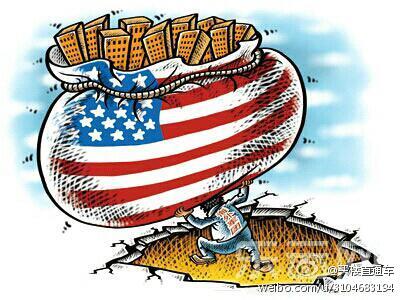

笔者相信,资金因素是推动油价飙升的主力。5年前,石油期货市场还是一个生产商、汽油商作对冲的边缘市场,日交易金额不过90亿美元,今天则超过了 1400亿美元的主力金融市场。5年前,石油基金规模不超过80亿美元,今天则已突破5000亿美元。10年前,退休基金主要投资于债券,配置于股市的份额都有限,今天则基本上家家都有commodities。对于对冲基金来说,石油是今年唯一一个持续赚钱的资产种类,可想其兴趣所在。石油期货合约的 70%,被握在对石油实物毫无兴趣的金融资本手中。

石油已成为金融商品、投资工具。石油期货反而成为主导石油现货价格的力量,而飙升的石油价格拉动了全世界的通胀,影响着地球各个角落人们的生活。我们在为过去10年的流动性失控付出代价。

当然,流动性过剩不是油价高企的唯一原因。始于上世纪八十年代的连续20年熊市,使石油生产商遭到重创,因此他们面对突如其来的价格飙升,始终将信将疑,生产投资偏少,高风险的勘探投资更少,因此生产瓶颈迟迟得不到缓解。而老一代石油工程师在熊市中转行、退休,人才在牛市中更显得青黄不继。美元弱势,将油价升势进一步放大。美元走势,几乎成为油价变动的反向指标。

笔者认为,石油供应正处在供应曲线末端的垂直部分,即需要相当的价格上涨,才能释出新的供应。在没有外力干预下,人们的预期本身就可以制造新的(投机)需求,油价升势未完。

但政府出手干预的可能性越来越大。油价飙升,已经不再是金融市场暴利的问题,而是人民的生计问题,是一个全世界政治家所关注的政治和社会问题。政府可以突然联手释出石油储备,也可以限制期货市场的投机活动。这类措施有违市场原则,但如果当投机活动正在造成经济衰退、社会动荡,政府有可能进行干预。

如同当年的IT泡沫,在大量投机资金簇拥下,市场往往越升越有,直至价格预期逆转。但一旦价格上升预期崩溃,调整也来得很大、很突然。笔者担心油价急升,导致全球衰退,也怕油价急跌,因为不知多少对冲基金、投资银行将宝押在上面。油价如果突然大幅调整,对金融市场的杀伤力未必小过次贷危机。

本文原载于证券市场周刊,为个人观点,并非任何劝诱或投资建议。

爱华网

爱华网