肆意妄为近义词 谁造就了大股东的肆意妄为?

中国证券市场自建立以来,各种五花八门的违规事件层出不穷,其中有一类最为引人注意的就是大股东侵占上市公司的资产,视上市公司为自己的“提款机”。如猴王股份因集团公司破产,十多亿投资打了水漂而戴上了ST帽子(已于2005年9月终止上市);幸福实业数亿元资产被集团公司拿去抵押贷款;此外,棱光实业、东海股份、大庆联谊、粤金曼、济南轻骑、三九医药、ST九州、水仙以及ST海洋等等,动辄涉及资金数亿元,有的公司几乎被大股东掏空,令人触目惊心,有多家已被终止上市。所有这些鲜活的案例,确实需要我们认真地加以反思,为什么会出现这些现象?侵害现象的背后,是谁造就了大股东的肆意妄为?◎ 一股独大 从现象的普遍性来看,确实几乎所有的违规中都可以看到第一大股东的影子,简单地把问题归结于“一股独大”的言下之意就是,不存在一股独大就可以解决问题了。但仅仅用“一股独大”却无法全部解释为什么大股东会侵害往往是它自己绝对控股的上市公司?因为这样做对其自身和上市公司的长远利益是百害而无一益,而且还要冒被查处的风险。一股独大只是必要条件,而非充分条件。◎ 道德问题 从这些年来被追究刑事责任的高层管理人员来看,确实有道德方面的因素,但是不足以解释现象的普遍性。显然,在道德风险的背后,掩盖的是制度缺陷。aihuau.com1◎ 监管不力 有人认为证券市场出现这么多问题,主要责任在于监管部门,并进而认为乱世之下应用重刑。从近几年被查处的情况来看,我们不能简单地说监管不力,而即使是在严厉的打击下,仍然有一些大股东铤而走险,以身试法。这就说明监管问题可能只是一部分原因,而一定还有其他的原因没有被注意。◎ 非流通性问题 从股票上市的角度,由于非流通股东(绝大多数就是大股东)与流通股东的利益不一致,非流通股东只能得到股票的分红收益,而得不到股价上升的好处,但由于上市公司的控制权掌握在非流通股股东手里,因此他们根本就不会关心流通股东的利益。这种解释显然比前三种更有说服力,它反映出大股东与中小股东在利益导向上的差异,但是它在揭露大股东的行为机制上仍然是建立在其道德风险的假设基础上。因为大股东在只能得到分红收益的情况下,似乎更应该注重改善上市公司的利益,而不是采取侵害的策略。 综合上述观点,可以看到这些都只是从一个方面解释了违规现象,但很少有人注意到,在我们讨论防止大股东侵害中小股东和上市公司的利益的时候,不能以忽视甚至牺牲大股东的利益作为代价,而应立足于提升上市公司的财富创造能力。因为只有这样,证券市场多赢的局面才会有坚实的财富增值的微观基础。我们在关注大股东侵害上市公司以及中小股东的利益时,不能一味地要求大股东,而应该从正反两个方面反思更为深层次的制度问题。 在中国目前的经济体制环境下,单位与单位之间的利益分割是影响决策者行为的重要因素之一。尽管站在代理理论的角度,我们无法为国有资产确定一个有独立经济利益和独立承担民事行为能力的最终主体,但这并非就意味着国有资产的委托人完全是虚位的。在中国特有的单位体制下,国家利益、单位利益和个人利益交织在一起。我们显然不能简单地说国有股东或国有资产的代理人就一定缺乏动力,至少他们会具备对自身单位利益和个人利益的追求,甚至有时对单位利益的追求体现得更为明显,因为个人利益的实现往往可以通过单位利益来实现。因此这也说明简单地以个人道德的败坏和缺乏动力因素来分析我国证券市场当前面临的问题可能是无助的,而且会有误导性。 由于很多上市公司都是国有企业改制而来,因此我们必须注意到国有企业改革上市的背景。当时,国有企业在经历了放权让利和承包制等一系列改革后仍然难以走出困境,上市公司的建立本身也是一种实验性的。这里有两个方面是值得注意的:一是国有企业改制上市选择的都是当时onmouseover=displayAd(1);onmouseout=hideAd(); onclick=linkClick(1);>绩效比较好的企业;二是国有企业上市时采取的是剥离优质资产的做法。这两种选择无疑是出于现实的考虑,既然国有企业不能整体脱困,还不如盘活优质资产的存量。从全局的角度看,这或许是有效率的安排,但是作为第一大股东(往往是国家股),由于被剥离了大部分优质资产,所剩下的大多为不良资产和沉重的社会负担,如果说大股东不能从上市公司中得到收益以补偿,“单位”的利益怎么予以保证就是非常现实的问题。在巨大的利益诱惑面前,加上自身的举步维艰,大股东选择“获利800,自损1000”的做法,就能够找到合理的根源,因为800是可以直接拿到的,而1000则是体现在上市公司的(更致命的这1000还是属于国家的),锅里的总不如碗里的来得解饥。另外,国有资产管理的划拨制度与当地政府行政有非常密切的关系,导致国有资产的经营主体必然承担一定的政策风险,这也会导致大股东的行为短期化。 流通股和非流通股的划分是中国股市的一大创造。正如前面所提到的,投资者购买上市公司的股票,其损益包括:业绩损益和股价差异。由于流通性的划分,导致流通股股东能拥有真正的作为投资者的损益权利,而非流通股东则只有业绩损益,但却不拥有获得股价差异的权利。仅仅就这一点来说,显然损害了非流通股东的权利,尽管从上市初始就确定了两者的划分。中国股票价格的形成是在交易流通股的基础上形成,但作为投资者来说显然可以(也只能)预期的是整个企业的未来业绩,这本身就存在矛盾。另外,上市公司的控制权掌握在非流通股东的手中,这个控制权的发挥与公司的绩效有着非常紧密的联系。我们不能简单地说大股东应该从提高上市公司的业绩角度出发进行监控,也不能就说是大股东道德败坏,这其中存在一个被广泛忽略的单位利益问题。我们认为,造就大股东肆意妄为的根源是:剥离优质资产上市的制度缺陷,人为制造的非流通股与流通股的割裂,缺乏有效监管和惩处难以到位,以及社会基本信用的缺失。一个好的制度不是告诉行为者应该怎么做,而是通过制度和机制上的设计,诱导大股东按照上市公司的利益目标采取相应的行动,同时也能实现单位和个人的利益。 股权分置改革已接近尾声,预计今年年底可以基本完成。股改的完成标志着我国上市公司非流通股股东与流通股股东利益割裂的局面最终被打破,这是我国上市公司治理结构优化过程中的重大里程碑,但我们同时应该注意的是,股改的完成并不是答案的全部,而只是完善上市公司治理结构的开始。在后股改时期,上市公司仍面临着许多需要研究和解决的重大制度课题,而尤以大股东和管理层的治理是所有治理制度环节中最为重要的两个方面。在后股改时期,随着大股东持股逐步被解禁,中国股市将迎来一个全新的大股东“明庄”时代,利益的一致化并不必然会导致大股东侵害现象的消除,而恰恰可能会在一定时期内走向其相反的路径。大股东既可以选择提升公司价值,与其他股东分享成长的果实,也可通过股价操纵谋取一己之利,其最终行为选择将取决于两者成本与收益的对比。因此,我们还不能说,股改完成后大股东肆意妄为的行为会有所减少,这还将取决于市场治理机制、内部治理结构以及外部监管体系的完善,但这需要时间。

更多阅读

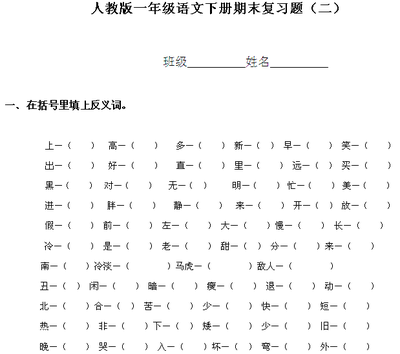

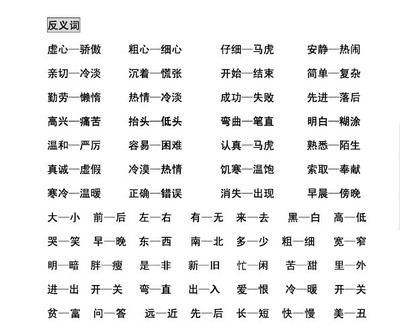

转载 收藏分享丨小学2-6年级语文近义词、反义词汇总太难得啦! 覆盖的近义词和反义词

原文地址:收藏分享丨小学2-6年级语文近义词、反义词汇总太难得啦!(二)作者:jnllg转自天津教育报官方微信!四年级语文(上册)1、观潮近义词:屹立——矗立 霎时——刹那 依旧——照旧 颤动——颤抖 逐渐——渐渐犹如——好像反义词:宽

人教课标版五年级语文下册近义词、反义词大全 人教版小学数学新课标

人教课标版五年级语文下册近义词、反义词大全1、草原近义词:热闹——喧闹 响亮——洪亮 飞驰——疾驰、飞奔 天涯——天际舒服——舒适 拘束——拘谨 羞涩——羞怯、羞愧 勾勒——勾画反义词:舒服——难受 洒脱——拘束 热闹—

近义词反义词 后继有人近义词反义词

人教版五年级上册1--8单元近义词、反义词第一单元近义词:急切----迫切惧怕----害怕隐藏----暗藏担忧----担心贪婪----贪心适宜----适合反义词:暂时----长久轻松----沉重隐藏----公开担忧----放心快乐----忧伤贪婪----知足惧怕

小学2-6年级语文近义词、反义词分课汇总人教版 4 二年级反义词近义词

五年级语文(下册)1 草原近义词清鲜——清新 云际——云端 境界——境地拘束——拘谨 惊叹——惊异静寂——寂静 无边——无际 羞涩——害羞 舒服——舒坦 访问——拜访会心——会意、领会反义词静寂——热闹 清鲜——混浊 明

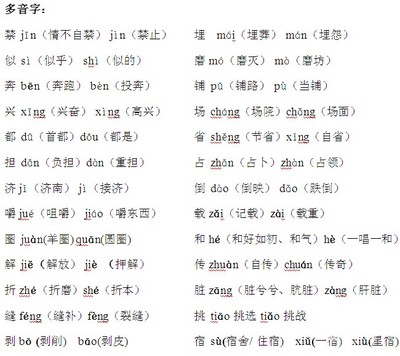

四年级上册多音字、词语解释、近义词、反义词 穷人多音字反义词

四年级上册多音字、词语解释、近义词、反义词一、观潮1、多音字称chèng(名称)笼lǒng(笼罩)蒙měng(内蒙)薄 báo(薄板)Chēn(匀称)lóng(鸟笼)Méng(蒙受) bó(薄雾)bò(薄荷)2、词语解释笼罩:指向笼子似的罩在上面。颤动:抖动、振动。

爱华网

爱华网