纺织行业现状 纺织机械行业现状及进出口分析

纺织机械 一、 纺织机械行业发展情况 据纺织机械协会统计的583家纺织机械生产企业 (其中大型企业6个,中型企业207个,小型企业370个)的统计, 2003年完成产品产量总计60 .10万t,比上年增长32.09%;总资产贡献率为10.13%,比标 准值(10.7%)低0.57个百分点;资本保值增值率为116.58%,比标准值(120%)低3.42个百 分点;工业经济效益综合指数为1.33;纺织机械产品销售率为94.51%,比标准值(96%)低1.49个百分点;资产负债率为61.82%,比标准值(≤60%)高1.82个百分点;工业成本费用利润率为6.65%,比标准值(3.71%)高2.94个百分点;全员劳动生产率为55461元/人,比标准值(16500元/人)高38961元/人;流动资金周转数158次,比标准值(152次)高6次。2003年纺织机械工业行业状况统计见表1。 表1 2003年纺织机械工业行业状况统计 企业总数(个)产品销售税金及附加(万元)固定资产平均余额(万元)流动资产平均余额(万元)所有者权益(万元)全员劳动生产率(元/人)职工年平均人数(人) 58316441933533215247027768755461164930 数据来源《中国机械工业年鉴》 根据纺机协会掌握的情况,除纺机协会统计的583家企业之外,全国生产各类纺织机械、器材、转配件、仪器仪表电器和各类配套产品的生产厂约在1600余家,大部分企业规模较小,尽管规模较小,这部分企业的销售额合计也应在10亿元以上。因此可以说2003年纺织机械产品销售在350亿元以上. 加入WTO后,纺织业得到了前所未有的发展机遇。纺织机械行业的发展主要依赖于纺织工业的发展,就一般情况来讲,纺织工业经济运行情况好,纺织机械行业状况也好。纺织机械行业近三年经济指标见表2. 表2 纺织机械行业近三年经济指标(亿元) 年份总产值(当年价)(亿元)产品销售收入(亿元)工业增加值(亿元)利润(亿元) 2001161.40157.2742.607.92 2002204.17184.6352.5010.90 2003334.53339.8091.4721.23 数据来源《中国机械工业年鉴》 二、纺织机械主要产品产量情况 就纺织机械产品生产而言,我国是世界上纺织机械产品的生产大国。世界上没有任何一个国家有这么多的纺织机械、纺织器材、纺织仪器、电器、附属装置和专配件生产企业,每年生产的品种之多、数量之大都在世界上独一无二的。但由于技术水平低,与国际上纺织机械的新品种发展快,特别是在机电一体化方面的自动化、连续化、高速化、智能化方面的发展还有很大差距,在新材料、新工艺、新的制造技术方面落后很多。2002年纺织机械产品的大量进口,其原因是我们纺织机械企业的技术创新能力不足,主要产品技术依赖国外,缺少有自主知识产权的产品技术,产品更新周期长,不能适应市场需求,和国际先进水平相比,存在不小差距。2003年纺织机械分类完成产量见表3。 表3 2003年纺织机械分类完成产量 产品名称数量(台)产量(t) 化纤设备632146895 棉纺织设备104771348095 毛纺织设备304115328 麻纺织设备170414050 针织设备35118741 染整设备492051695 数据来源《中国机械工业年鉴》 我国纺织机械产品整体技术含量低,难以满足纺织行业产业升级的需要。由于纺织工业规模的扩大,企业间的竞争和纺织参与国际竞争需要,纺织工业产品结构的调整必然也必须加快。相应的技术改造和对高新技术及其技术装备的要求会比以往更加强烈。国产纺机在纺织工业外延扩大发展时能够大量销售,而当纺织工业深加工,产业升级时则显得不尽人意。从纺织机械产品进口情况来看,一方面是进口数量大,另一方面是进口产品技术含量高。从市场竞争角度讲,产品竞争已经形成技术领域的竞争。就今后几年纺织工业对纺织机械产品的需求情况分析,需求数量会减少,但需求的价值量会更高。也就是说对纺织工业对高新技术的需求将进一步扩大。在目前情况下,国产纺机明显处于下风。而要提高纺机全行业的技术水平,纺机行业必须解决自身的技术创新问题。 三、纺织机械行业类型比例(以国企、外企、民企分) 在纺织机械行业的生产企业中,其50%的资产集中在集体企业,国有企业只占21%。外商独资企业和私营企业各占10%,而且发展速度很快。发展最快的为三资企业,2002年中外合作企业资产增长31.88%,外商独资企业增长10.38%和中外合资企业增长9.03%。私营企业资产增长31.79%。2002年纺织机械行业类型结构图见图1 图1 2002年纺织机械行业类型结构图 四、纺织机械行业主要生产企业情况 从纺织机械行业看,众多大大小小的企业分布在不同的管理权限范围,行业趋同化问题严重,"大而全"."小而全"现象较为普遍。 表4 纺织机械行业主要生产企业经济指标(单位:千元) 企业名称产品销售收入工业总产值:(当年价)出口交货值工业增加值 经纬纺织机械股份有限公司20224571433705217566147341 青岛星火纺织集团股份有限公司1524186154658085700492145 经纬纺织机械股份有限公司榆次分公司14277801433705217566149219 无锡宏源集团有限责任公司1281750949164113488189808 浙江金鹰股份有限公司10958901001125272486466875 马佐里东台纺机有限公司10066001006600144350211380 青岛宏大纺织机械有限责任公司1003203106592237762248521 上海二纺机股份有限公司86995891562717012499461 郑州纺织机械股份有限公司70287378113330923206357 立信染整机械(深圳)有限公司656179652907595986171422 山西经纬合力机械制造公司4587615401520154169 上海纺织机械总厂423751430114873986287 中国纺织机械股份有限公司422482391473607980131 青岛纺织机械厂422042433667352948916 天津宏大纺织机械有限公司41200045897027310114385 青岛胶南东佳纺机集团有限公司360070418994384133038 常熟纺织机械厂有限公司336880346510101085590 浙江印染机械有限公司333143436854084361 常德纺织机械有限公司32856134950719875101229 浙江日发纺织机械有限公司328280371220450099240 续表4 纺织机械行业主要生产企业经济指标(单位:千元) 企业名称利润总额流动资产合计固定资产净值从业人员平均数(人) 经纬纺织机械股份有限公司17537330012566040774707 青岛星火纺织集团股份有限公司401994847871368712066 经纬纺织机械股份有限公司榆次分公司5538716400773589974683 无锡宏源集团有限责任公司1181508786061481402261 浙江金鹰股份有限公司1759007067183030107116 马佐里东台纺机有限公司62450348310523801768 青岛宏大纺织机械有限责任公司40066395291837561454 上海二纺机股份有限公司157256229705207382071 郑州纺织机械股份有限公司459716564612496805919 立信染整机械(深圳)有限公司984733230091831321700 山西经纬合力机械制造公司7850239492886584625 上海纺织机械总厂15628303796919061388 中国纺织机械股份有限公司157492692531681941476 青岛纺织机械厂323461996761503622162 天津宏大纺织机械有限公司1980328434746174974 青岛胶南东佳纺机集团有限公司11083107275393381003 常熟纺织机械厂有限公司3485020112092440511 浙江印染机械有限公司3269537521246337658 常德纺织机械有限公司34083152974696071965 浙江日发纺织机械有限公司4508038564078526530 数据来源:国家统计局 五、纺织机械世界市场情况 1.德国纺织机械制造商40年来一直稳居世界市场第一把交椅,其年产量的90%,大约39亿欧元,销往世界150多个国家,占世界纺织机械出口总量的30%,其市场占有量是日本或意大利的大约两倍。2003年世界主要纺机出口国家和地区的出口值见图2。 图2 2003年世界主要纺机出口国家或地区出口值 (数据来源:VDMA) 2003年德国纺机出口第一的地区是亚洲,达17亿欧元,约占总出口额的44%,比上年增长6.2%。在重要市场中,中国10.04亿欧元,其次分别是,土耳其5.71亿欧元、美国2.77亿欧元、意大利1.73亿欧元、捷克1.17亿欧元和印度1.09亿欧元。2003年德国纺织机械及其零部件出口总额近39欧元,其中纺纱机9.72亿欧元,增长5.4%;纺织机5.49亿欧元,增长18%;织造机械7.38亿欧元,增长1.2%;精纺机5.06亿欧元,负增长9.2%,零配件10.69亿欧元,负增长0.8%。(见图3) 图3 2003年德国纺织机械出口 (数据来源:VDMA) 2.据意大利纺织机械商会(ACIMIT)的初步估计,2003年,意大利纺织机械行业由于遭受本国市场销售量较大幅度下滑的影响生产出现小幅度下滑,总产值大约为33.81亿欧元,与上年相比产值下降约1%。与其本国市场形成鲜明对比的是,国外市场对意大利纺织机械的需求有增无减,出口总值约为24.68亿欧元,同比增加2%。出口增长主要来自亚洲市场,特别是中国市场,约占其纺织机械出口总值的19%,名列其出口市场的首位。此外,对印度和巴基斯坦的出口数量也令人瞩目。在对西方国家出口方面,整体出口形势不如上年。对大部分西方国家的出口出现下滑。但是对土耳其的出口引人注目,同比猛增28%。ACIMIT(意大利纺机协会)在2004年年终例行举办的新闻发布会上发表的数据表明,意大利纺机行业到2004年末的产值总计为30.17亿欧元,下降5%;出口22.93亿欧元,下降4%。2004年,亚洲仍是意大利纺机行业的主要出口市场。在亚洲,中国是最重要的市场,其中对中国的出口额为3.57亿欧元,占全部出口额的17%。同时,意大利纺机业对印度、伊朗和巴基斯坦的出口明显增长。土耳其是仅次于亚洲的第二大出口市场。在欧洲纺织行业处于困境的同时,东欧国家(尤其是波兰)及地中海周边市场(叙利亚和埃及)却出现了一些积极迹象。美洲没有令意大利制造商振奋的消息。美国由于国内纺织业严重缩水和美元兑欧元汇率的作用,已失去了作为意大利重要市场的地位。 3.瑞士纺机以其质量优良和技术创新而驰名世界。瑞士纺机活跃于全球,立足于"新兴市场"和"传统市场"上。瑞士纺机行业通过在全球控股100多家企业,一共占有30%的世界市场份额。2003年,瑞士纺机出口22亿瑞郎产品。其中40%出口亚洲市场,并且不断稳定增长。2004年1~6月我国从瑞士进口纺织机械用汇1.92亿美元,比上年同期上升6.14%。其中,从瑞士进口针织机械用汇最多,金额为7014万美元,同比上升154.09%,数量为369台,同比上升154.48%;其次是纺纱机械,金额为6661万美元,同比上升50.06%,数量为434台,同比上升40.91%。 六、纺织机械行业进出口情况 从2002年纺织机械产品进口情况来看,纺织工业的发展对技术装备的要求越来越高,纺织工业对外的依赖程度,客观要求用高新技术武装,对技术装备会提出更高的要求。2002年纺织机械产品进口情况充分说明了这一点,从德国进口纺机产品7.01亿美元,增长近50%,其中纺纱类设备增长34.5%。说明过去我国纺纱类设备的优势面临高新技术的冲击情况已经十分严重。"产品创新"已经不再是口号,是摆在纺机行业面前首要问题。 1.出口情况 我国纺织工业经过1998年到2000年“压锭、减员、增效”的大规模调整后,全行业已进入技术进步和产业升级的新阶段我国纺机行业技术改造,产品创新也不断深化,我国已经成为纺织机械的生产大国,品种之多,数量之大独一无二。 随着我国纺机行业的快速增长,以及全球经济增长态势良好,主要贸易伙伴的纺织业发展态势也良好,国家正加快办理出口退税,增强了企业出口的活力,2004年上半年纺机行业出口高增长。从近十年我国纺织机械同期出口情况看,纺机出口不断增长,尤其是近两年更是增势迅猛。 (1 )从2004年上半年出口纺织机械产品品种按大类价值看,传统出口品种纺纱机械最多其次为针织机械。 纺纱机械出口金额为7476万美元,同比上升52.47%。数量为3664台,同比上升18.42%。金额占纺织机械出口的24%。针织机械出口金额7324万美元,同比上升57.06%。出口数量81169台,同比上升4.74%。金额占纺织机械出口的24%。印染和后整理机出口金额6715万美元,同比下降5.74%。金额占纺织机械出口的22%。 纺机零配件出口金额6576万美元,同比上升27.7%。金额占纺织机械出口的21%。化纤机械出口金额为1243万美元,同比上升61.09%。出口数量为330台,比上年同期下降67.49%。织机出口金额为777万美元,同比下降32.51%。出口数量为2699台,同比下降34.62%。 (2)2004年上半年我国出口纺织设备的主要市场前五位是香港、巴基斯坦、孟加拉国、印度、德国等,这五个国家地区占整个纺织设备出口的58%。从上半年纺机主要出口市场看,香港、巴基斯坦、孟加拉国基本为近几年来我国出口纺机市场的前三位,而印度增长最快尤近几年的五位以后已跃升入前五位行列。下图为这五大市场所占份额情况。 香港:2004年1-6月我国对香港出口纺织机械创汇5739万美元,比上年同期下降12.88%。其中,从出口纺机各产品品种情况看,印染和后整理机创汇最多,金额为3682万美元,同比下降28.77%;其次是针织机械,金额为784万美元,同比上升39.96%,数量为11389台,同比下降0.79%。 巴基斯坦:2004年1-6月我国对巴基斯坦出口纺织机械创汇5083万美元,比上年同期上升67.52%。其中,从出口纺机各产品品种情况看,纺纱机械创汇最多,金额为3604万美元,同比上升114.51%,数量为1509台,同比上升58.51%;其次是纺机零配件,金额为766万美元,同比上升19.15%。 孟加拉国:2004年1-6月我国对孟加拉国出口纺织机械创汇3053万美元,比上年同期上升63.86%。其中,从出口纺机各产品品种情况看,纺纱机械创汇最多,金额为1363万美元,同比上升76.15%,数量为863台,同比上升57.19%;其次是针织机械,金额为1143万美元,同比上升56.88%,数量为43752台,同比上升39.91%,。 印度:2004年1-6月我国对印度出口纺织机械创汇2379万美元,比上年同期上升128.99%。其中,从出口纺机各产品品种情况看,针织机械创汇最多,金额为1125万美元,比上年同期上升48.14%,数量为1330台,同比上升84.72%;其次是化纤机械,金额为572万美元,同比上升2537.9%,数量为93台,同比上升745.45%。 德国:2004年1-6月我国对德国出口纺织机械创汇1397万美元,比上年同期上升117.96%。其中,从出口纺机各产品品种情况看,纺机零配件创汇最多,金额为1119万美元,同比上升125.32%;其次是印染和后整理机械,金额为151万美元,同比上升41.21%。 (3)2004年1-6月我国国有企业出口纺织设备最多,但从近几年纺机出口看,比重正不断下降。而个体企业出口纺织机械所占比重正迅猛提高。 国有企业:金额1.20亿美元,同比上升10.19%。外商独资:金额9728万美元,同比上升13.33%。个体企业:金额4161万美元,同比上升142.14%。中外合资:金额3224万美元,同比上升69.94%。 集体企业:金额1574万美元,同比上升46.91%。中外合作:金额254万美元,同比上升62%。 2.进口情况 从1999年下半年开始,国内纺织行业市场需求转旺,纺织行业赢利水平不断提高,国际纺织品市场回暖,加入世界贸易组织带来的纺织品出口利好,我国纺织品出口强劲增长,因此我国进口纺织设备快速增长。尤其是去年随着我国纺织品出口异常增长,我国纺织机械进口也增长强劲。 但是,进入今年以来我国纺织工业面临一些不利因素的困扰,如棉花原材料涨价,企业用电不足,国际间贸易摩擦加剧,纺织品出口退税税率调低。国家调整产业政策说明国家宏观决策部门希望纺织业应该适度的、平稳的发展。随着纺织行业发展适度的降温,我国纺织机械进口增幅也不断回落。但从纺织行业的长远良好发展趋势依旧没有改变,从历年纺织机械进口总趋势看今年仍延续了去年的进口高位。 (1)1-6月纺机进口仍以针织机械、纺纱机械为主 从2004年1-6月进口纺织机械产品品种按大类价值看,针织机械和纺纱机械占得最多,针织机械占20%,纺纱机械占18%。 针织机械进口金额4.85亿美元,同比上升23.2%。进口数量19222台,同比下降21.48%。金额占纺织机械进口的20%。 纺纱机械进口金额为4.41亿美元,同比增长9.04%。数量为19133台,同比增长294.98%。金额占纺织机械进口的18%。 化纤机械进口金额为3.78亿美元,同比增长46.95%。进口数量为5825台,同比上升95.47%。金额占纺织机械进口的16%。 印染和后整理机进口金额3.42亿美元,同比下降10.06%。纺机零配件进口金额2.58亿美元,同比增长17.26%。织机进口金额为3.37亿美元,同比下降36.98%。进口数量为13753台,同比下降19.1%。 (2)2004年1-6月我国进口纺织设备的主要来源前五位是日本、德国、意大利、韩国、瑞士等纺织机械强国和地区,仅这五个国家地区就占整个纺织设备进口的80%。 日本:2004年1-6月我国从日本进口纺织机械用汇7.10亿美元,比上年同期增长8.02%。其中,从进口纺机各产品品种情况看,从日本进口织机用汇最多,金额为1.79亿美元,同比下降34.5%,数量为7850台,同比下降20.23%;其次是化纤机械,金额为1.63亿美元,同比上升80.71%,数量为2987台,同比上升43.95%。 德国:2004年1-6月我国从德国进口纺织机械用汇6.10亿美元,比上年同期上升24.1%。其中,从进口纺机各产品品种情况看,从德国进口针织机械用汇最多,金额为1.61亿美元,同比上升22.58%,数量为1708台,同比下降15.86%;其次是化纤机械,金额为1.56亿美元,同比上升141.47%,数量为1593台,同比上升355.14%。 意大利:2004年1-6月我国从意大利进口纺织机械用汇2.14亿美元,比上年同期下降26.39%。其中,从进口纺机各产品品种情况看,从意大利进口纺纱机械用汇最多,金额为6058万美元,同比下降3.81%,数量为511台,同比下降2.85%;其次是织机,金额为4787万美元,同比下降55.68%,数量为1128台,同比下降57.21%。 韩国:2004年1-6月我国从韩国进口纺织机械用汇2.10亿美元,比上年同期上升38.94%。其中,从进口纺机各产品品种情况看,从韩国进口针织机械用汇最多,金额为5829万美元,同比上升45.42%,数量为5022台,同比上升30.1%;其次是印染和后整理机械,金额为4645万美元,同比下降4.69%。 瑞士:2004年1-6月我国从瑞士进口纺织机械用汇1.92亿美元,比上年同期上升6.14%。其中,从进口纺机各产品品种情况看,从瑞士进口针织机械用汇最多,金额为7014万美元,同比上升154.09%,数量为369台,同比上升154.48%;其次是纺纱机械,金额为6661万美元,同比上升50.06%,数量为434台,同比上升40.91%。 (3)2004年1-6月我国中外合资企业和国有企业进口纺织设备最多。个体企业和中外合资企业进口纺织机械上升明显。 外商独资:金额5.90亿美元,同比增长0.91%。国有企业:金额5.82亿美元,同比下降16.37%。 中外合资:金额5.54亿美元,同比上升23.27%。 集体企业:金额3.22亿美元,同比上升2.95%。 个体企业:金额3.02亿美元,同比上升44.36%。中外合作:金额0.55亿美元,同比下降17.18%。 总体建议:中国纺织机械行业的发展出路在于对市场需求重新定位,应当从开发中高档产品、增加产品附加值,增强产品可靠性、加快产品更新,降低产品成本和提高性价比入手,努力研发具有自主知识产权的产品技术,尽快填补国内纺织机械中高档产品的空白。

更多阅读

中国水合肼生产消费现状及前景分析 心理学就业前景和现状

我国水合肼生产消费现状及前景分析 水合肼是应用十分广泛的有机精细化工原料,目前全球水合肼产能已达20多万吨/年(按含肼量100%折算),其中欧洲占35%,亚洲34%,美洲30%,其他

论当前我国贫富差距的现状及对策分析 中国贫富差距现状

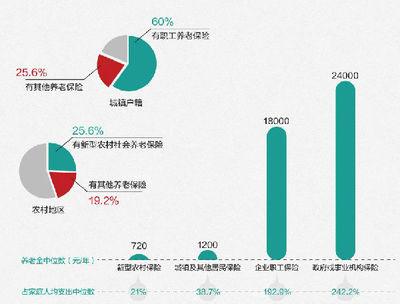

[论文摘要]贫富差距问题是全球许多国家在发展过程中都会出现的问题,我国自改革开放后贫富差距逐渐拉大并日趋严重的现象已经引起了社会各界人士的普遍关注。我们应该针对贫富差距的现状提出相关对策来缩小我国的贫富差距。中国改革开

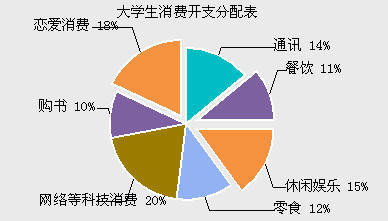

我院大学生消费现状及原因分析 项目过程记录人

[摘 要]大学生的消费观与人生观、价值观紧密相联,如果我们不重视新时期大学生消费心理的研究,不去探讨大学生消费观的变化及其规律,将不利于大学生的成长。本文就大学生消费偏高的原因做出分析,力求找到应对大学生消费偏高的对策。近几

开滦集团公司董事长张文学煤炭行业现状及前景分析 开滦董事长张文学近况

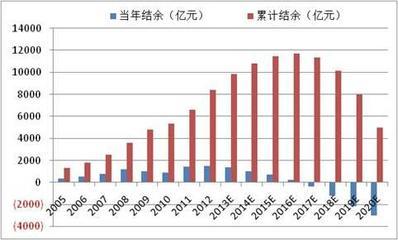

据中国煤炭工业协会提供的数据显示,目前中国煤炭产能已达40亿吨/年,而实际需求量至多35亿吨,每年均有5亿-7亿吨的过剩产能。2013上半年,中国煤炭全行业平均利润同比下降近50%,多数重点煤炭企业平均利润同比下降80%。

未来中国医药行业趋势及个股分析 中医药未来发展趋势

第一、行业发展阶段和政策决定行业的投资机会。医药股的投资,行业发展阶段判断非常重要,同样可适用于其他消费品行业的投资。与其它消费品行业投资不同的是,医疗行业带有公共产品性质,政府需要考虑其社会属性,政策对医药行业的影响远大

爱华网

爱华网