在西方财务中,资金结构一般是指长期资金中权益资金与负债资金的比例关系。在中国,资金结构主要是指在企业全部资金来源中权益资金与负债资金的比例关系。但仅仅关注权益资金和负债资金的比例关系是不够的,因为即使权益资金和负债资金的结构合理,如果负债资金内部结构不合理,同样也会引发财务危机。

关注负债结构

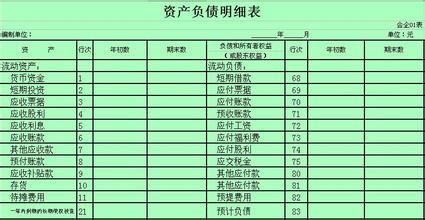

负债结构是指企业负债中各种负债数量比例关系,尤其是短期负债资金的比例,这是因为:

1.短期负债影响企业价值。短期负债影响企业价值。短期负债属于企业风险最大的融资方式,也是资金成本最低的筹资方式,因此,短期负债比例的高低,必然会影响企业价值。

2.短期负债中的大部分具有相对稳定性。有人认为,短期负债完全是波动的,没有任何规律可循。但事实上,在一个正常生产经营的企业,短期负债中的大部分具有经常占用性和一定的稳定性。例如,工业企业最低的原材料储备、在产品储备和商业企业中存货最低储备等占用的资金,虽然采用短期负债方式筹集资金,但一般都是短期资金长期占用。一笔短期资金循环使用,有一定的规律性,需要纳入资金结构进行研究。

3.短期负债的偿还压力。 从负债的偿还顺序可以看出,企业首先要偿还短期负债,其次才是长期负债,而长期负债在其到期之前要转化为短期负债,与已有的短期负债一起构成企业在短期内需要偿还的负债总额,形成企业的偿债压力。

负债结构的影响因素

在企业负债总额一定的情况下,究竟需要安排多少流动负债、多少长期负债呢?需要考虑如下因素:

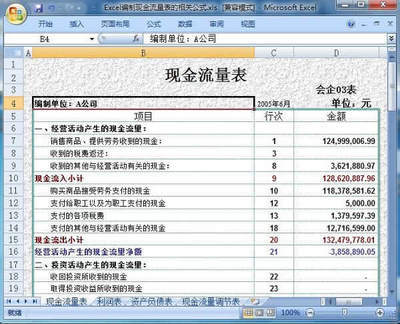

果企业销售稳定增长,则能提供稳定的现金流量,用于偿还到期债务。反之,如果企业销售处于萎缩状态或者波动的幅度比较大,大量借入短期债务就要承担较大风险。因此,销售稳定增长的企业,可以较多地利用短期负债,而销售大幅度波动的企业,应少利用短期负债。

资产结构资产结构对负债结构会产生重要影响。一般而言,长期资产比重较大的企业应少利用短期负债,多利用长期负债或发行股票筹资;反之,流动资产所占比重较大的企业,则可更多地利用流动负债来筹集资金。

行业特点各行业的经营特点不同,企业负债结构存在较大差异。利用流动负债筹集的资金主要用于存货和应收账款,这两项流动资产的占用水平主要取决于企业所处的行业。

企业规模经营规模对企业负债结构有重要影响,在金融市场较发达的国家,大企业的流动负债较少,小企业的流动负债较多。大企业因其规模大、信誉好,可以采用发行债券的方式,在金融市场上以较低的成本筹集长期资金,因而,利用流动负债较少。

利率状况当长期负债的利率和短期负债的利率相差较少时,企业一般较多地利用长期负债,较少使用流动负债;反之,当长期负债的利率远远高于短期负债利率时,则会使企业较多地利用流动负债,以便降低资金成本。

爱华网

爱华网