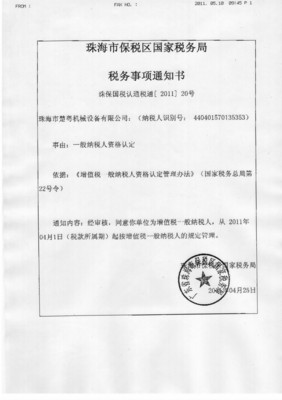

为了保持国民经济平稳较快发展,明年起在全国实施增值税转型改革。转型后一般纳税人购进的国定资产可以抵扣,小规模纳税纳税人征收率下降,增值税纳税人的税负明显降低。根据增值税暂行条例规定, 小规模纳税人会计核算健全,能够提供准确税务资料的,可以向主管税务机关申请资格认定,不作为小规模纳税人,依照本条例有关规定计算应纳税额。 因此,在一定条件下,纳税人可以选择纳税人类型。 那么,纳税人在确定增值税纳税身份时,到底应选择哪种身份可以使自身的税负最轻,纳税筹划效果最好?下面给出两种判断方法供纳税人在选择身份时参考:

一、增值率判断法

在适用增值税税率相同的条件下,起关键作用的是企业进项税额的多少或者说增值率的高低。增值率与进项税额成反比关系,与应纳税额成正比关系。其计算公式如下:

增值率=(含税销售额-购进项目金额)/含税销售额 注:购进项目金额为购进包含设备类固定资产的货物及劳务并取得符合规定抵扣凭证的含税金额。

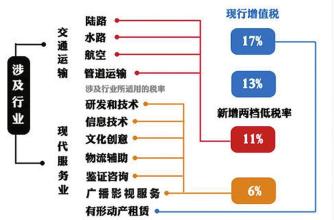

假设一般纳税人销售货物及购进货物的增值税税率均为17%,

一般纳税人应纳税额=含税销售收入×增值率/(1+17%)×17%

小规模纳税人应纳税额=含税销售收入/(1+3%)×3%

应纳税无差别平衡点的计算如下:

含税销售收入×增值率/(1+17%)×17%=含税销售收入/(1+3%)×3%

增值率=20.05%

于是,当增值率为20.05%时,两者税负相同;当增值率低于20.05%时,小规模纳税人的税负重于一般纳税人;当增值率高于20.05%时,则一般纳税人税负重于小规模纳税人。

二、含税销售额与含税购货额比较法

假设Y为含增值税的销售额,X为含增值税的购货额(两额均为同期),则下式成立。

Y/(1+17%)×17%-X/(1+17%)×17%=Y/(1+3%)×3%

解得平衡点为:X=79.95%Y

这就是说,当企业可抵扣的含税购进项目为同期含税销售额的79.95%时,两种纳税人税负完全相同;当企业可抵扣的含税购进项目大于同期含税销售额的79.95%时,一般纳税人税负轻于小规模纳税人;当企业可抵扣的含税购进项目小于同期含税销售额的79.95%时,则一般纳税人税负重于小规模纳税人。

通过上述判断方法,增值税纳税人可以选择税负最轻,对自己最为有利的增值税纳税人身份。但是,这种选择也是有条件限制的。因为,一是根据《增值税暂行条例实施细则》第三十条的规定,对符合一般纳税人条件,但不申请办理一般纳税人认定手续的纳税人,应按照销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。所以,纳税人只要具备了一般纳税人条件就必须办理一般纳税人资格,否则就不能按小规模纳税征收率计算税款,而必须按17%或13%的税率直接计算应纳税额。二是企业的经营目标是价值最大化,这就决定着企业必须扩大销售收入来实现,在此情况下,即使采用小规模纳税人合算,也必须办理一般纳税人资格。第三,企业产品的销售对象也决定着增值税专用发票的使用,如销售对象为小规模纳税人或者消费者,则无须开具增值税专用发票,如销售给一般纳税人货物,客户因收到的增值税专用发票可以抵扣进项税,所以会要求企业开具增值税专用发票。

尽管纳税人在选择一般纳税人和小规模纳税人认定或纳税方式时会受到上述因素的制约,但仍可以采取合并、分立、新建等方式进行税收筹划。

爱华网

爱华网