内容提要:本文利用2002~2004年的280家民营上市公司样本检验了公司内部治理机制对家族控股股东隧道行为的影响。在区分了“资本家家族”与“企业家家族”的基础上,回归分析发现:资本家家族的隧道行为动机和强度远远高于企业家家族,企业家家族有大股东的监督倾向。资本家家族倾向于通过构建多层控制链实施隧道行为;企业家家族成员在上市公司任职有利于形成合谋挖掘隧道转移资源;控股股东以企业集团方式存在的公司遭受了更加严重的掏空;家族控制的上市公司中独立董事没有发挥有效的监督作用;总经理持股比例与隧道行为强度呈现U型关系,存在“监管激励效应”及“合谋掏空效应”。研究结果表明,越是资本家控制型的公司,家族通过关联交易剥削中小股东的可能性就越大,所以本文提出对上市公司进行分类分级监管的政策建议。

关键词:隧道行为 关联交易 治理结构 家族控制 控股股东

一、引言

隧道行为(tunneling)是指能够控制公司的股东为了自身的利益将公司的财产和利润转移出去的行为(Johnson, La Porta, Lopez-de-Silanesand Shleifer,2000),表现为以下几种形式:第一,大股东为了自身利益通过关联交易的方式从上市公司中转移资源,包括资产销售、转移定价、借款担保、剥夺公司发展机会,甚至直接盗取和侵占等;第二,支付经理人员(控股股东在其控制的企业中往往同时担任经理)较高的薪水、高派现等;第三,大股东在不转移任何资产的情况下增加控股股东的份额,如内部人交易、秘密并购等。本文主要研究的是第一种隧道行为,即关联交易型的隧道行为,这也是最为常见、最容易施行的掏空方式。

隧道行为严重损害了其他股东的利益,Bertrand(2002)通过对印度公司 1980-1990 年 的数据研究后发现,隧道挖掘在印度非常普遍,企业间多为金字塔型结构,这种金字塔的结构刺激了企业之间的关联交易行为,处于金字塔上端的公司比处于下端的公司对股价更为敏感。Morck 等(2000)提出,隧道行为降低了股票价格的信息含量,如果没有完善的法律体系对中小投资者进行保护,那么资本市场的资源配置功能会较弱。Johnson(2000)认为,控股股东的隧道挖掘行为是导致 1997-1998 年亚洲金融危机的主要原因之一。

对于大股东的隧道挖掘行为,我国的研究刚刚起步。刘峰、贺建钢(2003)从隧道挖掘的角度研究了我国上市公司的高派现行为,发现大股东持股比例与不同的利益输送方式之间有一定的关联。李增泉、王志伟、孙铮(2003)的研究结果也表明上市公司的所有权安排对大股东的资金占用行为具有重要的影响。被媒体报道的家族转移上市公司资产、剥夺中小股东利益的案例层出不穷,已经危害到股市的正常秩序和健康发展。所以,设计合理的治理机制加以规避隧道挖掘行为,是一个急需解决的现实问题。

二、公司内部治理机制对隧道行为的作用

(一)股权结构与隧道行为

公司治理研究对大股东的作用有不同看法,主要存在隧道效应与监督效应两种争论。

第一种是机会主义行为的隧道效应,研究者认为只要不是大股东完全控股,必然存在着中小股东委托大股东代理行使经营决策权,从而引发不同股东之间的第二重代理成本。La Porta et al.(1999)发现在股权高度集中的国家,主要的治理问题是大股东与小股东之间的利益冲突,而不是传统意义上的股东与经理人的委托代理问题。而且控制权与现金流权高度分散的股权结构也是世界范围广泛存在的所有权结构形态(La Porta et al.,2002),在这种公司里,当控股股东剥夺公司财产的收益超过成本时,他们会不惜损害其他股东的利益来获取私人收益(Barclay and Holderness,1989;Dyck and Zingales,2004;Atanasov,2005)。

一般认为,控股股东隧道效应严重程度依赖于其持股比例,早期研究认为控股股东拥有的股权比例越少,隧道行为的动机越强(Jensen and Meckling,1976)。Shleifer and Vishny(1997)研究发现,随着控制权与现金流权偏离程度的增加,控股股东会剥夺更多的公司资源。也有学者认为隧道效应与大股东持股比例不是一种简单的线性关系(Morck et al.,1988)。李增泉等(2004)的研究表明中国控股股东的持股比例与资金占用之间是倒U形关系。而且众多研究表明,多个大股东的存在可以产生制衡作用,减轻控股股东的隧道行为,提升公司的市场价值(Bennedsen and Wolfenzon,2000; La Porta et al.,1999; Maury and Pajuste,2005)。

第二种是大股东的监督效应,由于其股权持有量大,相对于中小股东,大股东有更强的动机和能力监督公司的经营管理并改善绩效。早在1976年,Jensen and Meckling 就指出所有权集中于管理者可以最小化所有权与控制权分离导致的代理问题。而大股东作为监督者,积极作为可以产生所有股东都能共享的收益(Shleifer and Vishny,1986)。Mitton(2002)对亚洲金融危机期间企业的表现的研究发现,外部大股东的监督行为帮助提高了公司绩效。

(二)董事会结构与隧道行为

在公司运营中,保持董事会的独立性非常重要,董事会结构中最重要的内容就是独立董事能否给董事会带来决策独立性,规避非公允关联交易的道德风险。从独立董事制度设立之日起,就一直存在着各种不同的观点。有的研究表明独立董事的加入改善了公司业绩和股东回报(Schellenger et al.,1989;Byrd and Hickman,1992),且独立董事越多,公司盈余管理的可能性就越小(Peasnell et al.,2000)。也有学者得到了不同的结果:独立董事与业绩没有显著相关性或者呈负相关关系(Hermalin and Weibach,1991;Anup and Knoeber,1996)。国内学者的研究也出现了类似争论,唐清泉和罗党论等(2005,2006)的研究发现中国的独立董事有助于抑制大股东的关联交易和掏空,而于东智(2003)则指出我国独立董事对企业信息了解不足,“花瓶”现象严重,不能有效承担证监会赋予他们的监督职责,对公司业绩没有显著影响。

(三)企业集团与隧道行为

家族倾向于采用企业集团的形式实现对关联企业的控制,一方面规避风险、降低可视性,避免一损俱损;另一方面扩大公司外部资源,达到互补互助的效果。企业集团凭借内部交易和内部资本市场获得的独立公司所不具备的优势,成为众多企业家效仿的经营模式。Khanna and Palepu(1997,2000)指出,在发展中国家,当一种具体的市场机制没有形成时,企业集团通过提供类似的解决办法模仿了这种机制,从而提升了企业价值。与价值增加假说相反,近年来,随着国内众多上市公司被大股东掏空的事件曝光后,企业集团的负面效应受到更多关注。La Porta et al.(1999)对27个国家中20个最大公司的经验研究发现,企业集团的控股股东通过间接的金字塔结构来控制集团内各个成员公司,最终所有者对金字塔底层的上市公司掏空从而盘剥小股东。Johnson et al.(2000)的研究表明在欧洲企业集团的控制者有很强的动机转移成员公司的资源到外部以增加其个人财富。众多学者发现,在企业集团中,控股股东更多地通过内部交易或者资产重组将成员公司的资源转移到控制人自己手中(Bae et al.,2002;Chang,2003;Baek et al.,2004)。国内学者的经验研究也显示,企业集团方式存在的公司遭遇了更为严重的掏空(李增泉等,2004;高雷等,2006)。

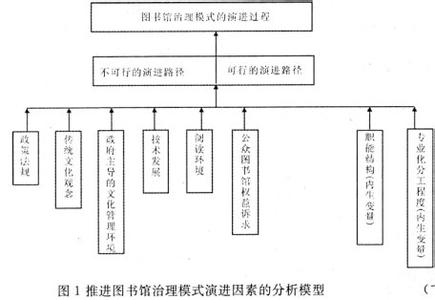

综上所述,虽然隧道行为已经出现大量的研究成果,而国内的研究则刚刚起步,多数文献没有区分关联交易中的隧道行为和支撑行为,而是把二者混同起来研究,并且都忽视了民营上市公司这一特殊样本。本文在家族利他主义、家族控制关系、家族信任格局的三维度框架下,重点考察公司的内部治理机制对280家民营上市公司的隧道行为的影响。家族利他主义、家族控制关系和家族信任格局三维框架可以较好地描述家族企业的概略特征(有关它们的定义,下文会做介绍),比较适用于家族企业关联交易和隧道行为的分析。

三、研究设计

(一)数据来源与样本选择

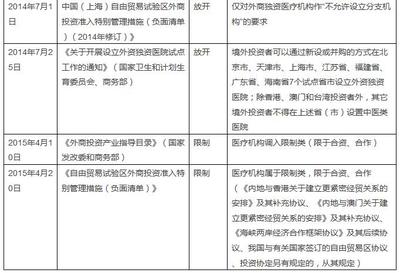

本文分析采用的数据包括内部治理结构与关联交易数据,内部治理数据主要从股权结构、董事会结构和经理报酬的角度收集,关联交易则集中于家族控股股东对上市公司资金占用方面。大股东关联交易的数据来源于作者手工收集,主要参考了深圳和上海证券交易所、巨潮资讯等网站公布的上市公司历年年报。公司治理结构数据主要来源于深圳国泰安公司的CSMAR数据库和北京色诺芬公司的CCER民营上市公司数据库。

1. 家族控股股东资金占用数据

在上市公司公布的年报中,控股股东占用上市公司的资金主要通过应收帐款、预付帐款、其他应收款和其他长期应收款四个会计科目反映,本文参考了高雷等(2006)的标准,通过整理年报附注中的“关联方关系及其交易”中第一大股东与上市公司之间的关联交易所产生的应收应付款项的年末余额数据,即将上市公司向控股股东借出的资金减去从控股股东借入的资金得到控股股东对上市公司的资金净占用额[1]来衡量家族的隧道行为。为了消除规模的影响,以资金净占用额/总资产作为因变量(NOC)度量控股股东的隧道行为程度。如果这一数值为正,则说明上市公司存在隧道效应,家族实施了掏空行为,用NOC_TUNL表示;如果为负,则说明上市公司存在支持效应,家族实施了支持上市公司的行为,用NOC_PROP表示。计算发现,超过一半(67.28%)的公司关联方对上市公司的资金净占用额为正值,也即,存在家族隧道行为。

2. 内部治理结构数据

根据上市公司治理结构特征,将家族类上市公司区分为“企业家控制”的家族上市公司(EFB)和“资本家控制”的家族上市公司(CFB)。其中,同时具备下列三个特征的称为“企业家控制型”家族企业,反之称为“资本家控制型”(CFB)[2]:①上市公司的实际控制家族是公司核心业务的创立者。若通过借壳上市实现控制,则控制家族为注入的核心业务的创立者。如上市公司创立时为非私有性质,则该控制家族的业主或主要成员至少于公司上市日即担任公司高管职务。②实际控制家族的业主或主要成员目前担任上市公司高管职务,或者在上市公司的主要控股公司担任高管职务。③公司应有明确主业,且主业未经常变更,综合类和投资类公司被认为主业不明确,如果同时控制多家上市公司,各公司应属于同行业或有明显的产业链关系。

在变量方面,我们利用股权结构、董事会结构[3]和经理持股激励数据,分别代表家族主义、家族控制和家族信任三个维度[4],度量隧道行为的影响。家族主义维度中重点量化其利他主义程度,可以用控股股东的持股比例(TOP1)来衡量,控股股东持股比例越高,其家族越倾向于努力经营上市公司,对家族成员和家族财产才有更大保障,所以TOP1越大,家族主义中的利他主义越浓厚[5]。家族控制维度细分为控制倾向和经营倾向,即家族控制上市公司的金字塔层级(N)越多、控制权和现金流权偏离系数(SCF)越大,意味着家族控制倾向越明显,经营倾向越低,反之则反是。家族信任维度可以用第一大股东参与关联交易(家族控制)的频率来(FTRP)衡量,此频率越高,说明家族特殊信任程度越高[6]。

回归过程中,用股权结构中的第一大股东持股比例和它的平方项来测度其与上市公司的隧道效应之间的关系,控制维度用金字塔层级和控制权与现金流权偏离系数来衡量,董事会结构主要考察独立董事比例对隧道效应的影响,职业经理持股比例用来验证管理者的“利益趋同效应”和“壕沟防守效应”。

爱华网

爱华网