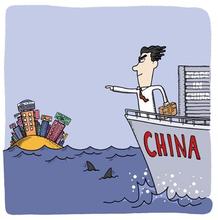

企业间的并购行为往往与经济发展成正相关,意即经济发展好时,并购行为也会比较多,而经济处于低潮时,并购行为也会相应减少。从这方面来说,目前的经济形势下,并购行为并不会出现一个增长的峰值,反而一定会放缓,但不排除会有一些亮点,如中国企业的海外并购。

来源:上海证券报

《上海证券报》:有一些人指出目前是中国企业走出去的好机会,你对此怎么看?叶长青:如果单从一个长期的时间段上来看企业并购价格的话,现在的确是一个比较好的时间点:因为受金融危机的影响,许多公司的市盈率大幅下降——相对于常态时期,目前的价格是比较低的。同时,中国企业以前在一些国家的并购会遭到抵制。目前因为要救急,抵制可能会少一些。但是一些问题并不一定能轻易的消失。《上海证券报》:那么你也认为现在是个中国企业海外并购的好时机?

叶长青:现在的价格从长期来讲是比较便宜,这对于在战略上有准备的企业来讲,这个时间点应该是一个比较好的时机。但如果只是投机的话,我就不能完全这么认为了。对于准备现在进行海外并购的企业来说,需要特别关注以下三点。一是企业自身的战略,这一点是最重要的,企业要很明确自己的发展战略,以确定这个并购是不是符合自己的发展计划。二是要对短期可能出现更坏的状况要有所准备:因为现在是非常时期,市场情况很不好,有可能在进入这家公司后,情况可能更糟,出现市值进一步下跌的情况,比较常态下可能在一两年内实现盈利的,在现在的状态下可能要更长时间才能盈利,企业对此有准备吗?三是企业是否具有把控局面的能力,有了充足的心理准备,还需要有足够的掌控能力,这个也非常关键,否则出现问题无法解决,就只能任凭坏下去。对于中国企业来说,因为在市场经济和国际市场上的经验还比较浅,这几点尤其重要。《上海证券报》:你觉得并购对于想进入全球市场的中国企业来说真的是一个必需的路径么?有专家称,研究认为有60%以上的并购行为都是失败的。叶长青:不同的研究数据,有着不同的范畴和定义。我了解这些研究通常都是以大型上市公司的合并交易为依据的。这样的交易原本就很困难,在公开市场上竞购,价格容易出高;加之种种与文化、管理等并购后整合有关的问题,会有很多不成功的案例。但就我所知,一些大企业的较小规模的并购反而是比较容易成功的。中国企业在走国际化道路时,反而应该先关注较可控的小规模的并购对象,比如一些中国民营企业在德国并购一些有技术和市场的小型企业,毋庸置疑,海外并购可以利用对方原有的市场、人力、技术、资金,更快地熟悉当地的市场环境,进入到对方的市场。如果企业取得并成功保留了目标企业的人才,可以加速掌握想要的技术,同时可以学习管理经验,从某种程度上来说的确是个很好的全球化方式。《上海证券报》:所以在目前企业市值普遍较低的情况下,有人认为,中国企业可以“抄底”,去收购一些海外企业,因为相对来说,中国企业的受伤程度似乎还不深,尤其是非对外出口型的企业。叶长青:对于战略战术财务上有准备的企业,这个看法有道理,否则就有些危险。哪里是“底”,现在并不容易说清。这时候更需要进行细致的并购前尽职调查:比如企业盈利和现金流在目前情况下的短期趋势如何,有没有存在很大风险资产或资产负债表外事项(衍生金融工具投资)等等。关于企业盈利和现金流的短期趋势方面,我个人认为了解目标企业的历史是很重要。这个公司的历史上一定经历过一些危机,比如“亚洲金融危机”,“911”、“非典”等等。公司在这些时候的业务受到了什么样的影响,管理层是如何应对的。《上海证券报》:有种说法,认为并购潮正在到来,你认为呢?叶长青:我不这样看。想想看,并购的两种方式是什么?用钱买,或者换股。钱,现在融资通道已经基本断路;换股?目前的情形下基本不可能用这种方式。只有还有自有资金的企业还有余力进行并购。从一直以来的经济规律来看,企业间的并购行为往往与经济发展成正相关,意即经济发展好时,并购行为也会比较多,而经济处于低潮时,并购行为也会相应减少。从这方面来说,目前的经济形势下,并购行为并不会出现一个增长的峰值,反而一定会放缓,当然不排除会有一些亮点。不少中国企业还有自有资金,中国的银行也还有流动性,这些亮点有可能会出现在现金流比较好的中国企业当中。《上海证券报》:相对来说,并购比较成熟的时机大概是什么时候?叶长青:我的经验是无论外部市场是“热”或“冷”,一直是很谨慎、很专注地做符合战略需要的并购的企业,往往最能获得并购的成功。我想目前金融市场还没有稳定,并购活动应该会放缓。一种猜测是,大概明年下半年,一些私募股权投资可能会下手了。并购活动会逐步复苏。

2008-10-29

爱华网

爱华网