摘要:美元因素是美国巨额贸易逆差的成因之一。美元的特殊地位,使得美国不但享有“无泪赤字”,获取“铸币税”,转嫁国内风险,而且直接促成美国资本与金融项目的顺差,维持其巨额贸易逆差之下的经济增长。美国这一经济体系要保持可持续性,需要强势美元做基础。而长期巨额贸易逆差,加之欧元崛起,又造成美元长期的贬值压力,威胁其经济增长。虽然美国为吸引资本流入、维持强势美元做了较多努力,不过美国这种巨额贸易逆差、经济增长与强势美元同时并存的潜在风险不可小视。

关键词:巨额贸易逆差 经济增长 美元化 资本与金融项目 资本流入

巨额贸易逆差与美国经济增长并存:美元因素及其隐忧

(一)三、美元因素对支撑美国巨额贸易逆差与经济增长的贡献

如前撰述,一国巨额贸易逆差将使本国资产大量外流,通过造成本币贬值的巨大压力,影响本国经济的持续、稳定发展,甚至出现金融危机。要打破这一非均衡趋势,除非通过贸易逆差外流的资金再通过另一途径重新回流到本国,即经常项目的赤字通过资本与金融项目的顺差来平衡。否则,最终将酿成一国的货币危机。

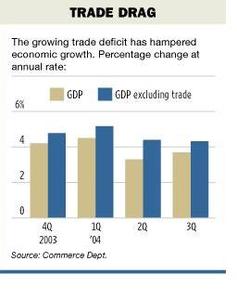

就美国经济表现来看,20世纪90年代以来,美国既没有出现货币危机,而且经济也基本上是持续稳定增长。这其中,资本与金融项目的顺差是重要的基础,而资本与金融项目的顺差,又依赖于美元的特殊地位。

由于美元是世界最主要的储备货币,这种独一无二的特殊地位,使得全球出现了美元化(dollarization)趋势,从而造就美元的霸权地位。例如,2003年美元货币在IMF成员国官方持有的外汇储备总额中占比重63.8%,全球外汇交易68%是关于美元的,全球的贸易结算68%是通过美元进行的。而且,20世纪90年代美国所推行的强势美元政策,又使得美元资产成为全球的追逐对象,美国也因此而获得资本与金融项目的巨额顺差。正是由于这种态势,使得美国可以从中获取巨大经济利益,并成为支撑美国巨额贸易逆差与经济增长并存的重要因素:

首先是获取“铸币税(seigniorage)”。从几乎无成本的发行美元这种国际货币中获取利润,即“铸币税”。美国获取的铸币税来自于两个方面,一是外国居民持有的美元,二是其他国家中央银行和投资者持有的大量美国国债。由于美元的霸权地位,美国可以为其国债支付较低的利率,这种利差也可以算作是铸币税的一部分。美国经济学家Frankel曾经对此进行了较为保守地估计,美国每年借助美元霸权向全世界征收的铸币税达到120亿美元。陈雨露等(2005)估计1981-2002年间美元的国际铸币税收益达6782亿美元[8]。此外,由于其他国家中央银行和投资者也持有大量美国国债,美国得以大力推行赤字政策,这也是铸币税的一个重要组成部分。铸币税带来的丰厚收益使美国大量进口的同时却无需等量出口。

其次享受“无泪赤字(tearless deficit)”。世界需要美国通过贸易逆差以输出美元来提供交易手段或清偿能力。美国可以拿着源源不绝的用印刷机印出来的美元到世界各地进行采购,扩大国内的预算赤字和贸易赤字,被高估了的美元价值使得美国不但将其他国家生产的最优良的商品集中于美国,而且从中获取了巨大的经济利益。这也即所谓的“无泪赤字”。日本学者吉元川忠曾经对20世纪80年代前半期日美贸易关系进行了研究,他认为,日本是将自己贸易顺差所产生的剩余资金注入到美国,美国则利用这些资金维持市场繁荣和日本商品的进口,这又反过来刺激了日本贸易顺差的膨胀。说得极端一些的话,日本用自己的钱买自己的产品,并把这种现象当成了贸易顺差[9]。到2005年1月,中国也购买了多达1945亿美元的美国债券,克鲁格曼强调,这是美国支持其贸易赤字的主要方式之一。考虑到2003年,美方统计数据表明中美贸易之间,美方赤字高达1240亿美元,2004年,这一数字上升到1619.8亿美元,从某种意义上说,中国也差不多在重复当年日本一样的故事[10]。

第三是转嫁风险。其他国家所持有的大量美元储备,承担了巨大的贬值风险。美国政府可以通过将美元贬值的方法,使它事实上免除大量债务。早在布雷顿森林体系之下,美国就曾通过美元贬值变相减少海外债务。当前,亚洲各国持有的2多万亿美元外国储备,其中,中国大陆外汇储备到2005年7月底达到7320亿美元,约四分之三为美元储备。鉴于2002年以来美元已持续贬值,则亚洲各国面临的潜在损失是巨大的。正因为如此,有学者指出,美元贬值是阴谋,在转嫁国内经济风险,在变相获取亚洲国家的经济成就[11]。美元贬值减少了美国的外债的同时,还可一定程度上刺激出口以减少贸易逆差。

第四是用货币影响他国政策。美元的独特地位使得美国事实上成为许多国家的中央银行和汇率的决策部门,美国可以通过美元波动来影响他国币值波动获取福利。比如,1985年9月,在美国主导下,通过了“广场协议”强迫日元升值。当前,美国又不断以贸易不平衡为借口,向人民币施加压力,要求人民币升值。2005年4月,一些美国参议员还要求正式宣布中国为汇率操纵国。在这种背景下,人民币被迫于2005年7月21日正式升值。

表2 1994-2004年美国经常项目和资本与金融项目差额对照表 单位:亿美元

资料来源:根据美国国际收支表(htpp://www.bea.doc.gov/di/home/bop.htm)计算整理。

在我们看来,正由于美元的特殊霸权地位,加上美国市场巨大的容纳能力,使得通过贸易逆差“出口”的美元又几乎通过资本与金融账户“进口”。表2数据显示,虽然美国经常项目逆差巨大,但其资本与金融项目的顺差也大致相当,两相抵消,1994-2004年,美国有360.6亿美元的盈余,在1999-2004年间,美国有多达807亿美元的盈余。而且,在美元的“出与进”的过程之中,美元获取了巨额经济利益,有学者估计,1981-2002年总计达9530亿美元[8]。这是支撑了美国巨额贸易逆差的重要因素,或者说是美国巨额贸易逆差可持续的重要保证。

爱华网

爱华网