系列专题:直面金融危机

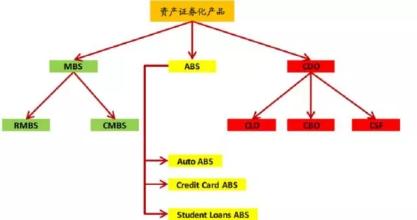

资产证券化的缺陷2007 年,李伏安在接受《中国证券报》采访时表示,正在肆虐的美国次级债抵押贷款危机,很大程度上是由资产证券化产生的风险放大效应导致的。李伏安说道,在过去五年,全球金融业增长已经大大超过实体经济增长速度,增速是后者的8倍到10倍左右。这是现代金融工具带来的全球资产证券化的一个重要特征,就是金融资产的快速膨胀。2008年度诺贝尔经济学奖获得者保罗8226;克鲁格曼在其著作《萧条经济学的回归和2008年经济危机》一书中写道:由于一种金融创新的出现,次级抵押贷款也可以被证券化了,这一创新就是抵押债务债券(CDO)。抵押债务债券以一个抵押贷款群组的还款为基础,购买抵押债务债券的投资者可以获得这笔还款收益的份额。但并不是所有的份额都是平等的。一些份额是“高级的”,其所有人可以优先索取买房人交纳的还款。在他们行使了这些优先权之后,剩余的钱才分给级别较低的份额。因此,原则上看,这些优先份额应当是一种十分安全的投资,因为就算一些抵押贷款借款人违约,其人数也不至于那么多,以至于影响分给这些优先份额的现金流(后来证明这是很可能的,但当时人们没有认识到这一点)。所以,虽然这些代表优先份额的抵押债务债券也是以很不安全的抵押贷款为基础的,但评级机构愿意把它们评为AAA级资产。这么一来,次级抵押贷款便开始得到大量融资,因为许多机构投资者(如养老基金)只肯购买AAA级证券,而且非常愿意购买收益率大大超过普通债券的AAA级资产。被《纽约时报》为“新末日博士”的鲁里埃尔8226;鲁比尼认为,从统计数字来看,从2004年开始,可以看到按揭贷款的证券化也在放宽,资产证券化也出现了问题。鲁里埃尔8226;鲁比尼在2008年5月陆家嘴论坛演讲时表示:|www.aihuau.com|1 资产证券化有什么样的缺陷呢?它的最大问题在于发售信贷的时候,这些信贷本身的质量就是很有问题了,造成了不良贷款。比如说原来的按揭贷款都是银行来发放的,所以银行会去调查,申请按揭客户的资信情况。但是现在是由投行来承销资产证券化的产品,比如说把一些次债组合成其他的工具,然后再出售给投资者,投资者最终所面对的是非常复杂的,难以看懂的投资工具,而这样的投资工具定价并不是说盯住市值来进行定价的,而是根据所谓高深的计算原则来算出来的,所以很难确定。他所购买的这些投资工具的价值,超越它的知识范围,也很难来评估这些投资工具的风险。所以说所谓新的风险分散的模型,通过把资产证券化,把资产证券化以后的产品变成一种对投资者来固定收益类的产品,看上去似乎很美,但是实际上并非如此。我们要来思考一下这种做法会带来多少的负面效应。 不断进行的证券化操作使得信息不对称,2009年2月,在第二届上海金融论坛上,申银万国副董事长、总裁冯国荣演讲道:通过几次的开发,造成了它的发起人,受托人和投资人,这三者关系都处在一个信息不对称的角度,这是世界造成的最大的风险源。东方证券董事长王益民认为:“ 美国次贷的成因不是金融产品本身出了问题,而是实体经济出了问题,房屋的供需不平衡引发的。它资产证券化产品的初级设计肯定没有问题,是二次方、三次方设计的时候风险扩大了。”银监会研究局副局长范文仲在接受《上海证券报》采访时说道:近年来金融创新的着眼点不是通过增加信息透明度来降低信用风险,而是期望通过资产证券化等方式在全球范围内分散风险,其结果恰恰加剧了交易者间信息不对称的矛盾,增加了信用风险。近30年来,随着金融全球化的发展,各种金融产品可以在世界范围内广泛交易,金融创新的结果是买卖的链条越拉越长,分散的范围越来越广,交易完成后,最终的投资者和最初的借款人之间已经相隔万水千山,彼此毫不了解。银监会纪委书记王华庆认为:“美国次级债就存在严重的信息不对称,有关次级房贷的大量真实信息存在于贷款公司和经纪公司,证券化以后风险转移给了市场,但信息并没有很好地传递给投资者,投资者完全依靠评级公司来定级,而评级公司的评级又出了很大的问题。”美国布鲁金斯学会高级研究员胡永泰在接受《南方周末》采访表示,也正是因为华尔街的制度有错误,从而导致受托人和投资人之间信息的不对称。胡永泰说道:在市场的设计中,华尔街上的公司把按揭贷款打包成各种债券进行出售时,有多道安全闸,其中最重要的两道是评级机构和住房贷款担保机构(房利美和房地美)。债券在出售前要进行风险评级,如果评级不好,债券是无人问津的。一般认为评级公司会公正行事。但这里出了问题。评级机构评级是收费的,债券卖得越多,他们收入越多。在利益动机驱使下,他们甚至指点金融机构如何把不同级别的债务打包,以使债券评级更高。正是由于他们放松了标准,过高评估,才使得大量次级按揭债券获得安全评级,被保险公司和退休基金这样谨慎的机构投资者大量购买。房利美和房地美早就怀疑评级有问题,但他们的任务是让更多的人可以买房子,“我们做我们该做的”,对次级债他们并没有拒绝担保,甚至更深地卷入其中。既然按揭贷款一发放出去就可以证券化,风险分散到金融市场上的各个环节,房贷公司和银行的理性选择显然是贷款越多,收益越多。为了贷出去更多,他们停止评估贷款人的收入能力。在房地产市场一片繁荣时,经营次级债券是有利可图的大买卖,这次出事的雷曼兄弟就是规模最大的——为了取信市场,他们总是卖一部分,自己手上留一部分。旧的卖完,还有新的,直到问题爆发。

问题一定会爆发的,因为这些次级债券的价值是假的,它们不值那么多。不幸的是——泡沫出现。于是危机发生了。

爱华网

爱华网